Līdzīgi kā uzņēmumi plāno savu attīstību vismaz trīs gadus uz priekšu, arī valstij jau šodien būtu jābūt skaidrībai par attīstības prioritātēm, jo no tā atkarīgas investīcijas uzņēmējdarbībā.

Tā uzskata būvmateriālu ražošanas kompānijas Sakret Holdings padomes priekšsēdētājs Andris Vanags.

Fragments no intervijas "Dienas Biznesa" zīmola izdevumam TOP500!

Kas ir nozīmīgākais, ko valsts nākotnē varētu darīt nozares labā?

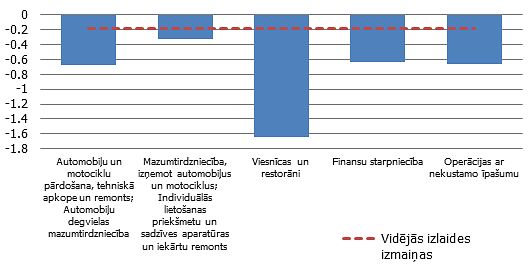

Tā ir ekonomisko attīstības ciklu izlīdzināšana. Visā pasaulē vienmēr ir kādi ekonomiskie cikli, bet, ņemot vērā dažādās ietekmes, dažādās naudas plūsmas, kas ir Latvijā, mums valsts pusē ir jābūt visaptverošai monitoringa sistēmai, kura analizē daudz dažādu datu, piemēram, privāto patēriņu, privāto cenu indeksu izmaiņas. Ir jābūt plānam ar objektiem, kas Latvijā ir ļoti nepieciešami. Šī monitoringa sistēma rāda, vai privātais patēriņš krītas vai palielinās, un tajā brīdī gan no tirgus pārkaršanas, gan dziļas iekrišanas tā mūs vilks ārā ar šiem dažādajiem investīciju projektiem. Viena no lielākajām problēmām, kāpēc pastāv ēnu ekonomika, ir tas, ka Latvijā ir viļņveida attīstība. It kā attīstās un tad krīt, attīstās un krīt. Līdz ar to cilvēkiem jādomā, kā izdzīvot pēc tam, kad viss atkal būs lejā. Tāpēc arī ir svarīgi, ka valsts reaģē laikus un ka tai ir plāns, kurus projektus realizēt, ne tikai tad, kad jau ir krīze, iekritiens ekonomikā vai privātās investīcijas samazinās.