Mūsdienās spēcīga tautsaimniecības attīstība nav iedomājama bez finanšu sektora līdzdalības. Lai tautsaimniecība varētu sekmīgi attīstīties, uzņēmumiem, jo īpaši maziem un vidējiem (MVU), nepieciešamas ārējais finansējums. Lai gan pieejami dažādi alternatīvi finansējuma avoti, Latvijā ierastākā uzņēmumu finansējuma forma ir banku kredīti, norāda Latvijas Bankas ekonomiste Vija Mičūne.

Latvijā uzņēmumu kreditēšana pēdējo gadu laikā pakāpeniski atkopjas, taču vienmēr var vēlēties ko labāku. Tajā pašā laikā vairākās eiro zonas valstīs uzņēmumu kredītu procentu likmes ir zemākas un kredītu atlikuma pieaugums straujāks. Kas nosaka Latvijas uzņēmumu kreditēšana attīstības tendences?

Vairāki avoti sniedz atbildi uz jautājumiem par uzņēmumu kredītu pieprasījumu un piedāvājumu, kā arī tos iespaidojošiem faktoriem. Viens no šādiem avotiem ir eiro zonas banku kreditēšanas aptauja, kurā sniegts banku viedoklis par dažādiem kredītu veidiem, tostarp aizdevumiem uzņēmumiem. Eiro zonas bankas jau kopš 2003. gada katru ceturksni novērtē uzņēmumu kredītu piedāvājuma un pieprasījuma pārmaiņu virzienu un relatīvo lielumu, kā arī šīs pārmaiņas ietekmējošus faktorus [1]. Raksturojot kredītu standartus, kā arī piedāvājumu, bankas sniedz viedokli arī par kredītiem MVU.

Tajā pašā laikā pastāv arī alternatīvs avots, kur gūt informāciju par uzņēmumu kredītu pieprasījumu un piedāvājumu. Tā ir Eiropas Komisijas un Eiropas Centrālās bankas aptauja par finansējuma pieejamību maziem un vidējiem uzņēmumiem [2]. Uzņēmumu aptauja aizpilda informācijas vakuumu par MVU finansējumu, raksturojot eiro zonas uzņēmumu vērtējumu ne tikai par savu finanšu stāvokli, bet arī par ārējā finansējuma nepieciešamību un pieejamību.

Lai gan abas aptaujas ietver arī līdzīgus jautājumus, tās tomēr vienu otru papildina, sniedzot situācijas vērtējumu gan no komercbanku, gan no uzņēmumu skatpunkta. Turklāt abās aptaujās iekļauti vairāki jautājumi, uz kuriem var atbildēt tikai uzņēmumi vai tikai bankas. Piemēram, uzņēmumi sniedz savu skatījumu par savu finanšu situāciju, attīstības perspektīvām un kredītu nepieciešamību nākotnē, savukārt bankas – par savu kredītpolitiku, monetārās politikas instrumentu ietekmi uz kreditēšanu.

Eiro zonas kreditēšanas aptaujā uzņēmumu pieprasījuma pārmaiņas raksturo banku viedoklis par to, vai pēdējo trīs mēnešu laikā uzņēmumu pieprasījums pēc aizdevumiem kopumā, pēc aizdevumiem MVU pretstatā lieliem uzņēmumiem, kā arī pēc īstermiņa vai tieši otrādi ilgtermiņa aizdevumiem ir būtiski mainījies. Aptaujā par finansējuma pieejamību maziem un vidējiem uzņēmumiem sniegts uzņēmumu viedoklis par to, vai attiecībā uz katru ārējā finansējuma veidu – banku overdrafti, kredītlīnijas un banku karšu overdrafti, banku kredīti, tirdzniecības kredīti, ieguldījumi pašu kapitālā, parāda vērtspapīru emisija un citi – uzņēmuma vajadzības pēdējo sešu mēnešu laikā ir pieaugušas, palikušas nemainīgas vai samazinājušās.

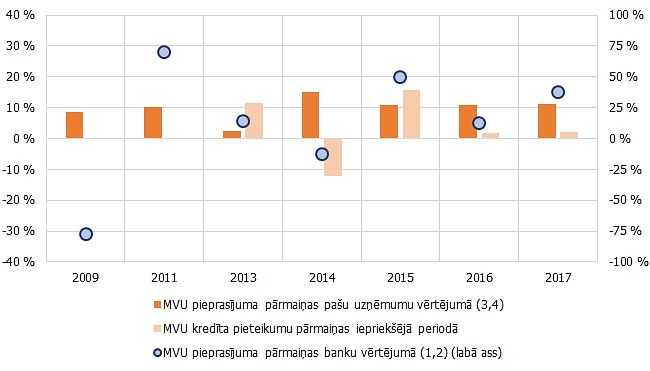

Banku viedoklis par uzņēmumu pieprasījuma pārmaiņām ir piesardzīgāks un ar uzņēmumu pašvērtējumu sakrīt tikai daļēji. Uzņēmumu aptauja parāda, ka uzņēmumu pieprasījums pēc kredītiem palielinājies katru gadu: straujāk, kad tautsaimniecība attīstās, bet lēnāk, kad to skāris kāds lielāks vai mazāks satricinājums.

Bankas, novērtējot uzņēmumu pieprasījumu, vairāk vadās pēc iepriekšējā periodā iesniegto uzņēmumu kredītu pieteikumu skaita, kas uzņēmumu attīstībai labvēlīgos gados ir pieaudzis, bet mazāk labvēlīgā laikā – būtiski samazinājies. Neskatoties uz nelielajām atšķirībām banku un uzņēmumu viedoklī, ir skaidrs – MVU pieprasījums pēdējos trīs gados ir palielinājies.

Banku un uzņēmumu viedoklis par galvenajiem faktoriem, kas iespaidoja uzņēmumu pieprasījumu kāpumu pēdējos trīs gados, ir līdzīgs.

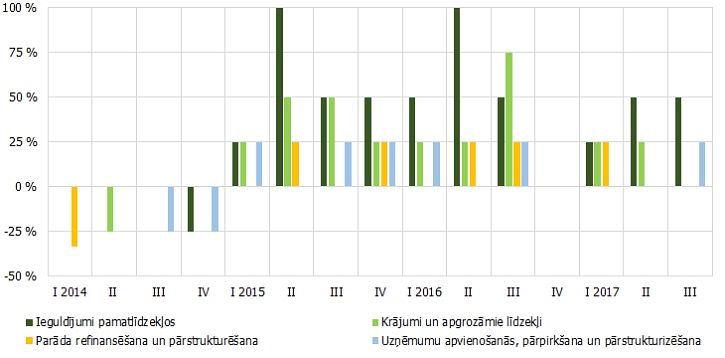

Uzņēmumiem kredīti galvenokārt nepieciešami ieguldījumiem pamatlīdzekļos, piemēram, investīcijām nekustamajā īpašumā, ražotnē vai iekārtās, kā arī krājumiem un apgrozāmajiem līdzekļiem.

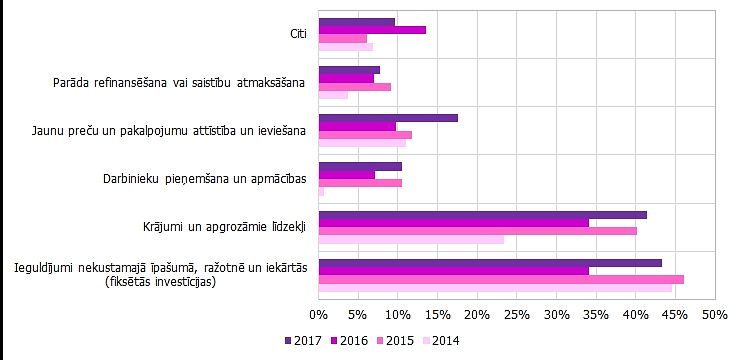

Bankas norāda, ka uzņēmumu kredītu pieprasījuma veicināšanā nepieciešamībai pēc ieguldījumiem pamatlīdzekļos bija salīdzinoši nozīmīgāka loma nekā nepieciešamībai pēc ieguldījumiem krājumos un apgrozāmajos līdzekļos. Savukārt uzņēmumi norāda, ka pēdējos trīs gados arvien vairāk ārēja finansējuma (ne tikai banku kredītu, kredītlīniju, overdraftu un kredītkaršu, bet arī piegādātāju kredītu) izmanto ieguldījumiem krājumos un apgrozāmajos līdzekļos. Ārējā finansējuma izlietojums krājumiem un apgrozāmajiem līdzekļiem 2017. gadā gandrīz sasniedzis ieguldījumiem pamatlīdzekļos atvēlētā finansējuma līmeni.

Gan bankas, gan uzņēmumi uzskata, ka kredītu pieprasījumu nedaudz veicina uzņēmumu nepieciešamība veikt parāda refinansēšanu un pārstrukturizēšanu. Abās aptaujās ietverti arī vairāki atšķirīgi faktori, kas potenciāli varētu raksturot uzņēmumu pieprasījumu pēc kredītiem. Bankas norāda, ka pēdējos trīs gados uzņēmumiem kredīti reizēm bija vajadzīgi, lai varētu apvienoties, pārpirkt citus uzņēmumus vai veikt pārstrukturizēšanu. Savukārt uzņēmumi atzīst, ka izmantojuši ārēju finansējumu arī tādiem mērķiem kā jaunu darbinieku apmācības un jaunu produktu attīstība. Īpaši bieži ārēja finansējuma līdzekļi jaunu produktu attīstībai tika izmantoti 2017. gada 1. pusē – 17% uzņēmumos.

Interesanti, ka atšķiras gan banku, gan uzņēmumu viedoklis par kredītu procentu likmju nozīmi. Bankas uzskata, ka zemais kredītu procentu likmju līmenis neveicina uzņēmumu pieprasījumu pēc kredītiem. Šāds secinājums bankām varētu rasties, izzinot to uzņēmumu viedokli par kredītu pieprasījumu, kas apsekotajā laika periodā griezušies bankā pēc kredītiem, neskatoties uz procentu likmju līmeni. Turpretim visi uzņēmumi kopā (kas izmantojuši banku finansējumu, kadu citu finansējuma veidu vai vispār nav izmantojuši ārēju finansējumu), vērtējot, kādi faktori visvairāk ierobežojuši iespējas saņemt ārēju finansējumu, arvien retāk min pārāk augstās procentu likmes.

Līdzīgā kontekstā abās aptaujās atrodama informācija par kredītu piedāvājumu. Eiro zonas kreditēšanas aptaujā banku piedāvājumu raksturo jautājums par to, kā bankas vērtē kredītu standartu pārmaiņas. Aptaujā par finansējuma pieejamību MVU secinājumus par finansējuma pieejamību uzņēmumiem var izdarīt, pētot atbildes uz jautājumu, kā uzņēmumu vērtējumā tā darbā pēdējo sešu mēnešu laikā mainījusies vairāku ārējā finansējuma veidu pieejamība.

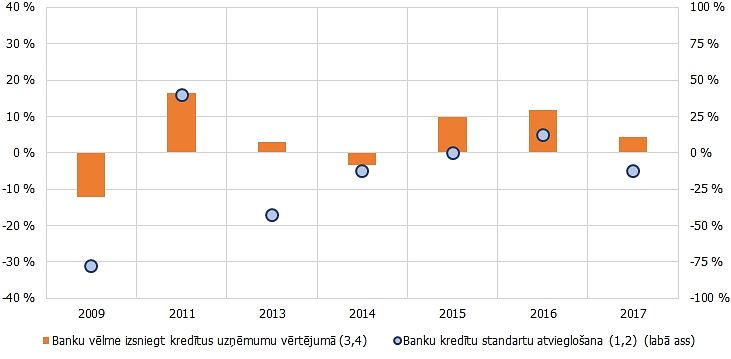

Uzņēmumu un banku viedoklis par kredītu pieejamību ir samērā līdzīgs. Uzņēmumi norāda, ka pēdējos trīs gados banku kredītu pieejamība ir pieaugusi. Taču novēroto finansējuma pieejamības uzlabojumu var skaidrot ne ar būtiskām banku kreditēšanas politikas pārmaiņām, ko raksturo banku kreditēšanas standarti, bet gan ar pašu uzņēmumu finansiālu nostiprināšanos un labākām attīstības perspektīvām nākotnē.

Latvijas komercbankas būtiski atvieglojušas kredītu standartus kredītiem uzņēmumiem pēc krīzes 2010. – 2011 gadā. Pēc tam, 2013. – 2014., gadā tos saistībā ar situāciju Ukrainā atkal nedaudz pastiprinājušas. Savukārt pēdējos trīs gadus Latvijas komercbankas kredītu standartus aizdevumiem MVU atvieglo samērā kūtri: katru ceturksni kredītu standarti aizdevumiem MVU vai nu netiek mainīti, vai par to svārstībām ziņo tikai viena no četrām aptaujātajām bankām.

Latvijas komercbankas pēdējo trīs gadu laikā visbiežāk kā faktorus, kas veicina kredītu standartu atvieglošanu, norādījušas citu banku konkurenci, vispārējo ekonomisko situāciju un perspektīvu, kā arī atsevišķu nozaru vai uzņēmumu situāciju. Arī uzņēmumi vērtējuši līdzīgu faktoru pārmaiņas sešu mēnešu laikā pirms aptaujas veikšanas brīža. Uzņēmumi uzsver sava uzņēmuma sasniegumus, biežāk norādot par uzlabojumiem nekā pasliktinājumiem attiecībā uz tā pārdošanas, peļņas, biznesa attīstības perspektīvu, kapitāla rādītāju vai kredītvēsturi. Savukārt tautsaimniecības attīstības perspektīvas uzņēmumu skatījumā palikušas mazāk spožas, ko, visticamāk, var saistīt ar darbaspēka un citu izmaksu kāpumu, kas neapšaubāmi samazina uzņēmumu iespējas nopelnīt.

Diezgan interesants šķiet uzņēmumu viedoklis par finansējuma pieejamību nākotnē.

Salīdzinājumā ar citām valstīm Latvijā MVU uzņēmumu gaidas par nākotnes izaugsmi ir nedaudz piezemētākas. Latvijā 56% aptaujāto uzņēmumu sagaida, ka to apgrozījums nākamajos trīs gados pieaugs, savukārt eiro zonā līdzīgas gaidas ir vidēji 68% uzņēmumu.

Savukārt uzņēmumu īpatsvars, kas sagaida, ka to apgrozījums nākamajos trīs gados saglabāsies līdzšinējā līmenī Latvijā 2017. gadā sasniedza 28% (eiro zonā vidēji – par 5 procentu punktiem mazāk).

Nākotnes gaidas visbiežāk balstās uz pagātnes sniegumu. Salīdzinot aptaujātos uzņēmumu Latvijā ar aptaujātajiem uzņēmumiem eiro zonā, arī 2017. gadā to finanšu rādītāji – apgrozījums un peļņa pirms nodokļiem – bija vājāki. Līdz ar to arī finansējumu pieejamība Latvijas uzņēmumiem salīdzinājumā ar citu eiro zonas valstu uzņēmumiem bija viena no zemākajām.

Finanšu pieejamību kā svarīgāko problēmu 2017. gadā minēja 11% aptaujāto Latvijas uzņēmumu, turpretim eiro zonā – vidēji 9% uzņēmumu. Tomēr jāatzīst, ka tā gadu laikā ir būtiski uzlabojusies. Vēl nesenā pagātnē, 2009. gadā, kad tika uzsākts uzņēmumu finansējuma pieejamības apsekojums, 18% Latvijas uzņēmumi uzskatīja finanšu pieejamību kā nozīmīgāko problēmu (vidēji eiro zonas valstīs – 17% uzņēmumu).

Ja Latvijas mazajiem un vidējiem uzņēmumiem nākotnē būtu nepieciešams ārējais finansējums, 48% aptaujāto uzņēmumu izvēlētos banku kredītus. Salīdzinoši retāk uzņēmumi dotu priekšroku kapitāla investīcijām (25%), nebanku kredītiem (18%) un citiem ārēja finansējuma avotiem (8%). Ārēja finansējuma apjoms, ko MVU būtu gatavi aizņemties, ir samērā neliels: 61% MVU uzņēmumiem būtu nepieciešams finansējums līdz 250 tūkst. eiro, 17% – no 250 tūkst. līdz 1 milj. eiro, savukārt 11% – virs 1 milj. eiro.

Pēc uzņēmumu viedokļa visvairāk to finansējumu varētu sekmēt dažādi nodokļu stimuli. Ja vēl pirms pieciem gadiem uzņēmumi norādīja uz kredītu garantiju un kapitāla investīciju stimulējošu pasākumu nepieciešamību, šobrīd šie faktori vairs nav tik būtiski. Daudz lielāka loma kreditēšanas attīstības veicināšanā varētu būt esošo pasākumu pieejamībai un uzņēmējdarbības atbalsta pasākumiem.

Kopumā eiro zonas banku kreditēšanas aptaujas sniegtā informācija par banku kredītu piedāvājumu un pieprasījumu nav pretrunā ar MVU finanšu pieejamības aptaujas sniegto informāciju. Tomēr abās aptaujās ir iekļauti vairāki jautājumi, kas nepārklājas un sniedz papildu informāciju vai nu par banku darbību eiro zonas banku kreditēšanas aptaujas gadījumā, vai par uzņēmumu darbību – uzņēmumu finansējuma pieejamības apsekojums.

No banku un uzņēmumu atbildēm izriet, ka kreditēšanas atkopšanos šobrīd, galvenokārt, virza uzņēmumu pieprasījums un finanšu stāvokļa uzlabošanās. Lielā mērā tas, cik viegli ir saņemt bankas finansējumu, šobrīd ir pašu uzņēmumu rokās. Lai kreditēšanas attīstība nākotnē būtu vēl straujāka, svarīgi, lai būtu vairāk uzņēmumu ar labu kredītvēsturi un izaugsmes attīstības perspektīvām. Lai gan uzņēmumu pieprasījums pēc aizdevumiem ir pieaudzis, to vēl vairāk varētu veicināt uzņēmēju centieni ieviest jauninājumus, piemēram, radot jaunas preces un pakalpojumus, ieviešot jaunu ražošanas procesu vai pārdošanas metodes.

Arī komercbankas varētu būt nedaudz piekāpīgākas, taču to iespējas stipri vien ierobežo atbildība pret noguldītājiem. Būtiski, lai informācija par esošajām uzņēmumu atbalsta programmām būtu vieglāk pieejama un pieteikšanās procedūras – mazāk birokrātiskas.

#1/5

1. attēls. MVU pieprasījums pēc kredītiem banku un uzņēmumu vērtējumā

(par pieprasījuma pieaugumu ziņojošo banku neto skaits un par finansējuma vajadzību pieaugumu ziņojošo uzņēmumu neto skaits, %)

Piezīmes:

1 – vidēji 1. un 2. gada ceturksnī;

2 – līdz 2014. gadam ir pieejami dati par banku vērtējumu par uzņēmumu pieprasījumu kopumā, neizdalot MVU sektoru;

3 – vidēji banku kredītiem un banku kredītlīnijām, overdraftiem, kredītkartēm 1. pusgadā;

4 – aptaujas dati par uzņēmumu finansējuma pieejamību publicēti par 2009., 2011. un 2013. - 2017. gadu Eiropas Komisijas mājas lapā.

#2/5

2. attēls. Uzņēmumu kredītu pieprasījumu iespaidojošas vajadzības banku vērtējumā

(par faktoru pozitīvo ietekmi ziņojošo kredītiestāžu neto skaits, %)

#3/5

3. attēls. Uzņēmumu ārējā finansējuma izmantošanas mērķis uzņēmumu vērtējumā

(par ārējā finansējuma izmantošanu ziņojošo uzņēmumu skaits, %)

#4/5

4. attēls. Kredītu piedāvājums banku un uzņēmumu vērtējumā

(par kredītu standartu atvieglošanu ziņojošo banku neto skaits un par finansējuma vajadzību pieaugumu ziņojošo uzņēmumu neto skaits, %)

Piezīmes:

1 – vidēji 1. un 2. gada ceturksnī;

2 – līdz 2014. gadam ir pieejami dati par banku vērtējumu par kredītu standartiem uzņēmumiem kopumā, neizdalot MVU sektoru;

3 – vidēji banku kredītiem un banku kredītlīnijām, overdraftiem, kredītkartēm 1. pusgadā;

4 – aptaujas dati par uzņēmumu finansējuma pieejamību publicēti par 2009., 2011. un 2013. - 2017. gadu Eiropas Komisijas mājas lapā.