Investori, kuru portfeļos ir ieguldījumi akciju tirgos, šogad var justies ļoti apmierināti. Attīstīto valstu akciju tirgi ir snieguši īpaši labu peļņu.

Piemēram, ASV akciju tirgus S&P 500 indeksa vērtība ir pakāpusies šogad par vairāk kā 25%, bet Eiropas uzņēmumu akciju tirgus indeksa STOXX 600 cenas kāpums ir pārsniedzis 15% (pēc Thomson Reuters Datastream informācijas uz 2013.gada 20.novembrī, vērtības ir noapaļotas). Turklāt, S&P 500 indeksa vērtība atrodas vēsturiski augstākajā punktā, pārsniedzot iepriekšējo rekordu, kurš tika sasniegts 2007.gada rudenī. Šī augšupeja bez lielām svārstībām akciju tirgos īstenībā ilgts kopš pagājušā gada vasaras. Kopš 2012.gada jūlija, akciju tirgus cenas gan ASV, gan Eiropā ir pieaugušas par aptuveni 30%.

Kad ir piedzīvota šāda akciju tirgus izaugsme, investoriem pamatoti rodas virkne jautājumu. Cik dzīvotspējīga ir šāda izaugsme? Vai akciju tirgi nav pārvērtēti un, sekojoši, ir gaidāma nozīmīga korekcija? Vai pēc šāda akciju tirgus skrējiena, šis ir tiešām īstais brīdis ieguldīt naudu akcijās? Varbūt nogaidīt? Kas ir finanšu tirgus analītiķu optimisma par akciju tirgus nākotni pamatā? Kādēļ vairums tirgus analītiķu, tai skaitā arī SEB grupā, ir pozitīvi par ilgtermiņa akciju tirgus izaugsmes turpināšanos? Lai labāk varētu sniegt atbildes uz šiem jautājumiem, ir jāsāk ar pašreizējā akciju cenu līmeņa izvērtējumu un tad jāapsver argumenti par labu nākotnes optimismam.

Akcijas ir jānovērtē

Viens veids, kā novērtēt pašreizējo akciju tirgus cenu līmeni, ir atsevišķi aplūkot divus faktorus, kas ietekmē jebkuras akcijas cenu, - uzņēmuma peļņas līmeni un novērtējuma reizinātāju. Jebkuras akcijas vērtības pamatā ir attiecīgā uzņēmuma peļņa. Jo lielāka peļņa, jo lielāks pamats akciju cenas kāpumam. Tā kā publiskās akciju sabiedrības pastāvīgi emitē jaunas vai atpērk esošās akcijas, tad analizējot uzņēmuma peļņas līmeni, praksē izmanto peļņas uz vienu akciju rādītāju (EPS – earnings per share). Lai ilgtermiņā akcijas tirgus cenas izaugsme būtu ekonomiski pamatota, peļņai uz vienu akciju ir jāaug. Otrs faktors, kas ietekmē akcijas cenu, ir novērtējuma reizinātājs, kuru izsaka ar P/E koeficienta palīdzību un aprēķina, akcijas tirgus cenu dalot ar uzņēmuma gada peļņu uz vienu akciju. Ja uzņēmuma akcijas tirgus cena ir $10 un peļņa uz vienu akciju ir $1, tad P/E koeficients būs 10. Citiem vārdiem, tirgus ir gatavs maksāt 10 reizes vairāk par $1 peļņas. Jo lielāka P/E koeficienta vērtība, jo relatīvi augstākas ir akciju cenu vērtības; tās ir nosacīti dārgas. P/E koeficients ir ļoti svārstīgs rādītājs. To ietekmē tirgus dalībnieku gaidas par nākotnes peļņas apmēriem un jebkuriem faktoriem, kas var ietekmēt šo gaidāmo nākotnes peļņu. Turklāt to ietekmē arī investoru noskaņojums par finanšu tirgiem un ekonomisko attīstību kopumā, kā arī riska apetītes lielumu attiecīgajā laikā periodā.

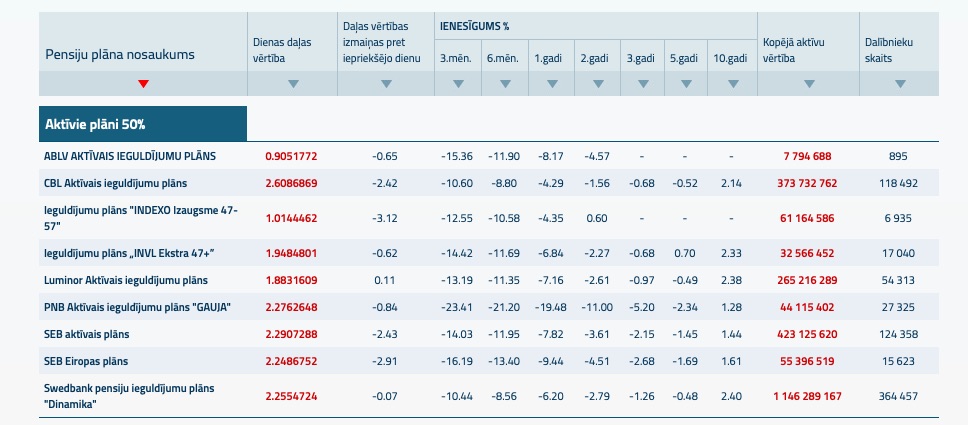

Šos divus faktorus ir iespējams analizēt ne tikai individuāla uzņēmuma akcijas līmenī, bet visam akciju tirgum kopumā, izmantojot kādu plašu akciju tirgus indeksu. Piemēram, S&P 500 akciju tirgus indeksa cena šobrīd (19/11/2013) ir $1,788. Balstoties uz Standard&Poor’s apkopoto informāciju uz 2013.gada 14.novembrī, indeksu veidojošo uzņēmumu iepriekšējo 12 mēnešu operacionālā peļņa uz vienu indeksa vienību (EPS) 2.ceturkšņa beigās bija $99.28. Peļņa 2013.gadam tiek prognozēta $107.19 apmērā, bet 2014.gadam $120.81 apmērā, kas veidotu 12.7% peļņas pieaugumu. Izmantojot 2013.gada un 2014.gada peļņas prognozes un pašreizējo indeksa tirgus vērtību, P/E koeficients ir attiecīgi 16.7 un 14.8. Vēsturiskās S&P 500 akciju indeksa tirgus cenas, EPS rādītāja un P/E koeficienta izmaiņas pa ceturkšņiem kopš 1989.gada ir redzamas 1. attēlā.

1.attēls. ASV akciju tirgus S&P 500 indeksa vērtības 12 mēnešu izmaiņas, P/E koeficienta līmenis un gada peļņas uz vienu akciju (EPS) izmaiņas pa ceturkšņiem kopš 1989.gada

Avots: spindices.com, SEB banka

Cik pamatota ir izaugsme

Aplūkojot vēsturiskās līknes, var izdarīt vairākus secinājumus. Pirmkārt, pašreizējā P/E koeficienta vērtība nav īpaši augsta. Noteikti nevarētu runāt par akciju tirgus burbuli, kāds bija izveidojies deviņdesmito gadu beigās. Lai arī ASV akciju tirgu šobrīd nevarētu vairs nosaukt par nosacīti lētu, tas nav ārkārtīgi pārvērtēts. Otrkārt, aplūkojot vēsturiskās līknes, ir labi redzama pozitīvā sakarība ilgtermiņā starp akciju cenu pieaugumu un peļņas pieaugumu. Ilgstoša akciju cenu kāpumam ir jābūt pamatotam ar uzņēmumu peļņas palielinājumu. Trešais, svarīgākais, secinājums ir, ka šogad novērotā akciju cenu izaugsme gandrīz 100% ir pamatojama tikai ar relatīvā novērtējuma pieaugumu - P/E koeficienta pieaugumu. Akciju cenu kāpumu ir nodrošinājis nevis uzņēmumu peļņas līmeņa pieaugums, bet gan investoru gatavība maksāt par to pašu $1 peļņas ar vien lielāku cenu. Var minēt vairākus iespējamos iemeslus šādai investoru uzvedībai – citu ienesīgu investīciju alternatīvu trūkums, Centrālo banku agresīva monetārā stimulēšana, gaidas par nākotnes peļņas pieaugumu, vispārējas riska apetītes pieaugums un, sekojoši, pieprasītās akciju riska prēmijas samazinājums. Tomēr, lai akciju cenu kāpums ilgākā periodā turpinātos, būtu arī jāaug peļņai.

Un šeit mēs nonākam pie jautājuma, kādēļ vairums tirgus dalībnieku ir pozitīvi par akciju tirgus izaugsmes turpināšanos. Visa pamatā varētu būt objektīva ekonomisko indikatoru uzlabošanās. ASV ekonomikā turpinās izaugsme, Eiropā ir beigusies 18 mēnešus ilgusī recesija, iepirkumu menedžeru indeksi rāda ekonomiskās aktivitātes palielinājumu. Tam būtu jāatsaucas pozitīvi uz peļņas rādītājiem uzņēmumos, īpaši, kas darbojas cikliskajās nozarēs Eiropā. Šajā gadījumā, peļņas pieaugums sniegtu ekonomisku pamatojumu akciju cenu pieaugumam un ļautu tam turpināties. No otras puses, ja uzņēmumu peļņas līmenis nepieaugs, kā šobrīd tiek prognozēts, akciju cenu kāpuma ilgtspēja varētu tikt apšaubīta.

.jpg)