Valdība 25.martā vēl nav nonākusi pie tehnoloģiju uzņēmumu SIA "Tet" un SIA "Latvijas mobilais telefons" (LMT) nākotnes gala scenārija.

Ekonomikas ministrs Viktors Valainis (ZZS) preses konferencē pēc valdības sēdes sacīja, ka drīzumā varētu būt gaidāma piedāvājuma izteikšana otram "Tet" un LMT akcionāram - Zviedrijas uzņēmumam "Telia".

Savukārt aprīļa vidū vai aprīļa beigās ekonomikas ministrs sola atgriezties valdībā ar jautājumu par "Tet" un LMT nākotni.

Valainis sacīja, ka valdība un "Telia" virzās uz kopīgu, abpusēju izpratni. Vienlaikus Valainis norādīja, ka valdība ir skaidri noteikusi to, ka uzņēmumu nākotnes scenāriji netiek finansēti no valsts budžeta.

"Gribam lai uzņēmumu vērtība augtu ilgtermiņā, lai pēc gadiem vērtība būtu mērāma vairākos miljardos, kā arī lai tie būtu reģionālie līderi," sacīja Valainis. Vienlaikus lai šādu rezultātu sasniegtu, ministra ieskatā nepieciešams pieņemt izsvērtus lēmumus starp abiem akcionāriem.

"Šis manā ieskatā ir normāls process, kas notiek starp akcionāriem, lai lemtu par tālāko uzņēmumu attīstības scenāriju," sacīja Valainis.

Par neoficiāli izskanējušiem "Tet" un LMT akciju izpirkšanas scenārijiem Valainis sacīja, ka tie ir trešo pušu scenāriji, "kas ir diezgan tālu no Latvijas scenārijiem".

Runājot par to, vai šobrīd tiek izskatīti arī varianti, ka "Telia" saglabā līdzdalību "Tet" un LMT, Valainis sacīja, ka neviens variants nav izslēgts un sarunas joprojām notiek.

Valainis arī sacīja, ka pašreiz palikuši maz neatbildēti jautājumi - ir noformulēta valdības pozīcija, ar kuru vērsīsies pie "Telia".

Savukārt Ministru prezidente Evika Siliņa (JV) otrdien pēc valdības sēdes žurnālistiem sacīja, ka "Tet" un LMT jautājums bijis uz galda, jo valdība vēlējusies uzlabot šo abu uzņēmumu konkurētspēju gan Latvijā, gan Baltijā.

Komentējot publiski izskanējušos scenārijus, premjere norādīja, ka valdība ir ieinteresēta, lai abi uzņēmumi strādātu labi. Viņa atgādināja, ka valsts nav uzņēmumu vienīgais īpašnieks.

"Līdz ar to šobrīd pieņemt kaut kādus lēmumus, kur nav, iespējams, "Telia" piekrišana, tā ir spekulācija, tāpēc mums, runājot publiski ar Valaiņa kungu noteikti jādomā, kādus signālus mēs raidām "Telia", jo esam ļoti aktīvā sarunu fāzē, un viņi ļoti seko līdzi, kāds ir šis otrs darījuma partneris," sacīja Siliņa.

Viņa norādīja, ka noteikti par spekulācijām sauktu variantus, kur tiktu ieguldīti pensiju otrā līmeņa fondu līdzekļi. "Tāpēc ka šāda piedāvājuma uz galda šobrīd vienkārši nav," sacīja premjere.

Vienlaikus premjere atzīmēja, ka valdība ir ieinteresēta, lai abi uzņēmumi pelnītu un būtu konkurētspējīgi.

Siliņa norādīja, ka "status quo" nevar palikt situācija, ka abi akcionāri strādā deviņdesmito gadu līguma ietvaros. "Tā ir labā ziņa, ka abas puses ir gatavas mainīt esošo situāciju," sacīja Siliņa norādot, ka abas puses no situācijas vēlas iziet ar rezultātu, kur skaidri redzama nākotnes perspektīva, kur abi uzņēmumi gūst lielāku tirgus daļu esošajā Latvijas telekomunikāciju biznesā.

Premjere norādīja, ka valdība izsvērti un prātīgi vērtējot, kāds varētu būt potenciālais dažādu veidu scenāriju rezultāts, un valdība nevēlas ieguldīt budžeta līdzekļus.

"Mēs saprotam, ka tiem izaicinājumiem, kādi Latvijai šobrīd ir uz galda, tas nebūs šis scenārijs - mums jāatrod līdzekļi gan aizsardzībai, gan redzam neatrisinātu jautājumu ar veselību, programmu finansējumu, tai skaitā parādījies ir jautājums, kas noteikti būs ilgākā termiņā risināms - demogrāfija," pauda Siliņa, piebilstot, ka valdībai jāatrod atbilstošs scenārijs, kā neieguldot pārāk daudz varētu pelnīt, ļaut attīstīties modernām tehnoloģijām, inovācijām.

Siliņa norādīja, ka šobrīd aktīvi tiekot veiktas sarunas, lai valsts varētu saglabāt un izveidot savu stratēģisko interesi šajos uzņēmumos.

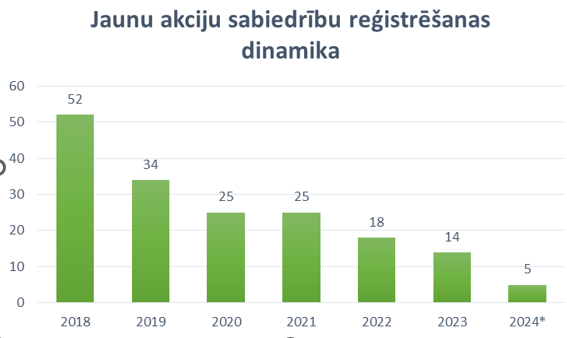

Līdztekus Siliņa norādīja, ka šodien pārrunāts, ka vēlētos, lai valsts arvien vairāk valstij piederošus uzņēmumus kotētu biržā. "Tas radītu iespēju mūsu valsts uzņēmumiem piesaistīt privāto kapitālu - tās varētu būt gan juridiskās personas, gan iedzīvotāji, kuriem būtu interese ieguldīt mūsu valsts kapitāluzņēmumos - tie varētu būt gan stratēģiskie uzņēmumi, gan arī citas valsts kapitālsabiedrības," sacīja Siliņa, piebilstot, ka, lai šādus lēmumus pieņemtu valstij jābūt iespējai vai nu vienpersoniski izlemt vai jāvienojas kopā ar otru īpašnieku, kas šobrīd ir "Telia".

Premjere norādīja, ka valdība saņēmusi pretpiedāvājums no "Telia" un sarunas tiek turpinātas.

Līdztekus viņa aicināja jūtīgi izturēties pret publiski izskanējušo informāciju, jo aktīvā sarunu fāzē parādās dažāda informācija, kas ne vienmēr atbilst tam, ko patiesībā runā "Telia" ar valdību.

Vienlaikus ekonomikas ministrs uzsvēra, ka sarunas starp Latvijas valsti un "Telia" piedalās Latvijas valdība, tostarp EM ir izveidota darba grupa, kam ir mandāts šī jautājuma risināšanā, savukārt trešajām pusēm nav šāda mandāta.

Valainis sacīja, ka ir "skaidri jādefinē ne tikai Latvijas intereses, bet arī jāuzklausa "Telia" intereses".

Ir jāmēģina izkļūt no neizdevīgās situācijas, kurā šobrīd ir gan Latvijas valsts, gan "Telia", norādīja Valainis.

Viņš norādīja, ka sarunu gaitā ne Latvijas puse, ne "Telia" nevar atklāt detaļas, par ko runā, jo tas satur daudz komercinformācijas, tomēr Latvija vēlas stiprināt savu dalību šajos uzņēmumos.

Jau ziņots, ka aģentūras LETA rīcībā esošā neoficiālā informācija liecina, ka LMT un "Tet" kapitāldaļu izpirkšanas darījuma vērtība varētu sasniegt aptuveni 550-600 miljonus eiro.

Valainis pirms valdības sēdes medijiem sacīja, ka publiski izskanējusī "Tet" un LMT kapitāldaļu izpirkšanas darījuma vērtība ir spekulācijas, ko izplata citi tirgus dalībnieki un dažādas ieinteresētās puses.

Viņš norādīja, ka dažādas ieinteresētās puses šajā procesā netrūkst, tomēr "mēs no savas puses vadāmies ar tiem skaitļiem, ko rēķinājuši mūsu piesaistītie konsultanti". Tostarp arī otra iesaistītā puse - Zviedrijas uzņēmums "Telia" - ir piesaistījusi konsultantus.

"Šobrīd būtu pāragri runāt par konkrētiem cipariem vai izpirkuma procesiem vai citām spekulācijām, kas ir bijušas publiskajā telpā," sacīja Valainis.

Ministrs arī uzsvēra, ka šobrīd ir redzama trešo pušu vēlme iesaistīties šī jautājuma risināšanā.

"Mēs atsevišķos gadījumos saskatām dažādas reiderisma pazīmes, kas nāk no trešo pušu vēlmes iesaistīties un iegūt tos labumus vai tās iespējas, kas primāri pienākas galvenajam partnerim - valstij," sacīja Valainis.

Jau vēstīts, ka Ministru kabinets 2024.gada 18.decembrī pilnvaroja Ekonomikas ministriju (EM) izteikt piedāvājumu "Telia" atpirkt visas tai piederošās "Tet" un LMT kapitāldaļas.

Aģentūras LETA rīcībā esošā neoficiālā informācija liecina, ka vairs netiek nopietni apspriesti "Telia" izteiktie pretpiedāvājumi turpmākai LMT un "Tet" attīstībai, bet tiek diskutēts par diviem pamata scenārijiem, kā izpirkt "Telia" piederošās daļas un kā turpmāk pārvaldīt apvienoto uzņēmumu.

Valainis aģentūrai LETA atteicās komentēt, vai ir divi vai vairāk variantu tālākajai rīcībai un ko tie paredz.

Aģentūras LETA rīcībā esošā neoficiāla informācija liecina, ka pirmais variants paredz, ka "Telia" piederošās daļas izpērk valsts ar tai piederošo lielo uzņēmumu - "Latvijas valsts meži" un "Latvenergo" - palīdzību, tomēr aptuveni 200 miljoni eiro šādā gadījumā, iespējams, jāparedz arī tiešā veidā no valsts budžeta. Pagaidām nav skaidrs, vai šādu variantu atbalstītu Finanšu ministriju, tomēr Ministru prezidente Evika Siliņa (JV) iepriekš jau ir solījusi, ka atpirkšana darījumam netikšot tērēti valsts budžeta līdzekļi.

Ja tiktu īstenots šis variants, LMT un "Tet" apvienoto uzņēmumu, visticamāk, pārraudzītu kāda valsts kontrolēta kapitālsabiedrība, iespējams, EM piederošā SIA "Publisko aktīvu pārvaldītājs "Possessor"" ("Possessor"), kura jau šobrīd pārvalda valsts daļas abos uzņēmumos - 51% "Tet" daļu un 5% LMT daļu. Apvienotais LMT un "Tet" uzņēmums tiktu gatavots akciju kotēšanai biržā.

Noprotams, ka vismaz sākotnēji apvienotais uzņēmums turpinātu pārvaldīt arī šobrīd "Tet" piederošo optiskā tīkla infrastruktūru, par kuras nodalīšanu iepriekš iestājies AS "Latvijas Valsts radio un televīzijas centrs" (LVRTC), kas gatavs uzņemties visas valsts kritiskās infrastruktūras pārvaldību informācijas un komunikāciju tehnoloģiju (IKT) jomā.

Aģentūrai LETA neizdevās noskaidrot, kāds liktenis šajā variantā paredzēts "Tet" grupā ietilpstošajam inženiersistēmu projektēšanas un būvniecības uzņēmumam SIA "Citrus Solutions".

Savukārt otrs variants paredzot darījumam nodibināt speciālu mērķa sabiedrību (special purpose vehicle - SPV), kas no "Telia" atpirktu LMT un "Tet" daļas. Šajā speciālajā SPV līdzekļus investētu komercbankas, tajā tiktu ieguldīti pensiju otrā līmeņa fondu līdzekļi un tā izlaistu arī obligācijas aptuveni 200 miljonu eiro vērtībā, līdz ar to tajā varētu ieguldīt arī citi investori. Apvienotā uzņēmuma īpašnieki turpmāk būtu valsts un šī jaunā SPV.

Šo variantu atbalstot Satiksmes ministrija (SM). Neoficiāla informācija gan liecina, ka atsevišķi politiķi iebilst pret Latvijas uzņēmēju tiešu līdzdalību LMT un "Tet" pārvaldībā, kas tiktu īstenota caur SPV. Iepriekš publiski izskanējis, ka interesi investēt "Tet" un LMT izteicis datortīklu aprīkojuma ražotāja SIA "Mikrotīkls" līdzīpašnieks un valdes priekšsēdētājs Džons Tallijs, neoficiāli kā potenciālie investori minēti arī "Draugiem Group" pārstāvji u.c.

Ja tiktu īstenots šis scenārijs, "Tet" piederošo optiskā tīkla infrastruktūru, visticamāk, izpirktu LVRTC, bet interese iegādāties būvnieku "Citrus Solutions" esot "Latvenergo" koncernā ietilpstošajam uzņēmumam "Sadales tīkls", liecina neoficiāla informācija.

Jau ziņots, ka sarunās starp Latvijas valsti un "Telia" iepriekš tikuši apspriesti vairāki iespējamie varianti - no "Tet" un LMT apvienošanas līdz esošās situācijas saglabāšanai. Izskatīta arī iespēja abus uzņēmumu atpirkt no "Telia" pilnībā vai daļēji, kā arī atsevišķu aktīvu nodalīšana.

Savulaik tika izveidota sarežģīta "Tet" un LMT pārvaldības shēma, par kuras maiņu abiem akcionāriem - Latvijas valstij un "Telia" - līdz šim tā arī nav izdevies vienoties.

Valstij "Possessor" personā pieder 51% "Tet" daļu, bet "Telia" meitasuzņēmumam "Tilts Communications" - 49% "Tet" daļu. Savukārt LMT kapitālā kopumā 49% pieder "Telia" un tās meitaskompānijai "Sonera Holding", 28% - Latvijas valstij caur LVRTC un "Possessor" (5%), bet vēl 23% LMT daļu pieder "Tet".

Tas teorētiski nozīmē, ka ar "Tet" starpniecību "Telia" īpatsvars LMT kapitālā ir 60,3%, bet Latvijas valsts - 39,7%. Tomēr praksē tā nenotiek un faktiski valstij ir izšķiroša kontrole arī LMT, jo tai ir vairākums "Tet". Vienlaikus tas ir bremzējis vairākus stratēģiskus lēmumus, kuriem ir nepieciešama vienprātība.

"Telia" sākotnēji piedāvāja scenāriju, ka LMT par naudu iegādātos "Tet" telekomunikāciju biznesu, kas būtu izdalīts atsevišķā uzņēmumā (nosacīti "Tet Telco"), abiem esošajiem "Tet" akcionāriem tiktu izmaksātas speciālas dividendes un "Telia" valstij pārdotu savus 49% "Tet" daļu, savukārt no "Tet" iegūtu trūkstošo 1% LMT daļu, kā rezultātā abiem galvenajiem akcionāriem - valstij un "Telia" - piederētu pa 50% LMT. Tika piedāvāts vēlāk veikt akciju sākotnējo publisko piedāvājumu (IPO) un 20% vai lielāku apjomu LMT akciju kotēt biržā. Publiskajā piedāvājumā daļu savu akciju pārdotu abi akcionāri. Darījuma rezultātā tiktu manīts arī kompāniju augstākais menedžments.

Valsts amatpersonas oficiāli nekomentēja šo piedāvājumu, bet noraidīja iespēju, ka valsts varētu pārdot savas daļas.

Gatavību finansiāli iesaistīties "Tet" vai tā aktīvu - optiskā tīkla infrastruktūras - izpirkšanā paudis LVRTC. Šo variantu atbalstījis arī LMT prezidents Juris Binde, norādot, ka savukārt LMT varētu iegādāties "Tet" klientu portfeli. Savukārt "Tet" valdes priekšsēdētājs Uldis Tatarčuks iepriekš sacījis, ka "Tet" varētu iegādāties LMT daļas.

"Tet" koncerns 2023.gadā strādāja ar 295,753 miljonu eiro apgrozījumu, kas bija par 9,5% mazāk nekā gadu iepriekš, bet koncerna peļņa samazinājās par 40,1% - līdz 15,226 miljoniem eiro. Vienlaikus pašas "Tet" apgrozījums 2023.gadā bija 187,204 miljoni eiro, kas ir par 19,1% mazāk nekā 2022.gadā, bet kompānijas peļņa samazinājās par 21,1% un bija 18,987 miljoni eiro.

Tikmēr LMT koncerns 2023.gadā strādāja ar 310,269 miljonu eiro apgrozījumu, kas bija par 6,7% vairāk nekā gadu iepriekš, bet koncerna peļņa pieauga par 0,6% un bija 32,069 miljoni eiro. Koncerna māteskompānijas apgrozījums 2023.gadā bija 175,062 miljoni eiro, kas ir par 5,9% vairāk nekā gadu iepriekš, bet kompānijas peļņa pieauga par 20,6% un bija 34,864 miljoni eiro.

LMT grupas apgrozījums pagājušajā gadā, pēc provizoriskiem datiem, bija 309,6 miljoni eiro, kas ir par 0,5% vairāk nekā 2023.gadā. Kompānijā arī informē, ka LMT grupas peļņa pirms procentu maksājumiem, nodokļiem un amortizācijas atskaitījumiem (EBITDA) pagājušajā gadā bija 93,6 miljoni eiro, kas ir par 3,9% vairāk nekā gadu iepriekš.

Savukārt "Tet" jau ilgāku laiku savus provizoriskos finanšu rezultātus vairs nepublisko, tostarp nav zināma uzņēmuma darbības rādītāji 2024.gadā.