Koronavīrusa izplatība ir veicinājusi strauju cenu kritumu finanšu tirgos un tas neizbēgami ietekmē arī šī brīža pensiju plānu vērtību. Pensiju pārvaldnieki gan norāda, ka svārstības ir īstermiņa un ilgākā laika periodā šie mīnusi atkal izzudīs.

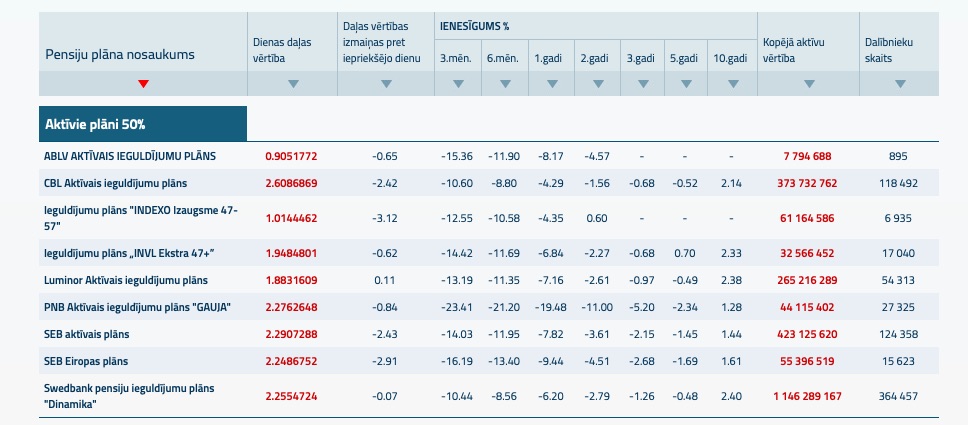

Pensiju 2.līmeņa plānu dati pēdējo mēnešu laikā neuzrāda priecīgu ainu - lielai daļai kritums pārsniedz 10%, un samazinājums vērojams visās plānu grupās. Piemēram, aktīvie plāni (ar akciju īpatsvaru līdz 50%) uzrāda sekojošu ainu:

Taču pārvaldnieki uzsver, ka šādai situācijai ir sagatavojušies, un šobrīd neiesaka "mētāties" no viena pensiju plāna uz citu.

Dažādus satracinājumus pasaules ekonomikā un finanšu tirgos esam piedzīvojuši jau iepriekš taču, neskatoties uz tiem, pēdējā desmitgadē visi pensiju plāni ir strādājuši ar pozitīvu ienesīgumu, kas apsteidzis inflāciju un ļāvis pensiju plāna dalībniekiem palielināt savus uzkrājumus," saka "Swedbank" Pensiju atbalsta daļas eksperte Vita Ņikitina.

Tā, piemēram, pagājušā gada pieaugums atsevišķiem pensiju plāniem ir bijis pat gandrīz 25%, bet, skatoties ilgākā laika posmā – aizvadītajos desmit gados – visu Latvijas pensiju 3. līmeņa plānu vidējais ienesīgums ir pārsniedzis no 3.0% līdz 6.7% gadā. Šāds vidējais pieaugums atspoguļo arī šī cikla dažus tā saucamos "sliktos gadus", kad tirgi ir mazāk aktīvi un plānu dalībniekiem var būt jāpiedzīvo zaudējumi gada griezumā. Taču pensija ir viens no ilgtermiņa uzkrājumu veidiem, kam ir raksturīga spēja nodrošināt pozitīvu pelnītspēju, "absorbējot" īstermiņa zaudējumus, viņa piebilst.

Raugoties uz pašreizējo tirgus situāciju, redzams, ka nenoteiktība, kas sākās ar koronavīrusu, ir apstādinājusi daļu no šīs izaugsmes. Tomēr, pēc V. Ņikitinas teiktā, bažām ilgtermiņā nav pamata, jo lielākajai daļai pensijas krājēju vēl ir pietiekami daudz laika līdz pensijai, un līdz tam tirgi atkal piedzīvos izaugsmi.

Pensijas uzkrājumam mēnesī vidēji tiek atvēlēti 30 līdz 50 eiro, ko pensiju fondi iegulda akcijās un/ vai obligācijās. Kad tirgi aug, akciju cena ir augsta, līdz ar to par attiecīgo summu var iegādāties mazāku to skaitu. Kad tirgi krītas, akciju cenas kļūst pieejamākas, un par to pašu naudu var iegādāties vairāk akciju. Regulāri veidojot uzkrājumu, sanāk iegādāties gan dārgākus, gan lētākus vērtspapīrus, līdz ar to cenu svārstību ietekme uz uzkrājumu būtiski mazinās.

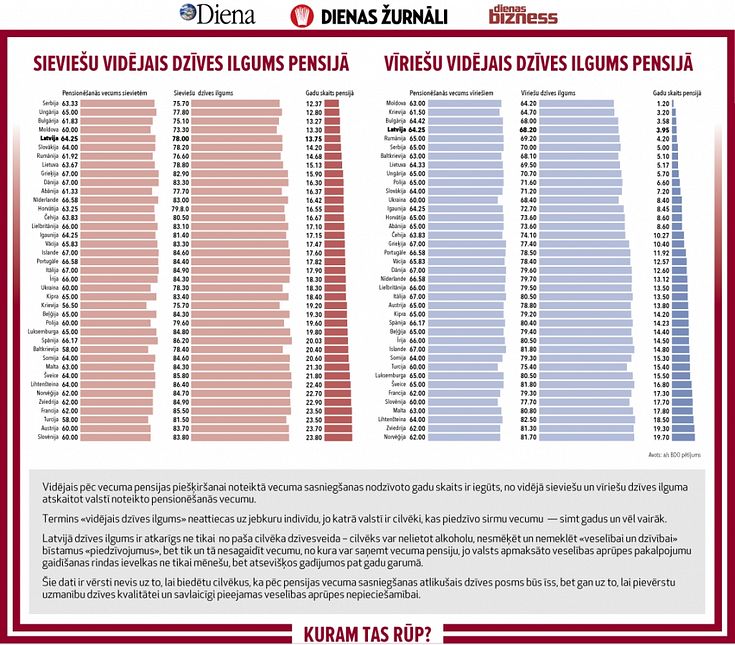

Tādējādi tikai brīdī, kad pensijas vecums būs pienācis, svarīga ir esošā tirgus situācija. Šajā brīdī pensijas pārvaldniekam būs jāpārdod pensiju fonda vērtspapīrus, un to vēlams izdarīt par augstu cenu, jo tas tiešā veidā ietekmēs uzkrājuma apjomu. Tāpēc ir būtiski savlaicīgi plānot savu pensionēšanās vecumu un attiecīgi izvēlēties arī pensiju plānu, kas nodrošinās Jums labvēlīgāko ieguldīšanas stratēģiju," saka V. Ņikitina.

Viņa uzsver, ka vienmēr būt apdomīgiem un disciplinētiem investoriem. Pozitīvs rezultāts neizpaliks, jo ar pensiju kapitālu ir līdzīgi kā ar ilggadīgu koku – sausuma dēļ tas kādu brīdi varbūt augs lēnāk, taču tas vienalga turpinās pieņemties spēkā un plašumā.

Ekonomikas pieauguma ciklu sākumu un beigas prognozēt nevar, taču vēsturiskā pieredze rāda, ka, neskatoties uz lielākām svārstībām, globālo akciju tirgus atdeve ilgtermiņā ir augstāka nekā obligācijām vai noguldījumam bankas depozītā. Proti, profesionālu ieguldītāju veidots un vadīts pensiju plāns ilgtermiņā spēs pārdzīvot arī mazāk ienesīgus gadus. Tāda visā pasaulē ir privāto pensiju uzkrājuma jēga – regulāras iemaksas ilgā laika posmā plus peļņas procenti dod iespēju paaugstināt dzīves līmeni pensijas gados, norāda V. Ņikitina.

"Tirgus krīzes ir normāla parādība akciju tirgū, kas ir pilnībā paredzēta mūsu ieguldīšanas stratēģijā, norāda "Indexo" izpilddirektors Toms Kreicbergs, piebilstot - ja klients ir izvēlējies vecumam piemērotu pensiju plānu, tad par īstermiņa svārstībām un krīzēm nav pamata daudz uztraukties, galvenais ir saglabāt mieru un pieturēties pie izvēlētā ceļa.

"Finanšu statistika rāda – cilvēks, kurš kritumu brīdī sabīstas un veic straujas darbības (piemēram, pāriet uz konservatīvo pensiju plānu, lai gan tas nav piemērots viņa vecumam), drīzāk paliks zaudētājos. Viņam, visticamāk, nesanāks uzminēt īsto brīdi, kurā lēkt. Tas ir tādēļ, ka tirgus kustības paredzēt praktiski nav iespējams – mēģinājumi to darīt ir nolemti neveiksmei. Savukārt ilgtermiņa ieguldītājam tirgus kritumi var pat izrādīties izdevīgi. Piemēram, 2. pensiju līmenī ik mēnesi uzkrājas 6 % mūsu algas. Ja brīdī, kad šī nauda iekrīt pensiju plānā, tirgū ir kritums, ar šo naudu var nopirkt vairāk akciju. Pēc tam tikai nepieciešama pacietība, lai sagaidītu, kamēr tirgus atkopjas. Tirgus kritumi nāk un aiziet. Ilgtermiņā ieguldītājs, kurš saglabā mieru un pieturas pie nospraustā kursa, pelna kopā ar pasaules ekonomiku," uzsver T. Kreicbergs.

Arī "SEB Investment Management" speciālisti uz situāciju skatoties ar vēsu prātu.

"Mēs uz esošo situāciju, kas mainās katru dienu, skatāmies racionāli. Izmaiņas ilgtermiņa pārvaldīšanas stratēģijā neesam ieviesuši. Rūpīgi sekojam līdzi notikumu attīstībai un operatīvi lemjam, vai nepieciešamas izmaiņas īstermiņa pārvaldīšanas taktikā. Jāņem vērā, ka vēsture gan ilgākā, gan īsākā periodā ir apliecinājusi, ka finanšu tirgi vienmēr atgūstas – gan pēc lielākiem, gan mazākiem kritumiem. Viena klasiska kļūda ir ļauties panikai un pārdot akcijas, kad to cenas ir nokritušās, kam bieži seko arī otra klasiska kļūda – pārspīlētās bailēs tiek palaists garām arī nākamais akciju cenu kāpuma periods," saka arī "SEB Investment Management" valdes priekšsēdētājs Jānis Rozenfelds.

Arī viņš atgādina, ka finanšu tirgi ir, bija un būs cikliski. Ņemot vērā, ka akciju un citu augstāka riska aktīvu cenu izaugsmes cikls ilga vairāk nekā 10 gadus, korekcija un īstermiņa lejupslīde bija gaidāma.

"Protams, nav šaubu, ka Covid-19 izplatībai būs jūtamas ekonomiskās un sociālās sekas. Finanšu tirgos pēc ilgstoša relatīvas stabilitātes perioda ir notikušas straujas cenu svārstības, un tas ir radījis lielu ažiotāžu. Vēlos atgādināt, ka pensijas ir ilgtermiņa uzkrājumi, un, paskatoties uz pasaules akciju tirgus indeksiem ilgākā laika periodā, situācija ir absolūti normāla. Ar ilgāku laika periodu domāju vairākus gadu desmitus, nevis dažus mēnešus vai dažus gadus, jo arī pensiju kapitāla uzkrāšanas periods ir vairāki gadu desmiti," piebilst eksperts.

Gan klientiem, gan finanšu tirgus dalībniekiem ļoti nepatīk neskaidrība un nespēja izskaidrot svārstības. Šoreiz iemesls kritumam ir skaidri zināms – visā pasaulē tiek sperti drastiski soļi, lai ierobežotu vīrusa izplatīšanos, un rezultātā gaidāmi vājāki ekonomikas un uzņēmumu darbības rādītāji tuvāko ceturkšņu laikā. Tiklīdz izdosies ierobežot vīrusu, sāks atgūties arī ekonomika un finanšu tirgi, jo investori vēlēsies piedalīties nākamajā izaugsmes fāzē.

Pārliecināti par savu īstenoto stratēģiju ir arī "Luminor Asset Management" pārvaldnieki.

IPAS "Luminor Asset Management" aktīvu pārvaldnieks Tarass Buka norāda, ka "Luminor" ieguldījumu plāni ir labi diversificēti gan pa reģioniem, gan pa tautsaimniecības nozarēm.

"Mūsu portfeļu kompozīcija ir vērsta uz ilgtermiņa rezultāta sasniegšanu, bet neizslēdz īstermiņa svārstības, tāpat ieguldījumu plānos ar akciju komponenti ir pārstāvēti uzņēmumi gan no attīstītajām valstīm, gan no attīstības valstīm. Tāpat mēs ieguldām Baltijas valstīs, piemēram, Baltijas nekustamajā īpašumā un Baltijas riska kapitāla fondos," viņš piebilst.

Savukārt obligāciju komponenti portfeļos veido gan valsts obligācijas (t.sk. Baltijas valdības obligācijas), gan atsevišķie Baltijas korporatīvie emitenti, kā arī fondi, kas iegulda attīstības tirgos (emerging markets) un augsta ienesīguma obligācijās (high yield)," skaidro T. Buka.

"Ja šobrīd arī citas valstis, it īpaši tādas attīstītās valstis kā ASV, Japāna vai Vācija, piedzīvotu līdzīgas ekonomiskās sekas koronavīrusa izplatīšanās gadījumā kā Ķīna, tad uzņēmumiem var būt nepieciešams pārskatīt uz leju savas peļņas prognozes. Tas var nozīmēt, ka akciju cenas tuvākajā laikā var saglabāties izteikti svārstīgas, līdz kļūs skaidra vīrusa ietekme uz uzņēmumu rezultātiem," piebilst eksperts.

"Lai mazinātu negatīvo ietekmi ieguldījumu plānu portfeļos, tika veikta riska mazināšana, samazinot ieguldījumu augsta ienesīguma obligācijās, jo šajā segmentā saskatām zināmus riskus (arī saistībā ar naftas cenu kritumu). Pārvaldītajos portfeļos saglabājam samazinātu kopējo akciju riska pozīciju. Tuvākajā nākotnē saskatām, ka pozitīvie notikumi, kas palīdzēs tirgum stabilizēties, iekļautu sevī pasaules vadošo centrālo banku darbības.

Turklāt, pēc viņa teiktā, ir visai iespējams, ka papildus monetārajiem stimuliem, valstis veiks ekspansīvus fiskālus pasākumus, lai kompensētu koronavīrusa izraisīto satricinājumu radītos zaudējumus.

"Ja vīrusa radītais globālais apdraudējums izrādītos īslaicīgs, tādi fiskālie pasākumi stimulētu stabilu ekonomikas atveseļošanu pēc vairākiem negatīvas izaugsmes mēnešiem. Šobrīd ir iespējami dažādi notikumu attīstības scenāriji, bet šajā brīdī noteikti ir jābūt piesardzīgiem. Turpmākā rīcība ir lielā mērā atkarīga no iepriekš pieminēto scenāriju attīstības. Ja novērosim, ka koronavīrusa epidēmija nav kontrolējama arvien lielākā skaitā valstu (it īpaši ASV), iespējams, vēl samazināsim risku portfeļos. Tomēr, ja bažas par vīrusu mazināsies un tiks veikti efektīvi monetārie, kā arī fiskālie pasākumi, mēs varētu izmantot pašreizējo lejupslīdi, lai veiktu papildu ieguldījumus," norāda T. Buka.