Pensija nav sarunām pateicīga tēma. Statistika rāda, ka cilvēki par savu pensiju neinteresējas, jo tā lielākoties, asociējas ar tālu nākotni un cilvēkam neizprotamu aprēķinu metodiku, kas nosaka pensijas ikmēneša apmēru seniora gados neatkarīgi no mūsu šīsdienas izvēlēm.

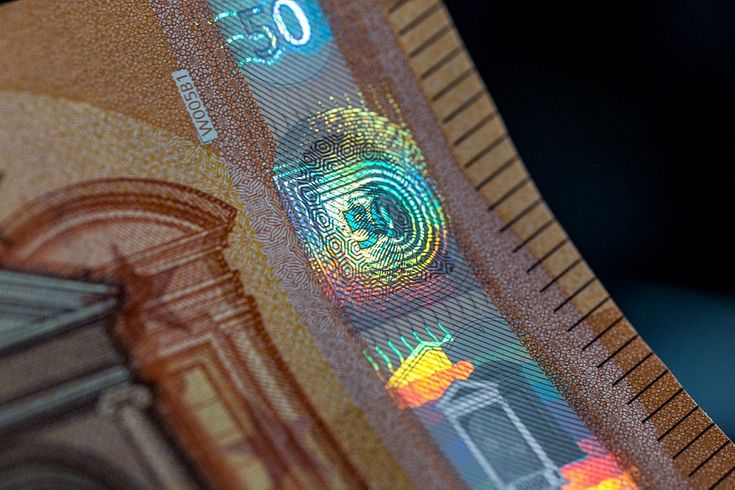

Patiesībā viss ir vienkārši – nākotnes pensija katru dienu pamazām "aug", un tā ir atkarīga no diviem galvenajiem lielumiem: mūsu nomaksāto nodokļu apjoma un tā, cik daudz šī nākotnei "uzkrātā" nauda spēs nopelnīt papildus. Jo daļa no mūsu pensijas (t.s. pensijas otrais līmenis) tiek ieguldīta akcijās un vērtspapīros, kas ļauj ne tikai apsteigt inflāciju, bet ilgtermiņā – nodrošināt kapitāla pieaugumu un jūtami lielāku pensiju. Kāpēc par nākotnes pensiju ir svarīgi domāt savlaicīgi un kādi ir būtiskākie lēmumi, kuri jāpieņem katram individuāli, jo ne valsts, ne pensijas pārvaldītājs to cita vietā izdarīt nevar?

Kā izvēlēties savu pensiju pārvaldītāju?

Pirmais ir mūsu lēmums par pensijas pārvaldītāju, kas rīkosies ar pensiju 2. līmenī uzkrāto kapitālu (caur nodokļu nomaksu tajā nonāk 6% no mūsu algas). Latvijā šobrīd darbojas septiņi pensiju pārvaldnieki, kuri piedāvā ieguldīt kopumā 28 dažādos ieguldījumu plānos – aktīvajos, sabalansētajos un konservatīvajos. Šeit nonākam pie nākamā "krustojuma" – no tā, cik riskantu vai piesardzīgu ieguldījumu stratēģiju izvēlēsimies, būs atkarīgs nākotnes pensijas apmērs. Diemžēl pašlaik cilvēki par šiem jautājumiem neinteresējas: informāciju par pensiju 2. līmenī uzkrāto kapitālu portālā Latvija.lv aplūko ap 10% no visiem pensiju krājējiem, bet portālā Manapensija.lv tie ir ap 3% lietotāju.

Priekšstats par sarežģītu, grūti saprotamu informācijas pieejamību nereti cilvēkus attur no iedziļināšanās savā pensijas uzkrājuma dinamikā. Tādēļ valdība marta sākumā ir atbalstījusi ieceri no 2024.gada padarīt šo informāciju vieglāk pieejamu un uztveramu. Šis ir ļoti nozīmīgs solis, kas ļaus regulāri informēt cilvēkus par viņu pensijas uzkrājumu, piemēram, internetbankā vai citā vietnē, kurā lietotājs tiek identificēts drošā veidā (protams, ja lietotājs pats tam piekrīt). Tas nozīmē, ka cilvēks daudz ērtāk varēs sekot līdzi sava uzkrājuma dinamikai un savlaicīgi pieņemt atbildīgus lēmumus, lai nākotnes pensija būtu lielāka. Piemēram, pensiju pārvaldnieki šodien piedāvā konkrētam cilvēka vecumam piemērotu pensijas plānu (pēc principa – jaunības gados tas var būt riskantāks, bet vēlāk kļūst piesardzīgāks), taču vairums cilvēku pagaidām par šādu iespēju nav informēti, un viņu nauda paliek tajā plānā, kas ir iedalīts "pēc noklusējuma".

Kādu pensijas plānu izvēlēties?

Ar šo jautājumu saistās vēl viens nozīmīgs jaunums, kas ir spēkā no šī gada. Proti, ja agrāk bija spēkā princips, ka visus, kuri nav paši izraudzījušies sev piemērotāko ieguldījumu plānu, "pēc noklusējuma" ieskaitīja konservatīvajos plānos, tagad VSAA šos cilvēkus iekļaus vienā no ieguldījumu plāniem "Aktīvie 50%". Tas nozīmē, ka puse no pensijas 2. līmeņa uzkrājuma tiks ieguldīta augošu uzņēmumu akcijās, kas ir gados jaunam pensijas krājējam atbilstošāka pieeja. Tiesa, kā liecina vēsturiskais atskats uz dažādu ieguldījumu stratēģiju atdevi, ilgtermiņa ieguldījumu gadījumā (un pensija tāda ir), vispareizākā pieeja ir sākumā atļauties lielāku risku un tādējādi arī nopelnīt vairāk, vēlāk risku pakāpeniski samazinot, lai ienākumus "nofiksētu". Pensijas 2. līmeņa gadījumā tas nozīmē 100% ieguldījumu akcijās aktīvā darba mūža pirmajās desmitgadēs, vēlāk pārejot uz 50% ieguldījumu akcijās, bet pirmspensijas laikā izraugoties kādu no konservatīvajiem plāniem. Aprēķini rāda, ka šāda pieeja ļauj pensijas kapitālā uzkrāt pat divas reizes vairāk, nekā tad, ja visa darba mūža laikā cilvēks izmantotu tikai izteikti konservatīvu uzkrāšanas pieeju.

Kam atstāt mantojumā savu pensijas uzkrājumu?

Pensijas 2. līmeņa dalībniekiem ir pieejama būtiska izvēle - iespēja atstāt savu uzkrājumu mantojumā. Tas paveicams ļoti vienkārši – savā internetbankā var atrast līgumu par pensijas pārvaldīšanu, kur var izraudzīties vienu no trim iespējām: pievienot uzkrāto kapitālu dalībnieka norādītās personas pensiju 2. līmeņa kapitālam; nodot uzkrāto naudu mantošanā Civillikumā noteiktajā kārtībā (mantotais kapitāls saskaņā ar mantinieka izvēli tiks pieskaitīts vai nu mantinieka pensiju 2. līmeņa kapitālam vai tiks pārskaitīts uz mantinieka norēķinu kontu); ieskaitīt uzkrāto kapitālu valsts pensiju speciālajā budžetā. Te arī atzīmējama vēl viena būtiska nianse - no šī gada 1. jūlija bērna kopšanas periodā valsts veiks sociālās iemaksas vecāku pensijas kapitālā, kas līdz šim netika darīts. Tas nozīmē, ka turpmāk vecākiem minētais darba pārtraukums nesamazinās pensiju iemaksu apjomu.

Līdz 2021. gada beigām pensiju 2. līmenī bija uzkrāti seši miljardi eiro, kas ir par 18% vairāk nekā 2020. gada beigās. Ievērojamo pieaugumu izskaidro nevis pensijas krājēju skaita pieaugums (tas pērn pat saruka), bet gan iemaksu apjoma kāpums (+36%) un labāks vidējais ienesīgums, ekonomikai atkopjoties pēc kovida pandēmijas. Īpaši tas attiecas uz aktīvo plānu ienesīgumu, kas nodrošināja vidējo ienesīgumu 12,3% apmērā. Karš Ukrainā, inflācija un ekonomikas sabremzēšanās, protams, atstās ietekmi arī uz pensiju uzkrājumu ienesīgumu. Tomēr šeit būtiski atcerēties, ka pensiju mēs krājam vairāku desmitgažu garumā, un šādā laika nogrieznī ekonomikas attīstība vienmēr uzrāda pozitīvu tendenci, ieguldījumiem jūtami apsteidzot inflāciju. Tāpēc krīzes brīžos svarīgi ir nesabīties, bet paļauties uz pensijas pārvaldnieku pieredzi finanšu tirgos. Mūsu kopīgais galamērķis ir pēc iespējas lielāka atdeve no ieguldītā kapitāla, sabalansējot to ar drošu ieguldīšanas stratēģiju. Katra pensijas krājēja ziņā ir savlaicīgi pieņemt pārdomātus lēmumus, lai finanšu profesionāļi var paveikt visu pārējo. Valdības ziņā ir attīstīt un uzturēt ilgtspējīgu pensiju sistēmu, kam sabiedrība uzticas un uz ko paļaujas. Tās stabilitāte ir būtiska arī nacionālās drošības kontekstā.