Palielinoties kara iespējamībai Tuvajos Austrumos, šobrīd daudz tiek spriests par to, kā negatīvāks notikumu attīstības scenārijs varētu iespaidot dažādu aktīvu cenu.

Ne visiem šādos laikos gan klāsies slikti. Ja spriedze pieaug, tad labāki laiki var gaidīt tos Rietumvalstu uzņēmumus, kuru bizness saistīts ar ieroču un cita veida militārā aprīkojuma ražošanu. Pasaules ģeopolitika tradicionāli nekad nav pilnībā mierīga, un šobrīd, šķiet, drīzāk turpina plaukt labs fons tam, lai valstis turpinātu piedalīties krietni aktīvākā bruņošanās sacensībā.

Augošas ģeopolitiskās neskaidrības apstākļos militārie tēriņi mēdz palielināties, un eksperti lēš, ka šajā ziņā šis gads varētu nebūt izņēmums. Proti, ja zobenu asina un savus militāros budžetus audzē kaimiņš, tad loģisks solis mēdz būt tas, ka tev arī - gribi to vai ne - tas ir jādara. Katrā ziņā pēdējā laikā daudzas pasaules valdības dod visai skaidrus mājienus par militāro tēriņu palielināšanu. Turklāt lielā daļā gadījumu šāds process no plāniem pārgājis uz reāliem darbiem.Eksperti piebilst, ka lielas investīcijas var plūst militārajām vajadzībām pielāgotā mākslīgā intelekta izstrādē un arvien gudrāku dronu armijas radīšanā. Ir spekulācijas, ka ASV mēģinās panākt savas valsts tradicionālo tehnoloģiju līderu iesaistīšanos aizsardzības stiprināšanā.

Ar militārajām akcijām peļņa bijusi ļoti dāsna

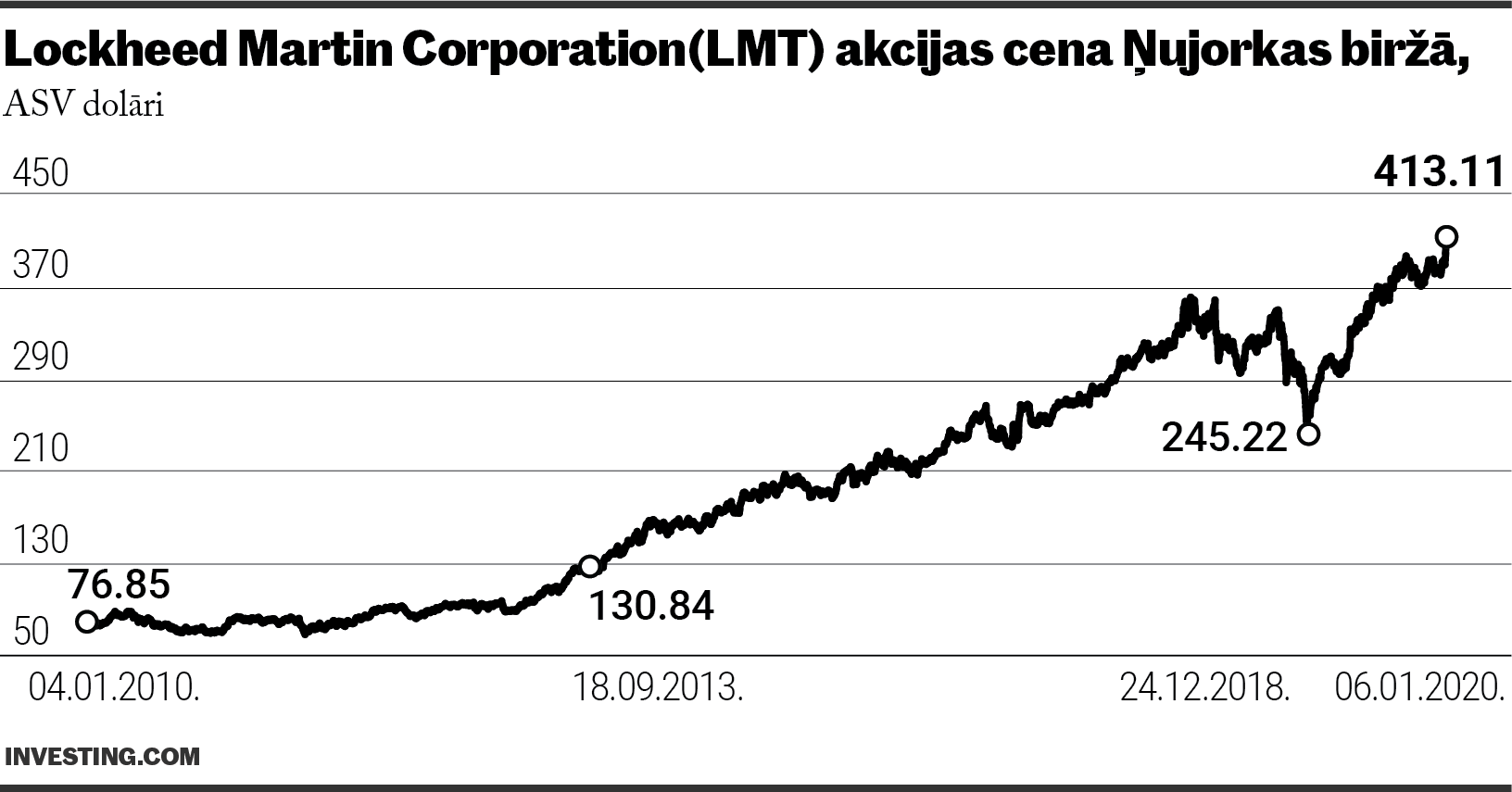

Vēsture liecina, ka aizsardzības nozares kompāniju vērtspapīriem labāk par kopējo tirgu klājies gandrīz pēc visiem lielākajiem mūsdienu militārajiem konfliktiem. Uz pārējo fona sevišķi, šķiet, varētu izcelt pasaules vadošos augsto tehnoloģiju militāro lidmašīnu un dronu ražotājus (mūsdienu karadarbībā lidaparātu nozīme ir milzīga). Piemēram, Northrop Grumman akcijas cena kopš pagājušā gada beigām palēkusies jau gandrīz par 10% līdz 376 ASV dolāriem un 12 mēnešu skatījumā - par 53%. Kompānija maksā arī dividendes, kur to ienesīgums ir 1,4% apmērā. Izcili klājies arī ASV aizsardzības nozares giganta Lockheed Martin akcijām. To cena dažu dienu laikā nu palēkusies par 5,4% līdz 413,1 ASV dolāru atzīmei un 12 mēnešu skatījumā - par 58%!

Šim uzņēmumam dividenžu ienesīgums ir vēl lielāks un atrodas pie 2,32% atzīmes, liecina Bloomberg pieejamā informācija. No līdzīgiem nozares censoņiem, kuru akciju vērtības pēdējo dienu laikā strauji palēkušās, jāmin arī L3Harris Technologies un Raytheon. Militāro komunikāciju aprīkojuma izstrādātāja un ražotāja L3Harris Technologies akcijas cena gada laikā pieaugusi par 61% (tai dividenžu ienesīgums atrodas pie 1,42%).

Savukārt Raytheon akcijas cena gada laikā pieaugusi par 50%, un šī uzņēmuma dividenžu ienesīgums atrodas pie 1,66%.

No mazākas kapitalizācijas militārās jomas uzņēmumiem ziņu portāla Barron's aptaujātie eksperti savukārt izceļ Kratos Defense & Security Solutions, Mercury Systems un Maxar Technologies vērtspapīrus.

Protams, ja nav vēlmes riskēt ar atsevišķu konkrētu akciju iegādi, naudu var virzīt arī tādu biržā tirgoto fondu daļu iegādes virzienā, kuri uzreiz iegulda veselā kopumā ar militārās jomas uzņēmumu vērtspapīriem. Piemēram, šāda fonda - SPDR S&P Aerospace & Defense ETF (biržas kods: XAR) - daļas vērtība šogad paspējusi pakāpties jau par 4% līdz 113,48 ASV dolāru atzīmei. Gada laikā šī fonda vērtība palēkusies par 44%. Šī fonda izmaksu rādītājs ir 0,35% (jeb 35 ASV dolāra centi uz 100 ieguldītiem dolāriem).

No līdzīgiem fondiem var izcelt arī iShares U.S. Aerospace & Defense (biržas kods: ITA) un Invesco Aerospace & Defense Portfolio (PPA). Kopumā šādu biržā tirgoto fondu priekšrocība ir, ka tie ir diversificēti. Tas nozīmē, ka investora ieguldītā nauda nav pārlieku atkarīga no vienas kompānijas nedienām. Piemēram, jau aptuveni divus gadus pa mežu maldās Boeing akcija, kurai nozīmīgu daļu biznesu veido arī militāro tehnoloģiju pārdošanu.

Kopumā - ja ir pārliecība, ka pasaule diži drošāka nekļūs, tad šie ieroču un citu militārā aprīkojuma ražotāju uzņēmumu akciju biržā tirgotie fondi var izrādīties visai labs ilgtermiņa ieguldījums.Protams, vienmēr aktuālais jautājums ir par šo akciju un fondu dārdzību. Gada laikā daudzu šo uzņēmumu un fondu cena jau ir pieaugusi aptuveni uz pusi, un tikpat rožainiem laikiem šādu kompāniju investoriem mūžīgi būt nevajadzētu. No otras puses - cenu izaugsme arī vēlīnajā ciklā var turpināties ilgāk nekā gaidīts un būt visai varena.

Vai pārspīlēta?

Vēl būtu jāteic, ka bieži vien finanšu tirgu reakcija uz ģeopolitiskajiem notikumiem īstermiņā mēdz būt pārspīlēta, kas rada zināmu risku, ka šādu akciju nesenais skrējiens tomēr varētu būt nedaudz pārmērīgs. Lai nu kā - lielākās daļas notikumu pētnieku bāzes scenārijs neparedz kādu atklātu karu ar Irānu un drīzāk - kādas īsas, asas sadursmes un kiberkaru. Tiek norādīts - Irāna lieliski saprot ASV militāro varenību, un arī ASV nebūt negrib riskēt ar jaunu ļoti dārgu atklātu konfliktu.

Parasti kopējo akciju virzienu vairāk ietekmē tas, kas notiek ar uzņēmumu peļņu un kādā stāvoklī ir ekonomika. Šajā ziņā prognozes šim gadam nebūt nav tās sliktākās. Protams, to, kā šoreiz attīstīsies scenārijs, prognozēt ir faktiski neiespējami. Nav nekādas garantijas, ka Rietumu konflikts ar Irānu nepāraug par kaut ko postošu, kam ietekme uz ekonomiku jau varētu būt graujoši negatīva.

"Ģeopolitiskie notikumi pēc savas būtības ir neprognozējami. Iepriekšējie šādi uzplaiksnījumi gan liecina, ka to ietekme uz kopējo pasaules tirgu ir īslaicīga. Jau ilgstošāka ietekme šiem notikumiem ir uz reģionālajiem tirgiem un to aktīvu cenu, kurus tieši ietekmē spriedzes palielināšanās," spriež Šveices bankas UBS eksperti.

Daži pat norāda, ka investoru īstermiņa bailes vajadzētu izmantot, lai arī citu sektoru vērtspapīrus iegādātos lētāk. Piemēram, Wedbush Securities analītiķi The Wall Street Journal atklāj, ka saviem klientiem, ziņu fonam ap ASV un Irānas saspīlējumu kļūstot īpaši trauksmainam, pie cenu kritumiem rekomendējuši Apple akciju iegādi. "Mēs šī gada laikā sagaidām tālāku tehnoloģiju akciju cenu izaugsmi. Domājam, ka katra īslaicīga riska apetītes atkāpšanās sniegs zelta vērtas iespējas šīs akcijas pirkt tā vietā, lai kopā ar "lāčiem" [par lāču tirgu tiek saukta cenu krituma tendence] kliegtu, ka teātris aizdedzies," norāda minētā ASV finanšu uzņēmuma pārstāvji.

Melnais zelts un zelts

Šīs nedēļas pirmajā pusē nedaudz zem 70 ASV dolāru par barelu atzīmes stabilizējusies naftas cena. Līdz ar asumiem auguši riski, ka Irāna reģionā, piemēram, ar saviem raķešu triecieniem veic uzbrukumus svarīgai šī resursa infrastruktūrai. Pagaidām no tirgus bareli vēl zuduši nav, bet nav izslēgts, ka tas notiks nākotnē. ASV investīciju banka Goldman Sachs gan ziņojusi - tam, lai naftas cena noturētos šā brīža līmenī, būtu nepieciešams, ka tiek reāli traucēta naftas piegāde. Iestāde tādējādi paredz, ka nesenais naftas cenas skrējiens būs īslaicīgs.

Goldman teic, ka tai šādos laikos labāk par melno zeltu patīk tradicionālais zelts, kura cena drīzumā sasniegšot un noturēšoties virs 1600 ASV dolāriem par Trojas unci. Šo otrdien zelta cena ASV preču biržā atradās pie 1567 ASV dolāru atzīmes par unci. "Vēsture rāda, ka zelta cena turpinās pieaugt, krietni pārsniedzot esošo līmeni. Arī mūsu iepriekšējā analīze liecināja, ka tieši zelta iegāde ir labākā apdrošināšanās pret ģeopolitiskajiem riskiem," spriež Goldman pārstāvji.

Savukārt cita ASV finanšu smagsvara JPMorgan Chase & Co eksperti izteikušies, ka zelta cenas aizsniegšanās līdz 1655 ASV dolāru atzīmei par unci esot ļoti ticama. Valdot šādam fonam, zelta cenas ziņā parādījušies minējumi par apaļās 2 tūkst. ASV dolāru par unci atzīmes sasniegšanu.

No zelta un naftas cenas kāpuma labums var atlēkt šo nozaru uzņēmumiem. Uzmanību tādējādi var pievērst lielākā pasaules zelta ieguvēja Barrick Gold akcijām. Savukārt populārs fonds, kas iegulda šādu uzņēmumu vērtspapīros, ir The VanEck Vectors Gold Miners (biržas kods: GDX). Tā cena 12 mēnešu laikā palēkusies gandrīz par 40%.Pēdējo dienu laikā pakāpusies arī lielo naftas kompāniju akciju vērtība. Piemēram, Exxon Mobil akcijas cena kopš gada sākuma pieaugusi par 1,6% (šai kompānijai ir gandrīz 5% dividenžu ienesīgums). Gada laikā gan tās cena augusi par nieka 4%.

Ja kāds jūtas ļoti drosmīgs, uzmanību var pievērst, piemēram, United States Oil Fund (biržas kods: USO) biržā tirgotajam fondam, kas investē naftas nākotnes piegāžu kontraktos. Iespējams investēt arī ar naftas nozari saistīto kompāniju akciju biržā tirgotajos fondos, piemēram, Energy Select Sector SPDR Fund (biržas kods: XLE), kas iegulda lielas kapitalizācijas enerģijas milžu vērtspapīros. Tas naudu pludina tādu kompāniju kā Exxon Mobil, Chevron un ConocoPhillips virzienā. Tā daļas cena gada laikā augusi par 8,5%. Piecu gadu skatījumā gan tā sarukusi gandrīz par piekto daļu.