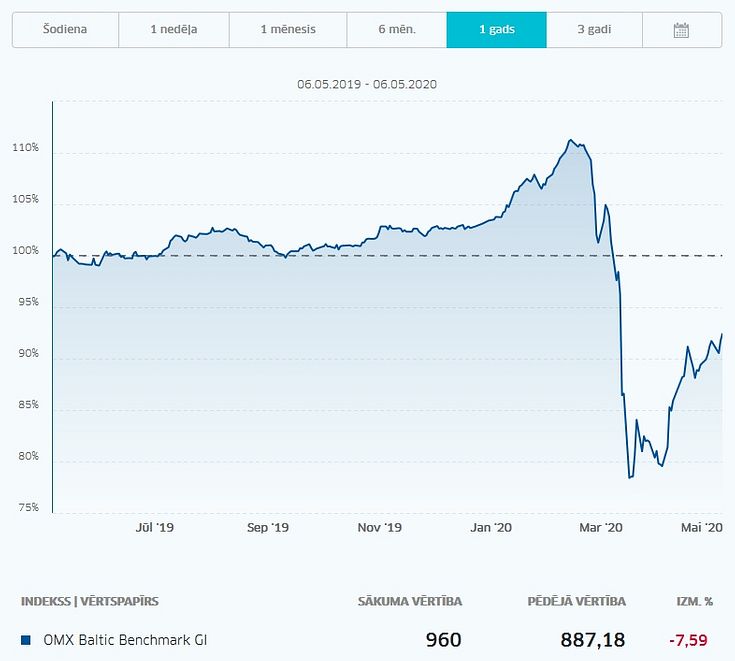

Akciju tirgi mēdz būt priekšvēstneši cikla maiņām ekonomikā. Taču daudz biežāk straujš akciju cenu kritums ekonomiku ietekmē minimāli vai neietekmē vispār. Ja aplūko 18 periodus, kad ASV akcijas (S&P 500) samazinājās par 10% vai vairāk, tikai trīs gadījumos sekoja globāla lejupslīde - (1990. g. jūlijs, 2000. g. septembris un 2007. g. oktobris).

1990. gadā akciju tirgus kritums sakrita ar recesijas, kā to definē NBER (Nacionālais ekonomiskās pētniecības birojs, kas parasti fiksē ekonomisko ciklu maiņu ASV) sākumu. 2000. un 2007. gadā kritums finanšu tirgos aizsākās attiecīgi 6 un 2 mēneši pirms recesijas sākuma. Citi akciju tirgus kritumi ir saistīti ar reģionālām krīzēm, kas globālo lejupslīdi neizraisīja: 1997. gada Āzijas finanšu krīze, Krievijas krīze 1998. gadā un krīze Grieķijā 2010. gadā.

Jāpiebilst, ka eiro krīze 2011. gadā izraisīja recesiju eirozonā. Vairāki 10-15% kritumi ir radušies arī no ierobežota mēroga satricinājumiem, piemēram, ar naftas cenu svārstībām, izmaiņām Ķīnas valūtas politikā vai kredīta procentu likmēs. Tikmēr vairāku kritumu tieša saistība ar reālo ekonomiku nav saskatāmi, piemēram, «Melnā pirmdiena» 1987. gada oktobrī vai kritums, ko veicināja LTCM riska ieguldījumu fonda sabrukums 1998. gada oktobrī. Tādējādi var secināt, ka 10-15% kritums nav automātisks signāls par globālas lejupslīdes sākšanos.

Arī pēdējā turbulence akciju tirgū, kas aizsākās oktobra sākumā un sasniedza 10% kritumu (līdz zemākajam līmenim 29. oktobrī), nav obligāts lejupslīdes priekšvēstnesis. Bet tas nenozīmē, ka to var ignorēt. Recesijas dinamiku raksturo finanšu tirgu un cikliska ekonomikas lejupslīde, kas viens otru pastiprina.

Respektīvi, kritums akciju tirgū noved pie makro prognožu pazemināšanas, kas savukārt veicina ienākumu prognožu samazināšanu utt. Šāda negatīva atgriezeniskā saite visciešāk iedarbojas periodos, kad ekonomikas darbojas ar augstu jaudu noslodzi un centrālajām bankām ir maz iespēju stimulēt izaugsmi. Tādējādi ir dabiski, ka pieaug nervozitāte, jo bezdarbs pasaulē ir rekordzems, bet pēdējos gadu desmitos piedāvājuma puses ierobežojumi nav bijuši pietiekami, lai iedarbinātu lejupslīdi.

Tā vietā, visticamāk, ka ir jānāk kāda veida šokam. Fiksēto ienākumu tirgus signāli var būt vēl interesantāki, jo centrālās bankas kanāls padara makroekonomiskās saites skaidrākas. Ienesīguma līkne – starpību starp ilgtermiņa un īstermiņa obligāciju ienesīgumu - tiek uzskatīta par vēsturiski drošu rādītāju. ASV ienesīguma līkne ir diezgan lēzena, kas ir brīdinājuma signāls. Taču pilnīgi iespējams, ka kvantitatīvā mīkstināšana (QE) un ārkārtīgi zemās obligāciju likmes Eiropā un Japānā pazemina ASV ilgtermiņa obligāciju ienesīgumu. Tātad ir iemesli, kāpēc to var nesaistīt ar cikliskiem izaicinājumiem un cerībām par Fed likmes samazināšanu nākotnē. Stresa simptomi zemu reitingu korporatīvo obligāciju cenu noteikšanā ir vēl viens rādītājs kam pievērst uzmanību. Bet dominējošā zema ienesīguma vidē un likviditātes pārpilnībā peļņas meklēšana var samazināt ienesīguma atšķirības starp valdības un korporatīvajām obligācijām tā, ka šādi brīdinājuma signāli kļūst grūti saskatāmi.

Apkopojot iepriekšējo, jāsecina, ka ir grūti atrast noteiktu un drošu finanšu tirgus indikatoru, uz ko šobrīd paļauties, lai prognozētu nākamo globālo lejupslīdi. Tā var atnākt, bet to, visdrīzāk, pavadīs straujš un neprognozējams šoka moments, kas iekustinās notikumu virkni.