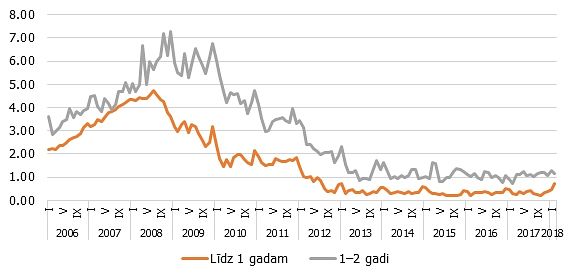

Trešdien Latvija emitēja desmit gadu obligācijas 500 miljonu eiro apmērā ar fiksēto procentu (kupona) likmi 1,375% gadā (ienesīgums 1,449%), informē Finanšu ministrija.

Pieprasījums pēc Latvijas obligācijām 1,6 reizes pārsniedza piedāvājumu. Finanšu ministrs Jānis Reirs ir gandarīts par sekmīgo obligāciju emisiju starptautiskajos finanšu tirgos.

«Veicot valsts obligāciju emisiju starptautiskajos finanšu tirgos, esam to nodrošinājuši ar vēsturiski viszemāko likmi, ko līdz šim Latvija ir sasniegusi. To varējām panākt, stingri ievērojot valsts fiskālo disciplīnu, ko arī augstu ir novērtējuši ārvalstu investori. Šīs emisijas rezultātā vidējā termiņā mēs spējam samazināt valsts parāda apkalpošanas izdevumus, tādējādi novirzot valsts budžeta līdzekļus citām nozarēm – izglītībai, veselībai un aizsardzībai,» norāda finanšu ministrs Jānis Reirs.

Investoru līdzdalība galvenokārt bija no Eiropas (Vācijas, Lielbritānijas, Austrijas, Skandināvijas un Baltijas u.c.) un citiem reģioniem.

Emisijā piesaistītos resursus plānots izmantot vispārējās finansēšanas nepieciešamības segšanai, t.sk. valsts budžeta deficīta segšanai, valsts parāda atmaksai un valsts aizdevumu izsniegšanai, piemēram, pašvaldībām un pašvaldību uzņēmumiem investīciju projektu finansēšanai.

Saskaņā ar Valsts kases operatīvajiem datiem valsts parāds augusta beigās bija 8,1 miljards eiro jeb aptuveni 33% no 2015. gadam prognozētā iekšzemes kopprodukta (IKP).

Jāatgādina, ka patlaban valdība strādā pie 2016. gada valsts budžeta sagatavošanas un tiek plānots, ka nākamā gadā valsts budžeta deficīts nedrīkst pārsniegt 1% no IKP.

Emisijas vadošās bankas bija HSBC, Natixis un DNB.

Iepriekšējā Latvijas obligāciju emisija starptautiskajos finanšu tirgos notika 2014. gada aprīlī, kad tika emitētas desmit gadu obligācijas viena miljarda eiro apmērā ar fiksēto procentu (kupona) likmi 2,875% gadā (ienesīgums 2,961%).