airBaltic piesaista 200 milj. eiro obligācijās; varēs īstenot iecerēto biznesa plānu; pavērs iespējas citām Latvijas kompānijām

To trešdien sarunā ar Dienas Biznesu norādīja Latvijas nacionālas lidsabiedrības valdes priekšsēdētājs Martins Gauss, izbaudot savu slavas mirkli un aizrautīgi stāstot par investīciju piesaistes procesu.

Fragments no intervijas, kas publicēta 26. jūlija laikrakstā Dienas Bizness:

Nu, tad klājiet tik vaļā! Šai vajadzētu būt lielai dienai uzņēmuma vēsturē.

Jā, mēs strādājām ļoti smagi, lai līdz tai nonāktu. Emitēt obligācijas mūsu situācijā nebija viegli. Vispirms ir nepieciešams kredītreitings, ko saņēmām no Standard & Poor’s (BB-). Tas bija iepriekšējo gadu darba rezultāts. Tad bija nepieciešams sagatavot informāciju potenciālajiem pircējiem. Bija arī nepieciešams, lai bankas atzītu, ka ir iespēja (veiksmīgi) veikt emisiju. Beigās bija jārīko investīciju prezentācijas tūre, ejot pie investoriem un ar viņiem runājot. Mums bija ļoti intensīva tūre – sākām piektdien Tallinā, pirmdien bijām Londonā, otrdien – Frankfurtē, trešdien – Cīrihē un Ženēvā, ceturtdien lidojām uz Viļņu un Rīgu un piektdien – uz Helsinkiem. Tas darbojas šādi: jūs sākat astoņos no rīta un beidzat pēc pusnakts prezentējot, prezentējot, prezentējot. Šajā tūrē mēs faktiski runājām ar pasaules kapitālu, visiem galvenajiem fondiem un bankām. Mēs prezentējam, bet viņi izlemj, vai ticēt mums, ka varēsim obligācijas dzēst, jo tās ir nenodrošināts (finanšu) instruments. Pasaule ticēja, pieprasījums pārsniedza piedāvājumu, un mēs veicām 200 milj. eiro vērtu obligāciju emisiju.

Var diskutēt par daudzām lietām, var prasīt, kāpēc 6,75%, bet fakts, ka Latvijas kompānija globālajā finanšu tirgū spēja piesaistīt 200 milj. eiro, ir ieguvums (pats par sevi) neatkarīgi no procentu likmes lieluma. Šis ir pirmais solis kapitāla tirgū. Citi tam var sekot, sakot, ka airBaltic no Latvijas to izdarīja. Ja gribēsim darīt to atkal, būsim pavisam citā (labākā) situācijā. Tas, ka ir 6,75%, nevis 2%, ir ļoti vienkārši izskaidrojams ‒ mums ir BB- kredītreitings, un tam ir zināmas (procentu likmju) robežas. Savukārt BB- ir tāpēc, ka kompānija faktiski bija bankrotējusi, kad es sāku tajā strādāt, un tai vispār nebija kredītreitinga. Nākamais solis ir iegūt labāku reitingu, ar ko var dabūt labāku procentu likmi. Taču likme, ņemot vērā mūsu stāvokli, ir ļoti laba. Tā kā pieprasījums bija lielāks nekā piedāvājums, dabūjām zemāko iespējamo likmi. Nesen Norwegian veica emisiju par 7%, un tā ir daudz lielāka kompānija. Lufthansai, protams, ir daudz labāka procentu likme. Mūsu obligācijas tagad tiks kotētas Īrijas biržā, un mūsu nākamie soļi ir īstenot savu biznesa plānu.

Kāpēc obligācijas, nevis bankas aizņēmums?

Tāpēc, ka tam nepieciešams nodrošinājums, bet šai aviokompānijai tāda nav. Turklāt bankas aizdevums noteikti būtu dārgāks. Mēs varējām prasīt naudu mūsu akcionāriem, valstij, bet arī viņiem būtu jāpiedāvā augstāka likme, jo Valsts kase nedrīkst mums piedāvāt likmi, kas zemāka, nekā tā ir tirgū. Tas būtu sarežģītāk arī tādēļ, ka valsts nevis pirktu mūsu obligācijas, bet dotu aizdevumu. Un tas nozīmē, ka mums vajadzētu ķīlu. Tādējādi obligācijas mums ir perfekts instruments, jo mēs stabilizējam naudas plūsmu. Lielāko daļu naudas mēs izmantosim likviditātes stiprināšanai, kas nozīmē, ka mums visu laiku būs liels naudas līdzekļu atlikums. Mums vajag 49 milj. eiro, lai atmaksātu Krājbankas un Snoras aizdevumu. Tur gan ir augstāka procentu likme nekā obligācijām, līdz ar to tās mums ir ieguvums. Mēs atmaksāsim arī vēl kādu mazāku aizdevumu. Pārējais tiks izmantots vai nu kā naudas līdzekļu pozīcija, vai arī lidmašīnu priekšapmaksai. Kad lidmašīnu saņemam, mēs to pārdodam (līzinga kompānijai) un ņemam atpakaļnomā, tādējādi atgūstot priekšapmaksu. Mums vairs nebūs jāiet uz banku un jāaizņemas, lai veiktu priekšapmaksu. Mums ir tik spēcīga naudas līdzekļu pozīcija! Jums vajadzēja redzēt, kas te vakar (otrdien) darījās! (Prieka) Saucieni un svinēšana, jo līdz tam bija grūts ceļš ejams.

Kad īsti tika izlemts izlaist obligācijas?

Jau iepriekš kāda šajā jomā specializējusies banka mums ierosināja emitēt obligācijas. Mēs to apspriedām ar padomi, kurā ir arī Valsts kases pārvaldnieks Kaspars Āboliņš. Šajā valstī neviens neorientējas obligācijās labāk kā viņš. Mēs šo ierosinājumu apspriedām un atzinām par pozitīvu, taču tobrīd nezinājām, vai mēs kvalificēsimies, vai saņemsim kredītreitingu. Tad iepirkumā izvēlējāmies investīciju banku J. P. Morgan, kas vislabāk atbilda tam, ko mēs gribējām darīt, un pērn rudenī šis process sākās. Paralēli gan turpinās arī investora piesaistes process, ko īsteno investīciju banka Greenhill. Pasaulē airBaltic uzlūko kā spēcīgāku kompāniju, nekā mēs to redzam šeit. Sākumā mums nebija skaidrs, ka mums ir tik spēcīgas pozīcijas. Visas šīs lietas (dažādas balvas) ļoti palīdz – šo (Nozares līderības balvu) saņēmu Londonā pirms pāris nedēļām augsta līmeņa pasākumā. Saņēmu to svētdienas vakarā, un pirmdien mums bija tūre. Jūs, Latvijas mediji, mūs atspoguļojat ļoti atšķirīgi. Bet tur tā ir liela lieta. Šāda veida balvas un atzinība no pasaules kā vienai no punktuālākajām aviokompānijām starptautiski tiek uzlūkotas kā tas, ka maza kompānija no mazas valsts dara varenu darbu. To gan ir ļoti grūti notirgot šeit. Taču es esmu ļoti lepns un neiebilstu, ja no rīta man TV jautā par rokasbagāžu, nevis 200 milj. eiro. Es varu runāt par abiem jautājumiem, bet attiecībā uz finansēm ‒ obligācijas ir lielākais solis, ko šī kompānija pati ir spērusi. Turklāt esam izdarījuši pakalpojumu ikvienai Latvijas kompānijai, kas vēlētos emitēt obligācijas starptautiskajā tirgū. Jo, ja jūs tagad to mēģināsiet darīt un teiksiet, ka esat no Latvijas, un cilvēki jautās, kādas vēl jums ir kompānijas, varēsiet teikt, ka airBaltic no Latvijas piesaistīja 200 milj. eiro. Tādējādi tā ir starptautiska atzinība. Īpaši no šiem vairāk nekā 100 investoriem no 25 valstīm.

Varat kādus nosaukt?

Nē, jo darījumu izpilde par obligāciju iegādi tiks noslēgta 2019. gada 30. jūlijā. Taču, tā kā tās tiek uzreiz tirgotas, tas, kurš nopirka obligācijas, var tās pārdot nākamajā rītā. Kad būs jāmaksā procenti, mēs uzzināsim, kas (konkrētajā brīdī) ir obligāciju īpašnieks.

Šis dokuments (pabieza brošūra – red. piez.) man visu laiku bija līdzi. Te varat redzēt, ka mums katru stundu bija tikšanās. Mēs braucām ar mašīnu no vienas tikšanās uz otru. Tas nebija kaut kas normāls, tas bija ekstrēmi. Te ir detalizētas finanšu prezentācijas. Tad ir kredītreitinga dokumentācija, risku un saistību prospekts. Un beigās viņi (potenciālie obligāciju pircēji) nesaka, ko darīs, bet tikai: paldies, tā bija interesanta prezentācija. Kad vakar redzējām tiešsaistē, kā investori piesakās, varat iedomāties, ko mums tas nozīmēja.

Cik daudz procentu likme ir atkarīga no pieprasījuma?

Zināmā mērā. Ja pieprasījums ir daudz lielāks nekā tas, ko jums vajag, tad banka prasa viņiem – vai jūs to darītu arī par zemāku likmi? Taču daudzi jau norādīja, ka darīs to tikai par šādu likmi. Tad process tiek pabeigts, un mums ir gala cena un (seko) formāla procedūra, kurā iesaistītas daudzas juridiskās firmas. Tad pienāk brīdis – otrdien 17:35, kad tas ir izdarīts.

Vai tas nozīmē, ka jums kontā iekrita 200 milj. eiro?

Nē, darījums turpinās piecas dienas. Obligācijas gan ir izlaistas, un investoriem ir pienākums par tām apmaksāt. To visu gan dara bankas, ne mēs paši. Naudai jāienāk mūsu bankas kontā nākamnedēļ.

Kura ir laimīgā banka?

Mēs to vēl apspriežam, un tā nav viena banka. Mēs esam situācijā, kad varam ar bankām kaulēties.

Man visbūtiskākais jautājums šķiet tas, kā jūs plānojat pēc pieciem gadiem atdot 200 milj. eiro, ja airBaltic peļņa ir ap pieciem milj. eiro? Kā šī matemātika darbojas, ja jums katru gadu ir arī jāsamaksā 13,5 milj. eiro?

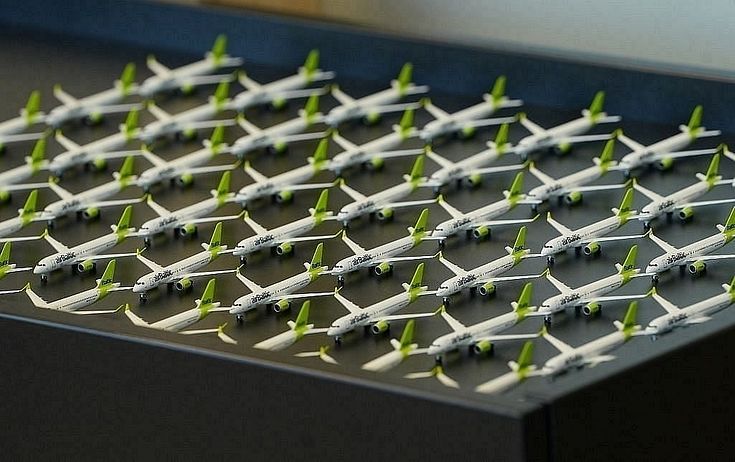

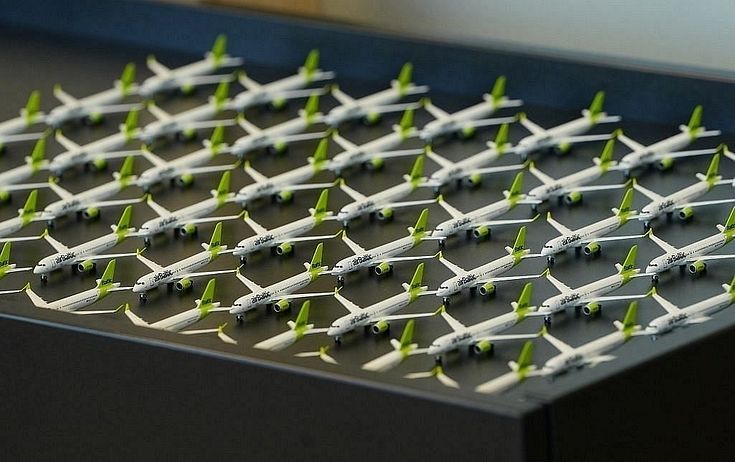

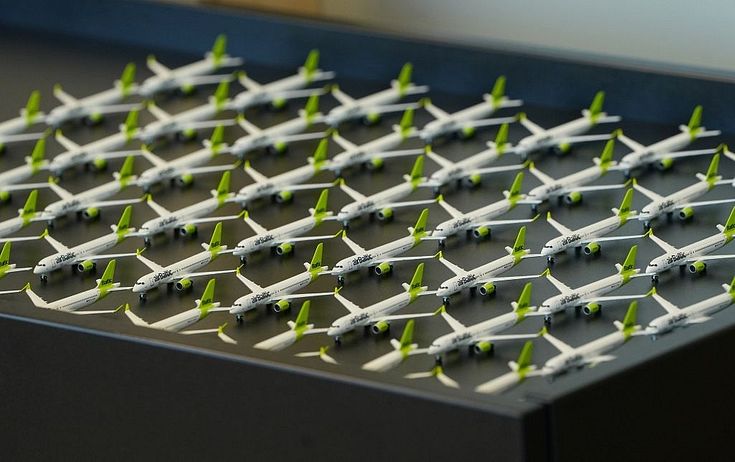

Viens būtisks elements ir šis (rāda uz lidmašīnu modeļiem – red. piez.). Katra no šīm lidmašīnām, kas nonāk mūsu flotē, atbrīvo mums naudas līdzekļus, jo mēs tās nopirkām par ļoti labu cenu un pārdodam un ņemam atpakaļnomā par augstāku cenu. Otrs elements ir tas, ka pārejam uz vienotu floti. Piemēram, šoziem pārdodam savas Boeing lidmašīnas, kas arī ienesīs naudu. Mums ienāk nauda katru reizi, kad pelnām no pamatdarbības. Pērn mūsu EBITDAR (peļņa pirms procentu maksājumiem, nodokļiem, nolietojuma un nomas maksas) bija 90,6 milj. eiro. Mūsu biznesa plānā Destination 2025 ir ļoti detalizēta naudas plūsma. Un mums vajadzēja izskaidrot investoriem, kā atmaksāsim aizdevumu. Citādi viņi neinvestētu.

Vai ir kādi investori no Latvijas?

Investori ir no 25 valstīm, un visas Baltijas valstis ir pārstāvētas. Pamatā investori ir globālie investīciju un pensiju fondi vai bankas. Šo procesu ļoti profesionāli organizēja J. P. Morgan un SEB banka.

Kāpēc ne Nasdaq Riga, bet Īrijas Euronext?

Mēs par to diskutējām, un rekomendācija (attiecībā uz Dublinu) ir saistīta ar tirgus likviditāti – cik daudz (obligāciju) var pārdot. Lai noritētu pastāvīga tirdzniecība ar mūsu obligācijām 200 milj. eiro apmērā, izvēlējāmies lielāko biržu, kur tās kotē. Mums ir iespēja obligācijas kotēt vēl kādā biržā, un es gribētu redzēt tirdzniecību arī Nasdaq Riga. Mēs to izskatām. Ja visi priekšnoteikumi izpildīsies, mēs to darīsim. Taču mums bija jāiet uz biržu, kur obligācijas 200 milj. eiro apmērā varētu kotēt. Lieli investori negribētu, lai šīs obligācijas tiktu kotētas tikai vietējā biržā. Un tā ir vēl viena svarīga lieta – mūsu obligāciju emisija paver pavisam citas iespējas kapitāla tirgum Latvijā. Viens no mūsu uzdevumiem nākotnē, mums augot, iespējams, varētu būt IPO (sākotnējais publiskais piedāvājums), lai stiprinātu vietējo Nasdaq. Tas ir nākamais loģiskais solis, taču tas ir nevis manā, bet akcionāru kompetencē. Tajā brīdī, kad mēs tam būsim gatavi, viņi izvērtēs, vai tas ir pareizais solis. Šobrīd nebūtu gudri teikt, ka mēs to darīsim, jo ir nepieciešams (kompānijas) stāsts, kā arī investori, kas pirktu jūsu akcijas. Nevajadzētu iet uz biržu, ja var izgāzties.

Visu interviju lasiet 26. jūlija laikrakstā Dienas Bizness, vai meklējot tirdzniecības vietās.

Abonē (zvani 67063333) vai lasi laikrakstu Dienas Bizness elektroniski!