Jūnijā, nedaudz augot gan iekšzemes finanšu, gan nefinanšu uzņēmumiem izsniegto kredītu portfelim, jau ceturto mēnesi pēc kārtas turpinājās kopējā rezidentiem izsniegto kredītu atlikuma kāpums, informē Latvijas Bankas ekonomists Vilnis Purviņš.

Savukārt banku piesaistīto noguldījumu atlikums auga trešo mēnesi pēc kārtas.

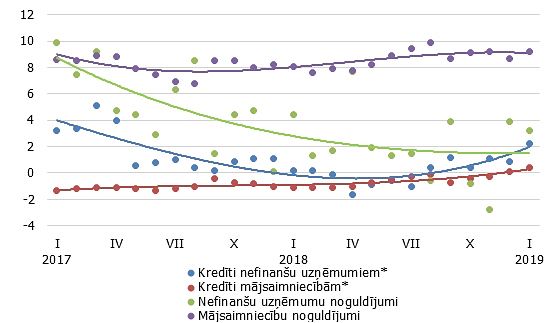

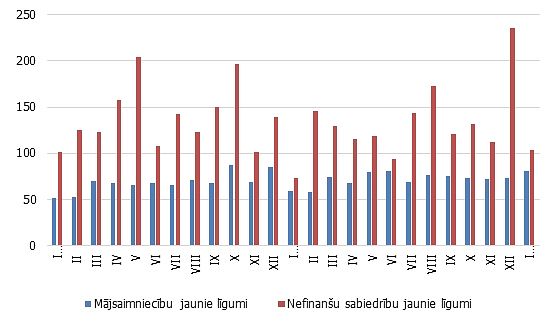

Banku iekšzemes kredītu atlikums jūnijā palielinājās par 0,1%, nefinanšu uzņēmumiem izsniegtajiem aizdevumiem palielinoties par 0,1%, kredītiem finanšu iestādēm – par 1.4% un patēriņa kredītiem mājsaimniecībām - par 0,5%. Nedaudz samazinājās vien kredīti mājokļa iegādei. Kopējo iekšzemes kredītu gada pieauguma temps sasniedza 1,4%, tostarp jūnijā tas kļuva pozitīvs arī kredītiem nefinanšu uzņēmumiem (+0,02%), bet zem nulles (-3,3%) saglabājās vien kredītiem mājsaimniecībām.

Banku piesaistītie iekšzemes noguldījumi jūnijā pieauga par 0,8%, to gada kāpuma tempam veidojot 12,4%. Mājsaimniecību noguldījumi palielinājās par 1,7% (gada pieauguma temps 7,3%), bet uzņēmumu noguldījumi saruka par 0,3% (gada pieaugums jūnijā 18,9%).

Noguldījumiem pieaugot un skaidrās naudas pieprasījumam būtiski nemainoties, Latvijas devums eiro zonas kopējā naudas rādītājā M3 palielinājās. Eiro zonas rezidentu noguldījumi uz nakti Latvijas kredītiestādēs jūnijā palielinājās par 1,5% un noguldījumi ar brīdinājuma termiņu par izņemšanu - par 0,8%, bet noguldījumi ar noteikto termiņu līdz diviem gadiem saruka par 0,8%. Kopumā Latvijas devums eiro zonas M3 pieauga par 1,1% un par 11,6% pārsniedza iepriekšējā gada atbilstošā perioda līmeni.

Neliela kreditēšanas pieauguma atjaunošanās un mērena noguldījumu kāpuma saglabāšanās raksturo stabilitāti, kas kopumā vērojama Latvijas tautsaimniecībā. Lai gan būtiskas pārmaiņas šajās tendencēs nav gaidāmas, jāatzīmē atsevišķi faktori, kas iespaido to virzību. Viens no tiem ir pārrāvums Eiropas Savienības (ES) struktūrfondu līdzekļu pieejamībā, kas bremzē būvniecības projektu kreditēšanu, tomēr cerību vieš tas, ka saskaņā ar Finanšu ministrijas informatīvo ziņojumu par ES fondu investīciju ieviešanas statusu vērojams stabils progress saistībā ar investīciju uzsākšanas gatavību. Vēl jāmin jūlija sākumā valdības akceptētais papildu līdzekļu piešķīrums mājokļa atbalsta programmai, kas vieš pozitīvāku skatu mājsaimniecību kreditēšanā. Savukārt gaidāmā Lielbritānijas izstāšanās no ES iezīmē neskaidrības palielināšanos un iespējamu investīciju lēmumu atlikšanu īsā un vidējā termiņā, uzsver eksperts.