Visiem ekonomiskajiem notikumiem un pavērsieniem, kas notiek valsts tautsaimniecībā, ir savi cēloņi, sakarības, sekas un skaidrojumi. Kredītinformācijas apmaiņas ietekme uz ekonomiku Latvijā pagaidām nav bijusi pietiekami novērtēta, jo tas, kādā veidā valstī tiek nodrošināta kredītinformācijas apmaiņa starp visiem tirgus dalībniekiem, būtiski ietekmē daudz un dažādus ekonomikas procesus, kas kā ķēdes reakcija iespaido visu tautsaimniecībā notiekošo.

Pasaulē ir veikts daudz pētījumu par kredītbiroju ietekmi gan makroekonomikas, gan mikroekonomikas līmenī un rezultāti ir tiešām vērā ņemami. Arī Eiropas Rekonstrukcijas un attīstības banka savā materiālā par globālās krīzes skartajiem reģioniem raksta: «The global economic crisis of 2008-09 has highlighted the importance of an effective institutional environment within which Credit decisions can be made judiciously» (EBRD Transition report 2011 «Crisis and Transition: The People’s Perspective» 34 lpp).

Kredītbiroja galvenā funkcija ir nodrošināt efektīvu un kvalitatīvu kredītrisku (zaudējumu rašanās iespējamību) vērtēšanu un vadību visiem tirgus dalībniekiem. Šo funkciju pildīšana atstāj ietekmi uz virkni citu procesu: samazinās kredītriski – samazinās kredītresursu cenas – pieaug kredītportfeļu kvalitāte – uzlabojas maksāšanas disciplīna – uzlabojas uzņēmumu naudas plūsma – uzlabojas konkurences vide – palielinās eksporta un ārvalstu investīciju piesaistes iespējas – samazinās ēnu ekonomika – palielinās ekonomiskā stabilitāte.

Pasaulē kredītbiroji tika veidoti jau vairākus gadu desmitus atpakaļ, bet īpaši strauji to skaits ir pieaudzis pēc 1990. gada. Attīstoties finanšu industrijai, informācijas tehnoloģijām un pārējām tirgus nozarēm, daudzās valstīs tika akceptēta nepieciešamība pēc pilnīgas un kvalitatīvas informācijas apmaiņas, ko nodrošina privātie kredītbiroji. Kredītspējas informācija nodrošina lielāku tirgus kontroli, stabilāku ekonomiku un labāku prognozējamību nākotnē, jo pamatā ir maksimāli patiesa un pilnīga informācija.

Kredītbiroji arī samazina iespējas veidot ekonomikas «burbuļus» - tirgus pats ierobežo nepamatotu kreditēšanu. Latvijā kreditēšanas «burbulis» («burbulis» - kaut kas ar tukšu vidu un uzpūsts, bez seguma) izveidojās daudzu faktoru ietekmē un viens no tiem bija tieši saistīts ar nepietiekamu kredītspējas izvērtēšanu. Liela daļa kredītu tika izsniegti nevis pamatojoties uz reālu kredītspēju, bet gan tikai uz ķīlu pamata, jo maksātspējas vērtējumi bija ļoti nepilnīgi (lielākā daļa informācijas nebija pieejama), kā rezultātā kredītriski bija ļoti augsti. Latvijā labi organizēta kredītinformācijas apmaiņa bija tikai finanšu sektoram (LB Kredītu reģistrs), bet informācijas apmaiņas starp finanšu un pārējiem sektoriem nebija. Rezultātā nebija iespēja pārbaudīt saistību apjomu, ko bija uzņēmies aizņēmējs un šis saistību slogs bieži vien bija pārāk liels. Šeit noteikti jāpiemin arī pašu iedzīvotāju nepārdomātā aizņemšanās, kas notika lielos apjomos. Rezultātā izsniegto kredītu apjoma pieaugums salīdzinot ar kredītspējas pieaugumu bija nesamērīgi liels – tā arī izveidojās kredītu «burbulis». Kad sākās pasaules ekonomiskā krīze, tā, protams, skāra arī Latviju. Maksātspēja pasliktinājās, saistības netika pildītas un rezultātā kreditori vērsās pret ieķīlāto mantu. Aizņēmēji centās maksāt šos maksājumus vispirms, jo sekas nemaksāšanas gadījumā bija ļoti smagas - atsavināti īpašumi. Šie spiestie maksājumi ievērojami pasliktināja arī citu maksājumu veikšanu (piemēram, komunālo, nodokļu, u.c). Rezultātā daudzi uzņēmumi bija spiesti bankrotēt, iedzīvotāji šķirties no saviem īpašumiem un uzkrāt lielus parādu slogus.

Arī Latvijā, protams, jau iepriekš ir ticis runāts par informācijas ievērojamo ietekmi uz ekonomiku un riskiem. Interesants man šķita materiāls, kas pieejams FKTK mājas lapā un publicēts 2005.gada 22.septembrī – «KONCEPCIJA: parādnieku reģistra paplašināšanas un/vai kredītreģistra izveides iespējas Latvijā» (vairāk šeit). Šī materiāla 10.lapā rakstīts «Kredītriska novērtēšanai un vadīšanai ideāla būtu situācija, ja būtu iespējams no vienas centralizētas datu bāzes saņemt pilnīgu un precīzu informāciju par jebkura aizņēmēja gan pozitīvo, gan negatīvo kredītvēsturi un visām aktuālajām parādsaistībām. Tāds varētu būt ilgtermiņa stratēģijas mērķis.» Savukārt nākošā rindkopa, skaidri pastāsta par sagaidāmajām sekām, ja tas netiks īstenots. «.... Tas var radīt kļūdas kredītrisku novērtēšanā un vadīšanā, kas savukārt atspoguļosies kredītu institūciju kredītportfeļu kvalitātē, bet galarezultātā (ja problēma netiktu risināta un, iespējams, kombinācijā ar kādiem citiem negatīviem faktoriem) tas var novest pie valsts mēroga kredītu krīzes ar nopietnām sociāli-ekonomiskām sekām tautsaimniecībai».

Tomēr šāda apmaiņas sistēma starp visiem tirgus sektoriem (gan finanšu, gan nefinanšu) netika izveidota, kā rezultātā pasaules krīzes sekas Latvijā bija smagākas nekā citās valstīs. Šīs krīzes sekas: bezdarbu, algu samazinājumu, bankrotus, lielo aizbraukšanu, atsavinātos īpašumus u.t.t. mēs visi izjūtam vēl šodien. Tieši vai ne tik tieši, bet tas ietekmē pilnīgi visus Latvijas iedzīvotājus. Arī tie, kuri kredītus neņēma, vai arī maksāja visu laikā, bija spiesti ievērojami pārmaksāt, lai nosegtu gan lielos riskus, gan lielos zaudējumus, kas radās šīs situācijas rezultātā. Protams, ka kredītbirojs nebūtu atrisinājis visas problēmas, bet mazinājis krīzes dziļumu, noteikti būtu.

Pēc krīzes, dažādos pētījumos, viedokļos un komentāros varējām lasīt, ka krīzes galvenais cēlonis bija ekonomikas «burbulis», ko lielā mērā veidoja aktīvs, nepamatots un kropļots kreditēšanas tirgus. Šķiet visi apzinās šos iemeslus, kādēļ Latvijā krīze izveidojās tik smaga, runā par šo problēmu un meklē vainīgos, kas pieļāva šādas situācijas veidošanos. Tomēr par nepieciešamību veidot pilnīgu kredītinformācijas apmaiņu, starp visiem tirgus sektoriem, ne pirms krīzes, ne krīzes laikā, ne arī pēc tās, publiski diskutēts netika un mēs joprojām esam tajā pašā punktā, kur 2005.gadā.

Arī Valdis Dombrovskis savā blogā 2011.gada 10.martā rakstīja: «Rezultātā, sākoties globālajai ekonomiskajai krīzei, Latvija bija viena no krīzes smagāk skartajām valstīm» un arī viņš kā vienu no iemesliem min «bezatbildīgo finanšu politiku». (vairāk šeit)

Ļoti interesants raksts, ar nosaukumu «Ekonomiskā okupācija vai kāpēc slēpj patiesos krīzes cēloņus?», tika publicēts arī 2010.gada 7.jūlijā. Rakstā par «patēriņa burbuli» un Latvijas krīzes cēloņiem runā Sergejs Ancupovs.

(vairāk šeit).

Par nepieciešamību kontrolēt kreditēšanu valstī min arī SVF runājot par Austrumeiropas valstīm 2010.gadā: «... kredītu tirgus izaugsme ir jākontrolē, jo bez šī segmenta izaugsmes iekšējais patēriņš, visticamāk, saglabāsies zemā līmenī un ekonomiskā izaugsme nīkuļos» (vairāk šeit).

2009.gadā Latvijā darbu sāka starptautisks kredītbirojs, kura pārstāvji tikās ar tirgus dalībniekiem un stāstīja par kredītrisku vērtēšanu, vadību, kredītbiroja nozīmīgumu ekonomikā un bija redzams, ka Latvijā šīs lietas ir diezgan svešas. Lai arī kredītbiroji jau vairākus gadus strādā mūsu kaimiņvalstīs – Lietuvā un Igaunijā, pēdējos gados arī Latvijā, izpratne par šo tēmu joprojām ir ļoti zema. Kredītbirojs joprojām tiek uztverts kā vienots parādnieku reģistrs jeb melnā datu bāze.

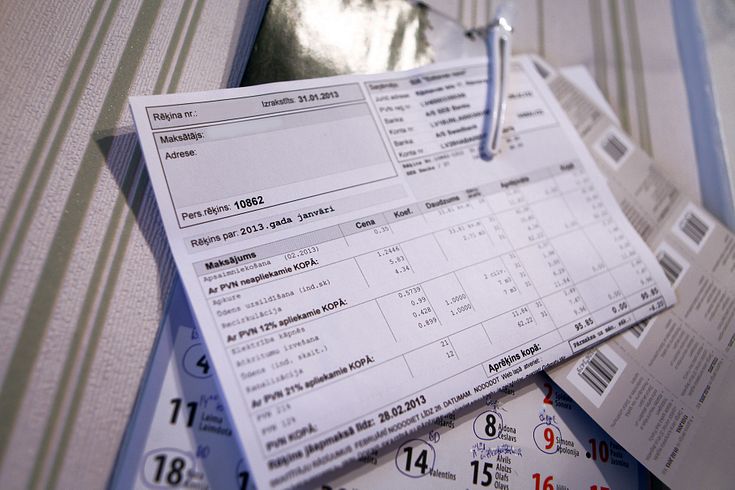

Kredītbiroju funkcijas un to darbības ietekme uz cilvēku ikdienas dzīvi ir daudz plašāka. Novērtējums, kas balstīts tikai uz parādu informāciju (parādnieku reģistra informāciju), dod ļoti nepilnīgu vērtējumu - tikai negatīvo. Kredītbiroji savā darbībā apkopo daudz vairāk informāciju, kas nepieciešama drošam kredītspējas vērtējumam. Fakti, ka esat godprātīgi maksājuši savus rēķinus, arī ir jāņem vērā. Kredītbiroji vērtējumam izmanto gan negatīvo, gan pozitīvo maksājumu vēsturi, informāciju par aktīvajām saistībām un citu kredītspējas vērtējumam būtisku informāciju, turklāt iesaistot visus tirgus sektorus. Šādā veidā kredītbiroji palīdz godprātīgajiem maksātājiem saņemt labākus aizdevumu (sadarbības) nosacījumus, samazina kreditoru riskus un palīdz sabalansēt kreditēšanas tirgu, veicinot ekonomisko stabilitāti.

Šobrīd Eiropā un arī Latvijā notiek diskusijas par reformām datu aizsardzības jomā Eiropas Savienībā, lai nodrošinātu informācijas apmaiņu arī starp valstīm. Tas nozīmē, ka ja vienā valstī dzīvojot esmu izveidojis savu kredītvēsturi, tad aizbraucot uz citu ES valsti, bez problēmām varēšu saņemt savai kredītspējai atbilstošus pakalpojumus. Arī Latvijā diskutē par šo tēmu, bet lai mēs spētu piedalīties, vispirms ir jāsakārto pašiem sava informācijas telpa.