Roberts Šillers, amerikāņu ekonomists, Nobela piemiņas balvas ekonomikā ieguvējs, kurš ir slavens ar saviem laicīgi izteiktiem brīdinājumiem par ASV interneta uzņēmumu akciju burbuli un ASV mājokļu tirgus pārkaršanas riskiem, šogad 13. februārī atzīmēja savā Twitter kontā, ka viņa paša aprēķinātais ASV akciju tirgus CAPE rādītājs ir pārsniedzis 2007. gada augstāko atzīmi (skatīt 1. attēlu). Salīdzinoši augsts CAPE rādītājs norāda uz salīdzinoši zemāku akciju ienesīgumu nākotnē.

Šillera CAPE koeficients (Cyclically Adjusted Price Earnings ratio) ir akciju tirgus novērtējuma rādītājs, kuru aprēķina, ASV S&P 500 akciju tirgus indeksa vērtību dalot ar šajā indeksā ietilpstošo uzņēmumu iepriekšējo 10 gadu vidējo peļņu, kuru koriģē, ņemot vērā inflāciju. Koeficients rāda, cik daudz dolārus investori ir gatavi maksāt šodien par katru reālo (pēc inflācijas) peļņas dolāru, kas ir vidēji gadā nopelnīts iepriekšējo 10 gadu laikā. Salīdzinājumā ar šī brīža CAPE vērtību 27.1 apmērā, akcijas ir bijušas augstāk novērtētas tikai 1929. gadā pirms Lielās Depresijas sākuma un 2000. gadā pirms interneta burbuļa plīšanas. Atšķirībā no pierastā P/E koeficienta, kur akcijas cenu dala ar 12 mēnešu peļņu, CAPE izmanto 10 gadu vēsturi, tādējādi izlīdzinot īstermiņa peļņas svārstības un biznesa cikla ietekmi. Lai arī CAPE rādītājs neļauj prognozēt akciju tirgus nākotnes uzvedību, piemēram, strauju akciju cenu kritumu, tiek uzskatīts, ka tas signalizē ilgtermiņa akciju ienesīguma līmeni. Salīdzinoši augsts CAPE rādītājs norāda uz salīdzinoši zemāku akciju ienesīgumu nākotnē.

1. attēls. Šillera CAPE koeficients (zilā līkne, kreisā ass) un ASV ilgtermiņa procentu likmes (sarkanā līkne, labā ass, %), pārmaiņas kopš 1881. gada

Avots: http://www.econ.yale.edu/~shiller/

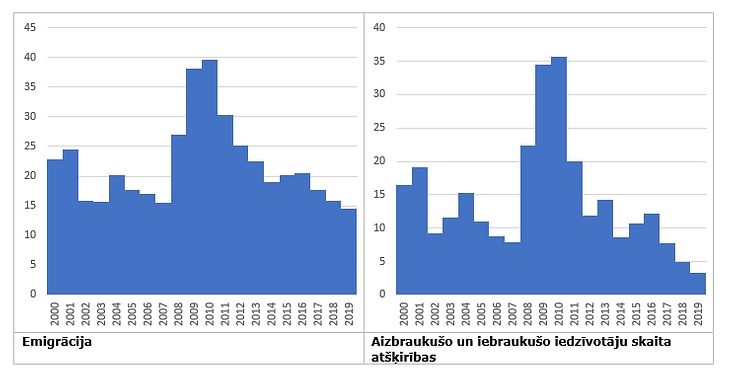

Nav noteikti jāizmanto tāds ilgtermiņa rādītājs kā CAPE koeficients, lai secinātu, ka akciju tirgus cenas ir augstas, vēsturiski raugoties. Akciju novērtējumu kāpums ir labi redzama, ja aplūko pierasto P/E koeficientu līknes (skatīt 2. attēlu). Vērtības ir pieaugušas akcijām ne tikai ASV, bet visā pasaulē. P/E koeficienta pieaugums ir nozīmīgs arī tad, ja aprēķinā izmanto peļņas prognozi nākamajiem 12 mēnešiem. Investori ir gatavi maksāt arvien lielāku cenu par vienu peļņas dolāru vai eiro.

2. attēls. Attīstīto valstu akciju tirgus (MSCI World indekss) P/E koeficients (izmantojot peļņas prognozi nākamajiem 12 mēnešiem), un ASV akciju tirgus (S&P 500 indekss) P/E koeficients (izmantojot iepriekšējo 12 mēnešu peļņu), pārmaiņas kopš 2005. gada aprīļa

Avots: Thomson Reuters Datastream

Vai izvērtējot P/E koeficientu pašreizējās vērtības salīdzinājumā ar vidējo vēsturisko līmeni, var secināt, ka akcijas nav labs ieguldījums, jo ir dārgas? Dārgas salīdzinājumā ar ko? Salīdzinājumā ar savu ilgtermiņa vēsturi un novērtējuma līmeņiem, akcijas tiešām ir dārgas. Taču salīdzinājumā ar citām investīciju alternatīvām šobrīd, akcijas varētu būt gana pievilcīgas.

Ja uzņēmuma peļņu uz vienu akciju izdalot ar tā akcijas tirgus cenu, t.i. apgriezts P/E koeficients, iegūstam akcijas peļņas likmi (earnings yield). Tā attēlo, cik procentuāli liela peļņa pienākas vienas akcijas turētājam. Praksē daļu šīs peļņas uzņēmums izmaksā kā dividendi, bet daļu iegulda darbības paplašināšanā, lai gūtu vēl lielāku peļņu nākotnē. Jo lielāka nenoteiktība par nākotnes peļņas apmēru (risks!), jo lielāku peļņas likmi pieprasīs potenciālais investors. Jo lielāka pārliecība par spēcīgu peļņas izaugsmi nākotnē, jo zemākai peļņas likmei un augstākam P/E koeficientam šodien ir gatavs piekrist investors. Bet peļņas likmes līmenis nav atraujams un ir jāvērtē kopumā ar vispārēju procentu likmju līmeni plašā ekonomikā.

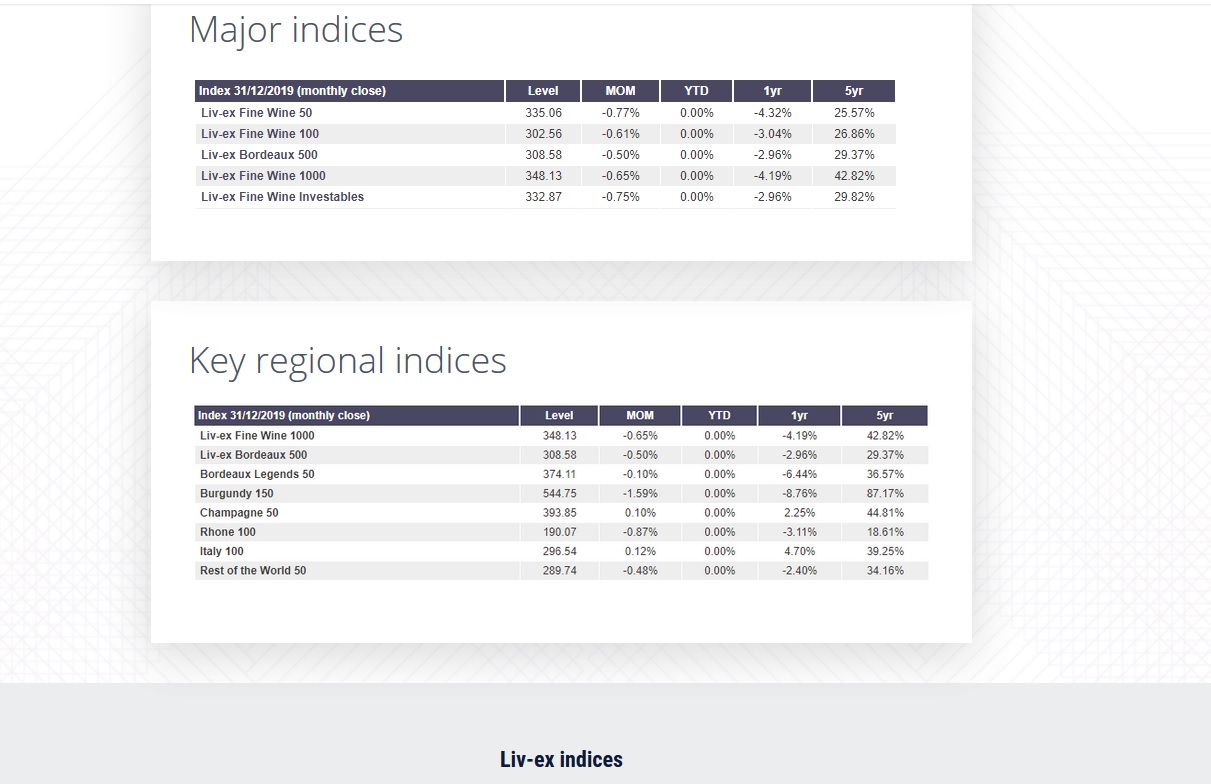

Aplūkojot akciju peļņas likmes un ilgtermiņa valdību obligāciju ienesīguma izmaiņu vēsturi (skatīt 3. attēlu), var skaidri pamanīt, ka akciju peļņas likmes samazinājums pēdējo gadu laikā ir bijis ievērojami mazāks par obligāciju ienesīguma jeb peļņas likmes samazinājumu. Ja samazinās kopējais procentu likmju līmenis ekonomikā, tas spiež samazināt diskonta likmes, kuras piemērot, lai aprēķinātu kāda uzņēmuma tagadnes vērtību. Jo zemākas kļūst diskonta likmes, jo augstāka ir tagadnes vērtība prognozētajai nākotnes naudas plūsmai. Pie diskonta likmes 10%, pēc desmit gadiem nopelnīti €100 ir šodien vērti €39, pie diskonta likmes 5% to šodienas vērtība pakāpjas līdz €61. Ja centrālo banku iedrošinātiem tirgus dalībniekiem ir pārliecība, ka zemas procentu likmes saglabāsies vēl ilgu laiku, tad ir ekonomiski pamatoti maksāt salīdzinoši augstāku cenu šodien par vienu peļņas dolāru nekā iepriekšējos gados. Zemas likmes sniedz pamatojumu augstām P/E vērtībām. Tīri intuitīvi, ja labi diversificēts Eiropas akciju portfelis var sniegt aptuveni 3% dividenžu ienesīgumu katru gadu, ieguldīt valdību ilgtermiņa obligācijās ar ienesīgumu tuvu 0% gadā nešķiet saprātīgi.

Šoreiz tiešām varētu būt citādāk. Centrālo banku atbalstošā politika, ilgstoši zemas procentu likmes, zemas akciju cenu svārstības, padara akcijas pievilcīgas un pamato vēsturiski augstas P/E vērtības. Tās varētu pat augt un saglabāties augstas vēl ilgstoši. Tomēr nedrīkst arī aizmirst vēsturi un atziņu, kuras patiesums (http://press.princeton.edu/titles/8973.html) ir pierādījies neskaitāmas reizes, ka investoram vienmēr visbīstamākā ir pārliecība, ka „šoreiz ir citādāk”.

3. attēls. ASV akciju tirgus indeksa S&P 500 peļņas likme (earnings yield), ASV valdības 10 gadu obligāciju ienesīgums, Vācijas valdības 10 gadu obligāciju ienesīgums, %, pārmaiņas kopš 1995. gada aprīļa.

Avots: Thomson Reuters Datastream