Saeima ceturtdien otrajā, galīgajā, lasījumā pieņēma grozījumus Maksātnespējas likumā, kas nosaka līdz nākamā gada 1.martam pārcelt tā dēvētā nolikto atslēgu principa ieviešanu.

Parlaments 25.septembrī pieņēma grozījumus Maksātnespējas likumā, kas paredz ieviest «nolikto atslēgu» principu, kas būtu attiecināms uz tiem gadījumiem, kad parādnieka maksātnespējas procesā tiek pārdots parādnieka mājoklis.

Šos grozījumus asi kritizēja bankas, paziņojot, ka tie sadārdzinās kredītus un to dēļ komercbankas vairs nevēloties iesaistīties valsts iecerētajā atbalsta programmā mājokļa iegādei ģimenēm ar bērniem. Valsts prezidents šo likumu izsludināja, tomēr neraksturīgi asi kritizēja pieņemtās izmaiņas un aicināja meklēt risinājumus, kas jāizdara līdz nākamā gada sākumam.

Arī valdošās koalīcijas politiķi pauduši, ka nepieciešams strādāt pie likuma grozījumiem, lai šo banku un Valsts prezidenta Andra Bērziņa asi kritizēto principu padarītu no obligāta par izvēles iespēju. Tomēr koalīcija pie šī jautājuma risināšanas plāno ķerties janvārī.

Finanšu ministrija koalīcijai piedāvāja risinājumu, kas paredz "nolikto atslēgu» principu ieviest kā izvēles iespēju kredītņēmējam. Lai izvēles iespēju ieviestu, būtu nepieciešams grozīt vairākus likumus, aģentūrai LETA pastāstīja Finanšu ministrijas Komunikācijas departamenta vadītājs Aleksis Jarockis. Koalīcija iepriekš nolēma, ka nākamā gada sākumā atgriezīsies pie šī jautājuma.

Atsevišķas bankas pārskatīja kredītpolitiku jau oktobrī - uzreiz pēc maksātnespējas likuma grozījumu, kas paredz ieviest obligātu «nolikto atslēgu» principu, spēkā stāšanās.

Aģentūras LETA apkopotā informācija rāda, ka, piemēram, Swedbank vēl oktobra vidū mājokļa iegādei, celtniecībai, remontam bija gatava izsniegt kredītu līdz 90% no vērtības vai 85% no vērtības tipveida dzīvoklim, bet tagad banka savā mājaslapā piedāvā kredīta apjomu līdz 70% no īpašuma tirgus vērtības.

Savukārt SEB banka oktobra pirmajā pusē piedāvāja hipotekāro kredītu līdz 85% no nekustamā īpašuma tirgus vērtības, bet tagad bankas mājaslapā sniegtajā informācijā teikts, ka hipotekārā kredīta finansējuma apjoms ir līdz 70% no nekustamā īpašuma tirgus vērtības.

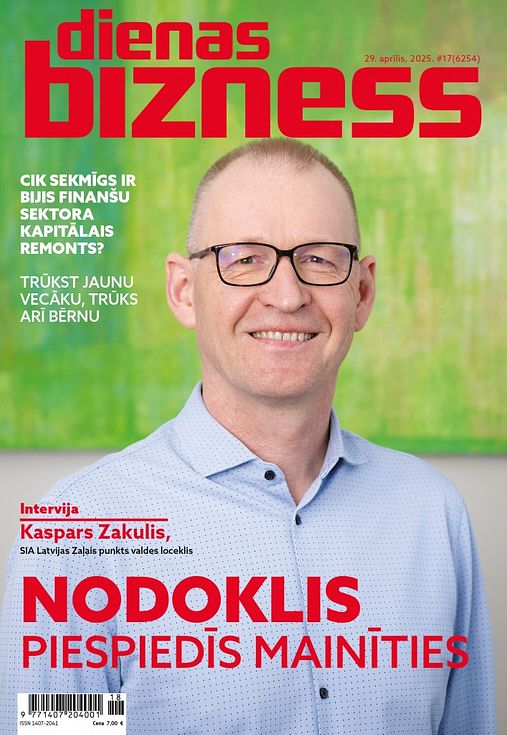

Swedbank valdes priekšsēdētājs Māris Mančinskis intervijā aģentūrai LETA iepriekš skaidroja, ka kreditēšanas nosacījumi mainīti, reaģējot uz likuma izmaiņām. Mančinskis vērsa uzmanību, ka ļoti daudz tiek runāts par «nolikto atslēgu» principu Maksātnespējas likumā, bet tikpat būtiski ir grozījumi, kas paredz viena gada maksātnespēju. Tas ir pārāk īss termiņš. «No teorijas viedokļa tā var likties laba iespēja - cilvēkam neizdevās plānotais, viņš viena gada laikā iziet maksātnespēju, un atkal viss notiek. Diemžēl mēs dzīvojam pēcpadomju sindroma vidē, nevis Skandināvijā, Vācijā vai Lielbritānijā, kur cilvēki ļoti minimāli dzīvo pelēkajā ekonomikā un kur ir ļoti skaidri ienākumi,» sacīja bankas vadītājs. No cilvēkiem, kas līdz šim īstenojuši maksātnespējas procesu, ap 85% saņem tikai minimālo algu. Tas nozīmē, ka realitātē viņi izvairās no saistību segšanas, uzskata bankas vadītājs. Viņš atzīmēja, ka diemžēl tiesas lielākajā daļā gadījumu cilvēku maksātnespēju izvērtē formāli. Tas nozīmē, ka izvēlēties šo ceļu ir ļoti vienkārši.

Mančinskis uzsvēra, ka nav arī zināms, kā jaunās likuma normas tiks pielietotas. Piemēram, ja cilvēks ir paņēmis kredītu pirms pieciem gadiem, bet viņam iestājas maksāšanas grūtības un kredīts jārestrukturizē, tad īsti nav skaidrs, vai tiks uzskatīts, ka kredīts izsniegts saskaņā ar iepriekšējā vai saskaņā ar jaunā likuma prasībām. To varēs traktēt tiesa pēc tam, kad iestāsies maksātnespēja. Bankai šādā situācijā būs izvēle - nerestrukturizēt kredītu un strādāt saskaņā ar veco Maksātnespējas likumu vai restrukturizēt kredītu un, iespējams, strādāt saskaņā ar jaunajām Maksātnespējas likuma normām. Jaunajā likumā ir arī diezgan neskaidri traktēts galvojumu mehānisms.

«Likumā ir virkne neskaidrību, kuras redzēsim pēc gadiem, kad šie jautājumi tiks interpretēti tiesu praksē. Banka kā kreditors šajā situācijā palielina pirmo iemaksu, lai mazinātu kredītu apjomu pret nekustamā īpašuma ķīlu. Tā ir dabīga kreditoru reakcija uz piedāvātajiem nosacījumiem un neskaidrību, it sevišķi ņemot vērā mūsu atbildību par noguldītāju līdzekļiem,» sacīja bankas vadītājs.

Swedbank valdes priekšsēdētājs arī vērsa uzmanību, ka, pieņemot Maksātnespējas likuma grozījumus, ir atvieglota maksātnespēja, bet nav noteikti nekādi ierobežojumi. Taču citās valstīs cilvēkiem, kas izgājuši maksātnespējas procesu, ir noteikti amata vai nodarbošanās ierobežojumi, salīdzināja bankas vadītājs.

Papildināta no 5.rindkopas