Laiks rit nepielūdzami, un līdz ar marta izskaņu gals pienācis šā gada pirmajam ceturksnim. Ceturkšņa beigas parasti ir nozīmīgs atskaites posms, kas ļauj palūkoties, piemēram, uz to, kā gada skatījumā vai salīdzinājumā ar iepriekšējo ceturksni mainījušās dažādas lietas.

Ceturkšņiem noslēdzoties, galus kopā mēdz savilkt arī finanšu tirgi. Piemēram, parasti šajos brīžos parādās dažādi apkopojumi, kā dažādiem aktīviem šajā periodā veicies to cenu izmaiņu ziņā. Jāteic, ka mūsdienās finanšu tirgū cena veidojas ļoti daudzām lietām.

Dārgās cūkas

Interesanti, ka no populārākajiem biržā tirgotajiem aktīviem šā gada pirmajos trīs mēnešos visvairāk palielinājusies dzīvu cūku cena. Proti, tā kopš janvāra ASV preču biržā palēkusies par veseliem 43% un pārsniegusi viena ASV dolāra atzīmi par mārciņu.

Pasaulē pieprasījums pēc cūkgaļas pandēmijā bijis liels. Turklāt tiek gaidīts, ka, pandēmijas ierobežojumiem vasarā mazinoties, ar jundu, iespējams, daudz apņēmīgāk nekā parasti, aizsāksies grilēšanas sezona. Šajā pašā laikā pār šo rukšķošo dzīvnieku piedāvājumu ēnu mēt cūku mēra epidēmija. Piemēram, Ķīnā, kas ir lielākā cūkgaļas ražotāja un patērētāja pasaulē, aptuveni katrs piektais šāds dzīvnieks tiekot nokauts pirms sasniedz savu optimālo svaru, liecina pieejamā informācija.

Jārēķinās, ka mūsdienu globalizētajā pasaulē, kur daudz ko var pirkt un pārdot no gandrīz jebkuras vietas, viss savā starpā ir arvien vairāk saistīts. Par dažādu pārtikas izejvielu pieprasījuma pieaugumu atbildīgs augošais cilvēku skaits un globalizācijas process jeb tas, ka ēšanas kultūru integrācija būtiski audzējusi interesi par dažādiem produktiem reģionos, kur tas agrāk nebija tik izteikts. Ķīnā jau kādu laiku sevi pieteicis Āfrikas cūku mēris, kas licis lemt par gigantiska apmēra šo rukšķošo dzīvnieku ganāmpulku likvidāciju.

Un benzīns

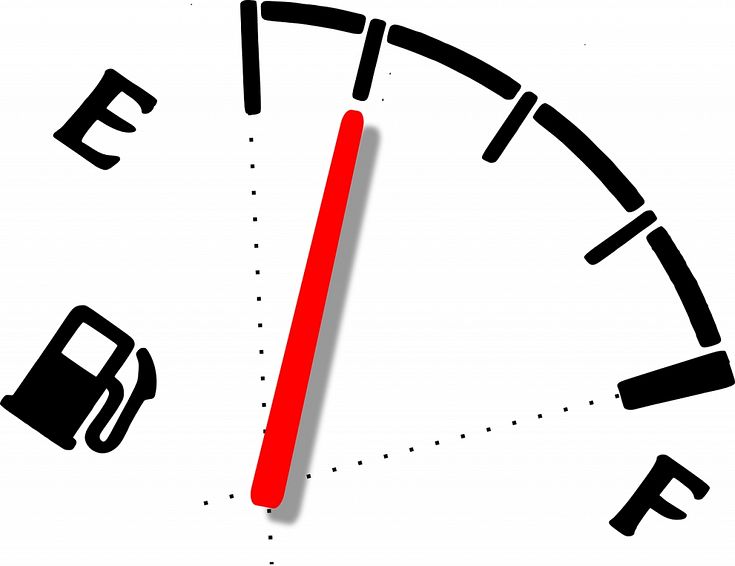

Cena strauji palielinājusies ne tikai cūkām. Vēl viena šāda lieta ir benzīns, kura cena pirmajā ceturksnī arī palēkusies par 40%. Lai gan benzīns gluži nafta nav, tam ļoti tālu no tendencēm šajā tirgū aizbēgt nevajadzētu. Melnais zelts (ja vērtē Brent jēlnaftu) pirmajā ceturksnī kļuvis par ceturto daļu dārgāks.

Jēlnaftas Eksportētājvalstu organizācijas (OPEC) un vairākas valstis, kas oficiāli nav šī karteļa sastāvā (pamatā Krievija) nav lēmušas par papildu barelu ieplūdināšanu tirgū. Tas īstermiņā liek domāt, ka šajā tirgū fundamentālā bilde – pieprasījums/piedāvājums – būs visai saspringta. Kopumā pieņēmums ir, ka daudzas šīs valsts mēģina gūt pēc iespējas lielāku labumu no augstajām naftas cenām. Tiesa gan, nedaudz ilgākā termiņā šīs stāsts var būt problemātisks, ka augtās cenas reanimēs ASV slānekļa naftas ieguves industriju.

Daudzi arī nepacietīgi gaida vasaru, kas var nozīmēt jau minēto ierobežojumu beigas. Vasarai tradicionāli komplektā mēz nākt lielāka autobraucēju aktivitāte. Tomēr šogad, mājas pametot nepacietīgai patērētāju masai, tā var būt pat vēl lielāka. Tas sola lielu pieprasījumu pēc degvielas.

Uz augstāku energoresursu cenu fona pirmajā ceturksnī labi klājies arī lielajām enerģijas kompāniju akcijām. S&P 500 Energy akciju indeksa vērtība šajā periodā palēkusies par 25%. Kopumā gan jāteic, ka enerģijas milžu vērtība ilgākā termiņā tāpat izskatās gluži kā iekritusi bedrē – kopš 2014. gada virsotnēm tā paša S&P 500 Energy vērtība ir sarukusi par 50%.

Kopumā var prognozēt, ka braucieni grilēšanas piedzīvojumos sadārdzināsies arī mūsu zemē.

Zaļināšana ar savu superciklu

No izejvielām visai strauji - par 14% - Londonas Metālu biržā ceturkšņa ietvaros augusi arī vara cena. Finanšu tirgi dzīvo nākotnē, kuru pamatā aptver runas nu jau par vairākkārt piesaukto pēcpandēmijas straujo atgūšanos. Šobrīd populāri ir pat pieņemt, ka ekonomikas izaugsmes ziņā gaidāma vesela "vētrainā desmitgade" jeb tiek runāts "par Roaring 20"s" scenāriju, kas ir analoģija ar straujo ekonomikas izaugsmi pagājušā gadsimta 20-tajos gados pēc Pirmā pasaules kara un Spāņu gripas pandēmija, ko savukārt jau noslēdz Lielā depresija. Tas liek domāt par lielāku izejvielu patēriņu.

Ļoti daudz arī runas un plāni vēl arī par ekonomiku "zaļināšanu". Piemēram, lai nomainītu pasaules autoparku pret elektriskajiem auto, kuros varš ir aptuveni četras vairāk nekā spēkratos ar iekšdedzes dzinēju, to būs jāiegūst vairāk. Ne velti jau tagad vara cena preču biržā nepilna gada laikā, daudziem gaidot šāda pieprasījuma materializēšanos, teju dubultojusies. Jāņem arī vērā tas, ka pēc iepriekšējās krīzes bieži vien veiktas nepietiekamas investīcijas jaunu izejvielu atradnēs, kas arī uztur labu fona cenu pieauguma stāstam.

DB jau ziņojis, ka faktiski katra sevis cienoša lielvara šobrīd sasolījusi ambiciozus klimata mērķus. Nu stiprinās pārliecība, ka šādai ekonomiku zaļināšanai blakusefekts būs milzīgs daudzu izejvielu patēriņš. Daudzi analītiķi pat šajā ceturksnī lēsuši, ka varētu būt aizsācies jauns tā saucamais izejvielu "supercikls", par ko tiek saukts gadiem vai pat gadu desmitiem ļoti spēcīgs pieprasījums pēc šādiem resursiem, ar ko īsti nespēj tikt galā to ieguvēji un ražotāji. Par šādu jaunu superciklu runājusi, piemēram, ASV investīciju banka JPMorgan Chase, kas izceļ, ka, lielvarām mēģinot ierobežot naftas patēriņu, ievērojami augs pieprasījums pēc elementiem, kas nepieciešami bateriju un jebkādas atjaunojamās enerģijas ražošanai. Elektroauto baterijās tiek izmantos, piemēram, niķelis.

Ir runas, ka šis jaunais "dearbonizācijas supercikls" iepriekšējam Ķīnas industrializācijas izejvielu superciklam liks izskatīties kā tādam mazajam brālim. "Megatendences, ko mēdz redzam, ir pasaules populācijas pieaugums, elektrifikācijas tematika un enerģijas pāreja. Tas viss runā par labu lielākam pieprasījumam pēc izejvielām vidēja un ilgākā termiņā," teicis kalnrūpniecības nozares giganta BHP Group vadītājs Maiks Henrijs. Savukārt cits kalnrūpniecības lieluzņēmums Glencore paredz, ka pieprasījums pēc vara pasaulē līdz 2050. gadam dubultosies.

Papildu "zaļajam faktoram" vēl tiek klāstīts, ka līdzekļu pārdale uz ļoti sildošas monetārās un fiskālās politikas fona sabiedrībās novedīs pie tā, ka vairāk dažādām lietām kādu laiku tērēs mazāk nodrošinātie, kuri savu naudu mēdz nevis krāt, bet gandrīz vienmēr visu arī likt lietā. Bieži tiek arī izcelts ka līdz ar šo krīzi valdības prioritizēs individuālu cilvēku kabatu piebāšanu un nodarbinātību, bet savukārt jau "piemirsīs" par finanšu disciplīnas pārkāpšanu un inflāciju.

Ja nedaudz pieskaras vēl akciju tirgiem, tad lielākajiem no tiem ceturksnis ļoti labs. Bažas par burbuli pagaidām ir kaut kur tālākā fonā un vērā ņemtas netiek. Rezultātā ASV Standard & Poor"s 500 indeksam sev pirmajā ceturksnī izdevās pieplusot klāt 5,4%, kas nebūt nav maz. Finanšu tirgi ļoti gaida atgūšanos, un optimistisku virzienu palīdz noturēt valdību un centrālo banku "mētāšanās ar triljoniem". Ekonomiku balstīšanai tiek tērētas milzu summas, un ir pārliecība, ka politikas noteicēji ne par ko negrasās riskēt, ka šo atgūšanos kaut kas izsitīs no sliedēm kaut vai, piemēram, akciju slīdēšana zemāk.

Vēl pat labāk pirmajā ceturksnī, neskatoties uz smagāku cīņu ar pandēmiju, klājās Eiropas akcijām. Vācijas, Francijas un Itālijas akciju tirgu raksturojošo indeksu vērtība palēcās aptuveni par 10%.

Krīt zelts un obligācijas

Bija arī aktīvi, kuriem ceturksnis izvērtās pagalam neveiksmīgs. Šā gada sākums, šķiet, zīmīgs bijis ar to, ka investori pārvērtējuši inflācijas gaidas. Var spriest, ka nākotnē tiek gaidīta tās atdzīvošanās un šādā brīdī visai spocīgi izskatās, piemēram, obligācijas ar negatīvu ienesīgumu. Tieši šie vērtspapīri parasti ir ļoti jutīgs pret inflācijas izmaiņām. Šie vērtspapīri investoriem nodrošina garantētus, fiksētus ienākumus, un lielāka inflācija gan tos apēd, gan deldē pašas obligācijas vērtību. Rezultātā, piemēram, The Wall Street Journal apkopotā informācija liecina, ka ceturkšņa ietvaros, piemēram, iShares 20+ Year Treasury Bond ETF cena saruka par 14%. Jānorāda – obligāciju ienesīgumam pieaugot, to cena sarūk. Turklāt straujāk tā sarūk garāka termiņa obligācijām. Piemēram, iShares 7-10 Year Treasury Bond ETF cena ceturksnī sarukusi mazāk – par 5,7%

Visai strauji par 11% ceturkšņa laikā sarukusi arī zelta cena. Zelta cenai parasti grūtāk iet laikos, kad tirgus dalībnieki gaida augošas procentlikmes. Tas nozīmētu, ka zeltam ir grūtāk konkurēt ar tiem finanšu aktīviem, kas saviem investoriem nodrošina regulārus procentu ienākumus. Zeltam parasti patīk arī neskaidrība un pesimisms, bet šobrīd investori drīzāk lūkojas uz veidiem, kā uzņemties papildu risku. No otras puses – zeltam vismaz vēsturiski tiek piedēvēta spēja pasargāt pret inflāciju.

Lai nu kā – zelts vairs nav topā – tā cena kopš saviem pagājušās vasaras apaļajiem rekordiem atkāpusies jau gandrīz par 20%.