Igaunijas bankas sūdzas, ka valsts atrašanās līdzās Latvijai un Krievijai, kuru banku reputācija ir zema, traucē to attīstībai un rada grūtības veikt maksājumus ASV dolāros, vēstīja biznesa ziņu aģentūra Bloomberg.

Igaunijas lielākā vietējā banka LHV Pank paziņojusi, ka tai ir grūtības atgūt piekļuvi ASV dolāru maksājumiem pēc tam, kad Vācijas lielākā banka Deutsche Bank pagājušajā mēnesī pārtrauca tādu pakalpojumu, lēmumu pamatojot ar plašu tās klientu datu pārskatīšanu.

LHV Pank uzsvērusi, ka grūtības lielā mērā saistītas ar ģeogrāfiju, jo tai ir problemātiski pamatot savu vērtību pasaulē, kur bankas cenšas samazināt riskus. Turklāt potenciālos partnerus aizbiedēt varot tuvums Latvijai - naudas no bijušās Padomju Savienības reģiona mezglam, kas cīnās pret naudas atmazgāšanas reputāciju - un Krievijai, pret kuru vērstas ASV un Eiropas Savienības sankcijas par tās agresiju Ukrainā.

Nav pasākumu, kurus mēs varētu veikt kā banka vai valsts, sarunā ar "Bloomberg" atzinis LHV privāto klientu bankas pakalpojumu atzara vadītājs Andress Kiters.

Lai gan Ziemeļvalstu banku Swedbank un SEB atzariem Igaunijā ir pieeja ASV dolāru maksājumiem, pirmos signālus jaunu korespondentbanku meklējumiem LHV saņēmusi apmēram gadu, pirms Deutsche Bank apturēja pakalpojuma sniegšanu ar sava vietējā klienta SEB Pank starpniecību.

Kiters apgalvoja, ka vēl pāris Igaunijas banku ir līdzīgas problēmas, lai gan to nosaukumus viņš neatklāja.

Deutsche Bank preses pārstāvis Franks Hartmans apstiprināja, ka banka veic globālu attiecību ar klientiem pārskatīšanu, bet konkrētus klientus nenosauca. Jūlija beigās Bloomberg vēstīja, ka Deutsche Bank gatavojas pārtraukt ASV dolāru maksājumus daļai Latvijas banku.

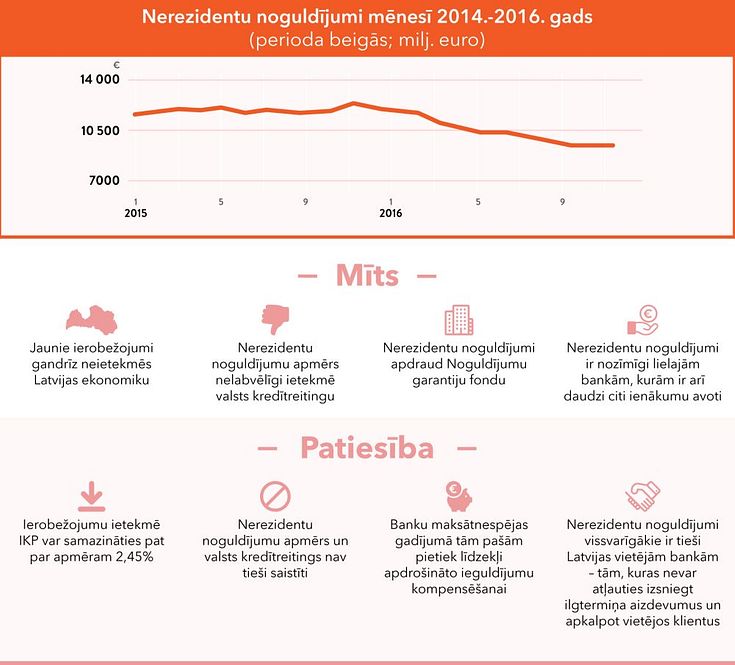

Bloomberg norādīja, ka Igaunija banku sektors ir krasi atšķirīgs no Latvijas, kur tiek pastiprināts regulējums pēc vairākiem naudas atmazgāšanas skandāliem saistībā ar Krieviju un Moldovu. Turklāt nerezidentu noguldījumu, kas Latvijā veido gandrīz pusi no banku noguldījumiem, Igaunijā jūnija beigās bija 15%.

Bāzeles Pārvaldības institūts Igauniju atzinis par trešo vismazāk riskanto valsti 149 zemju konkurencē naudas atmazgāšanas un terorisma finansēšanas risku ziņā. Latvija ir 35 pozīcijas zemāk.

LHV naudas atmazgāšanas novēršanas nodaļas vadītājs Aivars Pauls norādīja, ka Latvijas centieni novērst nelikumīgas finanšu darbības var uzlabot Igaunijas pozīcijas, tomēr pagaidām, kā viņš brīdināja, iespējami ierobežojumi ne tikai ASV dolāru maksājumiem, bet arī maksājumu apstrādes kompāniju pakalpojumiem.

Swedbank, kas pēc aktīviem ir lielākā banka Igaunijā un joprojām piedāvā ASV dolāru maksājumus, naudas atmazgāšanas novēršanas nodaļas vadītājs Tomass Tūlings atzina, ka tādus pakalpojumus sniedzošo banku skaits Baltijas valstīs pēdējo gadu laikā samazinās, jo reģiona tirgus ir neliels un riski ir augsti, ko rada, piemēram, sankcijas pret Krieviju un ar tām saistītie ierobežojumi un prasības.

SEB Pank ir noteikusi ierobežojumus ASV dolāru maksājumiem juridiskām personām ar lielāku riska līmeni. Līdzīgas tendences vērojamas arī Swedbank, norādīja Bloomberg.

SEB privāto bankas pakalpojumu un tehnoloģiju nodaļas vadītājs Ainars Lepanens uzsvēra, ka Baltijas reģions kopumā ASV bankām ir paaugstināta riska zona, tādēļ risku mazināšanas pasākumi tiek piemēroti visam reģionam.

LHV mazākie konkurenti Igaunijā arī varētu ciest ierobežojumu maksājumiem ASV dolāros dēļ.

LHV meklē alternatīvas, tostarp iespējas piedāvāt mazākus eiro-dolāru maksājumus uz kontiem ASV bankās ar maksājumu apstrādes programmu, piemēram, Transferwise, palīdzību.

Kiters norādīja, ka notiek sarunas ar vairākām bankām, kuru galvenie biroji ir ASV, par korespondentbankas pakalpojumu sniegšanu ASV dolāru maksājumiem. Viņš gan atzina, ka dažas bankas ir atteikušās no tāda piedāvājuma, kā iemeslu minot riska politiku saistībā ar vietējā kapitāla bankām Baltijas reģionā.

Dažās sarunās mūsu ģeopolitiskā atrašanās līdzās Krievijai ir minēta kā papildu risks, kas ir absurdi, sacīja LHV pārstāvis.

Atšķirībā no Latvijas [Igaunijā] nav naudas atmazgāšanas problēmu un nerezidentu bankas pakalpojumu īpatsvars ir ārkārtīgi neliels, viņš uzsvēra.

Jau ziņots, ka 2014.gadā dolāru maksājumus Latvijas bankām pārtrauca ASV banka JPMorgan Chase & Co.. Šī banka to pamatoja ar stratēģijas maiņu, taču šādu lēmumu JPMorgan Chase & Co. pieņēma pēc tam, kad ASV varas iestādes tai norādīja uz trūkumiem cīņā pret naudas atmazgāšanu.