Lielais jautājums par situāciju, kādu esam ieguvuši komercbanku sektorā pēc reformām ar politisko nosaukumu Finanšu sektora kapitālais remonts, šobrīd ir atbildams samērā konkrēti, jo visas dinamiskās izmaiņas ir notikušas un banku klienti stabilizējušies. Proti, stāsts ir par to, cik nerezidenti ir aizgājuši, cik rezidentu kontu mums ir un kur sektors ir šobrīd.

Par šiem jautājumiem Dienas Biznesu konsultēja Latvijas Bankas Naudas atmazgāšanas novēršanas pārvaldes vadītājs Kristaps Markovskis.

Kā zināms, jau reformas pirmsākumos, pēc ASV Finanšu ministrijas rādītājpirksta pakratīšanas Latvijas virzienā un Monayval ieteikumiem likumdevējam, kad sākās veselas virknes likumprojektu izstrāde un virzīšana Saeimā, bija skaidrs, ka liela daļa nelaimes slēpjas nerezidentos. Tā arī banku sektorā ilgtermiņā visa šī jezga reducējās uz tīri skaitlisku lielumu – nerezidentu skaits. Rezidentu konti ir labie, jo pārbaudāmi. Nerezidentu konti var būt arī naudas atmazgātāju konti, un sākumā likās, ka ir pieņēmums, ka tie visi ir slikti. Laika gaitā aizvien biežāk sāka parādīties izteikumi, ka ne visi nerezidenti ir sliktie, bet būtiskās pārmaiņas jau bija notikušas.

Kas ir nerezidenti?

Vispirms paskaidrosim, kas ir šie nerezidenti un kas ir rezidenti, jo tikai virspusēji liekas, ka viss ir vienkārši. Skaidrojumu jautājām Latvijas Bankas ekspertam. Piemēram, cilvēkam, kurš ikdienā nav saskarē ar banku lietām, var būt neskaidrs, vai lietuvietis vai igaunis ir nerezidents, jo sevišķi, ja kaimiņos ir kāds no šīs valsts, kurš apgalvo, ka ir rezidents. Kā ir ar citām ES valstīm, kā ar Krievijas un Baltkrievijas pilsoņiem un tiem pensionāriem, kas latviski neprot ne vārda un par kuriem dažādu iemeslu dēļ ir pamatīgs satraukums? No naudas plūsmas viedokļa mums ir tikai viens jautājums – vai visi tiek pie sava konta?

Tātad – kredītiestādes ikvienam klientam, ar ko tām ir darījuma attiecības, norāda informāciju par reģistrācijas vai rezidences valsti un to dara individuāli, nevis banku grupas līmenī. Tādēļ igauņus, kas ir, piemēram, SEB bank, Swedbank, Luminor vai citu banku klienti Igaunijā, Latvijā banka uzskaita atsevišķi, nevis skatās uz piederību, piemēram, bankas filiālei vai vēl kā citādi mēģina saputrot datus par piederību valstij. Proti, noteicošā ir piederība valstij, nevis bankai. Klients – juridiska persona - tiks uzskatīts par rezidentu, ja uzņēmums ir dibināts un reģistrēts saskaņā ar Latvijas Republikas likumiem. Savukārt uzņēmumi, kuri reģistrēti ārpus Latvijas, uzskatāmi par nerezidentiem. Jāpiebilst, ka lielākais uzsvars naudas atmazgāšanā ir tieši uz uzņēmumiem – juridiskām personām, lai arī fiziskas personas, precīzāk, to konti, tāpat var būt riskanti. Pēc fakta un Dienas Biznesa pieredzes, intervējot tieši fiziskas personas, nereti notika tā - ja cilvēks ir nācis no Krievijas, Baltkrievijas, Ukrainas, Kazahstānas, Uzbekistānas vai citām Tuvo Austrumu zemēm, tad varēja rēķināties, ka uz viņa naudu kontā raudzīsies ar īpašām šaubām, jo sevišķi, ja naudu bija pamanījies glabāt ABLV bank. Šīs bankas klienti Dienas Biznesa lapās nonākuši ne reizi vien, neskatoties uz to, vai uz Latviju atbraukuši no Ukrainas, Kazahstānas vai Krievijas.

Riskantas ir valstis, ne cilvēki

Atbildot uz jautājumu, kuri no nerezidentiem ir riskantāki un kuri mazāk riskanti, nozīmes nav šo cilvēku deguna formai, rasei, reliģiskajai piederībai vai kādām citām individuālām atšķirībām. Regulējums izšķir paaugstināta riska jurisdikcijas – trešās valstis, kas nav Eiropas ekonomiskajā zonā, un augsta riska valstis – trešās valstis, ko Eiropas Komisija ir noteikusi par augsta riska valstīm.

Klientiem, kas ir no šādām jurisdikcijām, ir jāveic papildu pasākumi standarta izpētei. Šī izpēte ietver informācijas verifikāciju, detalizētāku informācijas iegūšanu un līdzīgus pasākumus. Vienlaikus jurisdikcija ir viens no aspektiem, kas ir jāizvērtē. Standarta riska gadījumos uzņēmumam, kas reģistrēts Lietuvā, ja tā darbībai vai darījumiem nepiemīt citi paaugstināta riska faktori (piemēram, nav paaugstināta riska saimnieciskās darbības veids, īpašumtiesību struktūra ir skaidra, darījumi ir saprotami), tiks piemēroti standarta izpētes pasākumi. Apstāklis, ka uzņēmums ir reģistrēts Lietuvā, nebūs par pamatu, lai veiktu papildu pasākumus.

Īsāk - ja Eiropā kāds cilvēks ieved līdzekļus no trešajām valstīm, kurām EK ir noteikusi augsta riska statusu, būs ilgas pārbaudes, un ir jārēķinās, ka gadījumā, ja Latvijas institūcijas nevarēs gūt pārliecību, ka nauda ir tīra, tā tiks uzskatīta par netīru, un to var zaudēt. Pašreizējā likumdošana šādu kārtību paredz, jāteic gan, praktiski tā galvenokārt tikusi piemērota pret ABLV bank klientiem, kas ir pašlikvidācijas procesā.

Krievijas iebrukums Ukrainā - kas mainās?

Jāteic, ka starptautiskais spiediens uz finanšu nozari bija ne tikai 2018. gadā, bet arī 2022. gada 24. februārī, kad Krievijas Federācija faktiski iebruka Ukrainā un uzsāka karadarbību, kuru savā teritorijā kodēti dēvē par īpašu operāciju. Neatkarīgi no tā, kā karu sauc Krievijā un Baltkrievijā, varētu domāt, ka tās pilsoņiem naudas lietu kārtošana Latvijā kļuva nedaudz sarežģītāka, jo pārstāv viņi agresorvalsti un tās sabiedroto.

Atbilstoši Noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas NILLTPF) novēršanas likuma prasībām pirms darījumu attiecību uzsākšanas Latvijas kredītiestādei/finanšu iestādei klients ir jāidentificē, un standarta gadījumā Krievijas pilsoni, kas kredītiestādē būtu uzskatāms par nerezidentu, identificē pēc dokumenta, ar kuru tas ieceļojis Latvijā. Krievijas pilsoņa gadījumā ir jābūt pasei un arī vīzai, kas pieļauj viņa uzturēšanos Latvijā. Vienlaikus arī Krievijas pilsonim ir tiesības uz pamatkontu (pamata finanšu pakalpojumu), ja vien tam ir tiesisks pamats uzturēties Latvijā, piemēram, Krievijas pilsonis ir iesniedzis nepieciešamos dokumentus patvēruma statusa saņemšanai. Gadījumā, ja Krievijas pilsonim nav uzturēšanās atļaujas Latvijā vai ieceļošanai derīgas vīzas, kredītiestāde/finanšu iestāde nevarēs nodrošināt NIILTPF novēršamas likuma prasības attiecībā uz klienta identifikāciju un nevarēs uzsākt darījuma attiecības ar šo personu. Proti, juridiski kārtība pirms iebrukuma vai pēc tā nav būtiski mainījusies.

Ir vēl viens īpašs gadījums ar Krievijas pilsoņiem, kuru šeit ir daudz un, saprotams, gadās izņēmumi. Proti, Krievijas pensionāri var nonākt situācijā, kad uzturēšanās atļauja vairs nav derīga, bet pēc fakta cilvēks atrodas Latvijā. Īsāk sakot, kamēr nav notikusi Krievijas pilsoņa atgriešanās etniskajā dzimtenē, ir tāds starpstāvoklis - cilvēks ir, ienākumi ir, pilsonība ir, un pat dzīvesvieta ir, bet bankas konts ir jautājums. Šādos gadījumos tiek pieļauts izņēmums. Proti, ja tomēr personai ir vēl atļauts kādu laiku uzturēties valstī, finanšu pakalpojumi ir pieejami. Cik liels ir šis laiks, tā nav Latvijas Bankas kompetence. Ar to nodarbojas imigrācijas dienests. Teorētiski pensionārs būtu jāsūta uz Krieviju, jo viņš ir tās pilsonis bez uzturēšanās atļaujas Latvijā, bet praktiski var iznākt tā, ka šis pilsonis turpina dzīvot Latvijā un saņemt savu pensiju, izmantojot tiesības uz pamatpakalpojumu. Cik ilgi praktiski šāds stāvoklis var ilgt, ir atkarīgs vienīgi no varasiestāžu attieksmes, jo teorētiski likums netiek pildīts. Praktiski nav nekādu ieguvumu no šādu cilvēku izlikšanas no Latvijas, jo tērē viņi citas valsts atsūtītu naudu. Pēc būtības visi šie cilvēki ir sava veida eksporta apakšnozare, jo nauda valstī tiek ievesta.

Cik nerezidentu palicis?

Būtiskākais jautājums finanšu sektora kapitālajā remontā tik un tā nonāk pie nerezidentu kontiem, un tā atbildes dažādi eksperti var traktēt dažādi. Vieni teiks, ka esam līdz ar ūdeni no vannas izlējuši bērnu, citi, ka tā arī vajadzēja un citas iespējas nebija. Labāk tā, nekā nonākt pelēkajā sarakstā. Abu pušu izteikumos ir kāda daļa taisnības, jo neapšaubāmi nerezidentu vidū, kas pameta Latvijas komercbanku sektoru un slēdza kontus, bija pa kādam godīgam komersantam un bija arī naudas atmazgātāji. Prevalē tomēr pēdējais – bija naudas atmazgātāji, un ļaunā ietekme ir pārsvērusi labo.

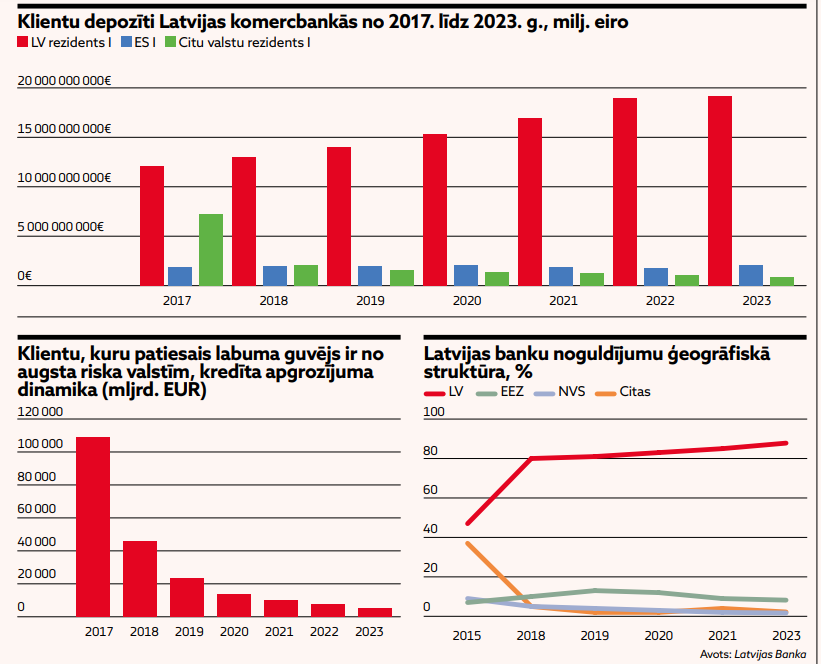

Nerezidentu vai ārpus Eiropas Savienības valstu pilsoņu vai uzņēmumu depozītu apjoms 2023. gadā, pret 2017. gadu rēķinot, bija krities par 87%. Lielākais kritums ir novērojams 2018. gadā, bet arī turpmākajos gados depozītu lielums turpina kristies, un tas norāda uz nerezidentu depozītu apjoma nemainīgu kritumu. Ievērojot, ka 2022. gadā ir nerezidentu depozītu kritums pret 2021. gadu, bet 2023. gadā ir kritums pret 2022. gadu, atklāts ir jautājums – vai mūsu komercbanku vide nav pārregulēta, jo, visticamāk, jau Krievijas un Baltkrievijas pilsoņu vai uzņēmumu kontu Latvijā nav sen un kopš 2022. gada februāra tie ir izzuduši gandrīz pavisam.

Tajā pašā laikā ir skaidra statistika par kredītu dinamiku klientiem no augsta riska valstīm. Arī šeit ir pamatīgs samazinājums – no 107,7 miljardiem eiro 2017. gadā līdz 4,5 miljardiem eiro 2023. gadā.

Ja paraugāmies, cik Latvijas komercbanku klienti ir nerezidenti, piemēram, 2015. gadā, tad aina ir patiesi graujoša. Tikai 47% no komercbanku klientiem ir rezidenti, bet vēl 7% ir Eiropas ekonomiskās zonas valstu pilsoņi, pārējie ir citu valstu pilsoņi, tostarp 9% ir NVS valstu pilsoņi. 2023. gadā 87,8% no Latvijas komercbanku klientiem ir rezidenti. Tomēr, ja salīdzina NVS valstu pilsoņu un uzņēmumu kontu skaitu, tad tas norādītajā posmā ir sarucis salīdzinoši lēnāk pret samazinājumu pārējās trešajās valstīs.

Secinājumi vai nākotnes jautājumi

Pirmais un nozīmīgākais jautājums ir par turpmāku nerezidentu iznīdēšanu no Latvijas komercbankām. Ievērojot, ka Latvijas komercbankas izsniedz kredītus arī trešajās valstīs, ne tikai ES, tad atklāts ir jautājums – vai un kā būtu jāraugās uz šo darbību? Vai Latvijas pašmērķis ir sasniegt situāciju, kad Latvijā vispār nav nerezidentu? Vai mērķis ir izbeigt sadarbību ar pilnīgi visiem Austrumu bloka pārstāvjiem - kā juridiskiem, tā fiziskiem? Daļēji uz šo jautājumi K. Markovskis atbild savā viedoklī Dienas Biznesam, tomēr paliek ļoti jutīgais un sensitīvais Ukrainas jautājums. No vienas puses, Ukraina ir Austrumu zonas riskanto valstu sarakstos, bet no otras – tā cieš no agresijas, mēs visādi cenšamies atbalstīt šīs valsts pilsoņus, un tomēr preču un naudas plūsmas no šīs valsts nereti vēl ir zem tās pašas lupas, kā bija pirms iebrukuma. Kādam būtu jābūt mehānismam, lai durvis būtu vaļā un reizē Ukrainas pilsoņi nebūtu līdzīgā statusā kā Krievijas, tas ir lielais jautājums, uz kuru nav skaidras atbildes.

Otrais, iespējams, mazāk svarīgais aspekts ir Eiropas ekonomiskās zonas valstu pilsoņi un uzņēmumi, kuri pēc būtības ir vienas lielas ekonomiskās savienības locekļi. Uzraudzību principiāli nodrošina ECB, un Latvijas Bankas loma ir drīzāk rīkojumu izpilde. Es par to, ka EEZ valstu pilsoņu definēšana par nerezidentiem, pirmkārt, izskatās ne vien mazliet muļķīgi, bet arī, otrkārt, rada negodīgu ainu.

Proti, ja Igaunijas pilsonis vēlas saņemt kredītu no bankām, kas ir grupu sastāvdaļas, tad vienkārši iet savā valstī un kā rezidents noformē aizņēmumu. Savukārt, ja tas pats igaunis vēlas saņemt kredītu no komercbankas, kas reģistrēta tikai Latvijā, tad viņam ir jāreģistrē konts Latvijā un viņš tiek uzskaitīts kā nerezidents. Šādā vīzē skaitot, vietējās un mazās bankas Latvijā vismaz teorētiski izskatās sliktāk nekā lielās, kurām ir filiāles Igaunijā vai Lietuvā, jo, līdzko sadarbība ir ar šo valstu pilsoņiem, tiek iegūti jauni nerezidenti, un, lai kā mēs teiktu, ka ne visi ir sliktie, ja to kļūst skaitliski daudz, banka izraisa aizdomas uzraugam, lai gan turpat blakus ir tāda pati banka, kuras klienti ir Igaunijas pilsoņi, un iespējams, ka viņi kredītos saņem tieši Latvijas noguldītāju naudu, bet tas nekādi neatspoguļojas statistikā. Vispārinot ir jautājums, vai EEZ valstu pilsoņu un uzņēmumu konti būtu jāuzskaita kā nerezidentu konti, ja reiz regulējums mums visiem ir viens un uzraugs pēc būtības ir viens un tas pats, tikai mazāku banku gadījumā funkciju izpilda nacionālā banka. Tas veicinātu ne tikai skaidru uzskaiti, bet arī godīgu attieksmi. Visticamāk, nacionālais dalījums rezidentos un nerezidentos netiks mainīts, tomēr EEZ rezidentu pielīdzināšana Latvijas rezidentiem jau tuvākajā nākotnē būtu viens no uztveres maiņas indikatoriem visā uzraudzības sistēmā.

Ne visi nerezidenti ir riskantie!

Svarīgi apzināties, ka ne visi banku klienti – nerezidenti - ir ar paaugstinātu risku. Vēsturiski sadarbība ir pārtraukta ar tādiem nerezidentiem, kas nāk no Krievijas un NVS valstīm. Šāds lēmums bija tālredzīgs un pareizs, jo primārais ieguvums ir saistāms ar drošības aspektiem. Un to mēs labi varējām redzēt 2022. gadā, kad pret Krieviju tika piemērotas plašas sankcijas. Latvijas finanšu sektors bija riskus mazinājis un atsacījies no Krievijas riskanto klientu apkalpošanas, un, pateicoties iepriekšējiem risku izvērtējumā balstītajiem pasākumiem, spēja labi un operatīvi nodrošināt sankciju piemērošanu, būtiski neietekmējot finanšu pakalpojumu sniegšanas kvalitāti. Turklāt Latvijas komercbankas turpina darbu, piesaistot klientus nerezidentus, kas nāk no EEZ valstīm.

Latvijas finanšu iestādēs pēdējo gadu laikā būtiski samazinājies NILLTPF riska līmenis un būtiski stiprinātas iekšējās kontroles sistēmas, tāpēc pašlaik jāturpina riskos balstītas pieejas ieviešana. Sadarbojoties visām iesaistītajām pusēm, jāpanāk, lai NILLTPF novēršanas jomas regulējums Latvijas finanšu iestādēs tiktu piemērots samērīgi, neapgrūtinot finanšu pakalpojumu pieejamību, investīciju piesaisti un Latvijas tautsaimniecības izaugsmi.