Izejvielu tirgū notikumi attīstījušies gluži kā no kādas neiedomājamas fantastikas grāmatas vai kinofilmas, ieņemot svarīgāko notikumu pirmo pozīciju "Db.lv" piedāvātajā pasaules finanšu notikumu apskatā.

1. Nafta atzīmējas zem nulles

ASV aprīļa otrajā pusē fiksēta situācija, ka melnā zelta pārdevēji piemaksā pircējiem, lai tie tikai paņem pretī šo resursu. Vismaz šobrīd nav pazīmju, ka šis naftas tirgum būs vien īstermiņa šoks un pārskatāmā nākotnē cenu haoss beigsies. Starptautiskā Enerģētikas aģentūra (IEA) rēķina, ka pandēmija no pasaules naftas pieprasījuma šomēnes, ja salīdzina ar pagājušā gada aprīli, varētu būt nocirpusi gandrīz 30 miljonus barelu dienā. Tādējādi pasaulē naftas pārprodukcija joprojām ir milzīga un ir pieņēmums, ka šo resursu ātri vien vienkārši trūks, kur uzglabāt.

Pēdējā laikā ļoti zems ir arī daudzu "uzticamāko" valdību obligāciju ienesīgums. Daļēji tas liecina par lielu finanšu tirgus dalībnieku pieprasījumu pēc drošības. Šajā tirgū gan milzīgas intervences, uzpērkot parādus, veic centrālās bankas. Tāpat spīd drošais patvērums zelts, kura cena īstermiņā var tuvoties 1800 ASV dolāriem par Trojas unci. Piemēram, investīciju bankas "Bank of America" eksperti izteikušies, ka ASV Federālo rezervju sistēma "zeltu drukāt nevar" un paredz šī metāla vērtības pieaugumu līdz trīs tūkstošiem ASV dolāru par Trojas unci. Pagaidām pretējais vērojams lielākajos akciju tirgos. Kopš marta otrās puses cenas tajos pieaugušas par 25%. Akciju mijēji ignorē katastrofālos ekonomikas datus un acīmredzami cer uz to un gatavi riskēt, ka sliktākais ir aiz muguras un milzīgās centrālo banku un valdību ekonomikas stimulēšanas programmas pasargās no nelabvēlīgu scenāriju materializēšanās. Signāli tirgos ir pretrunīgi, un to, kam galu galā būs taisnība, rādīs vien laiks.

2. Briesmīgi dati

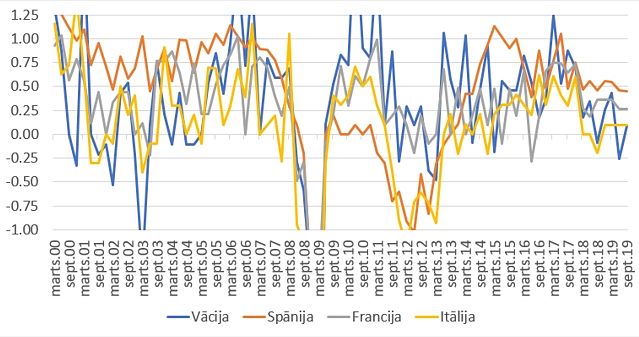

Apsteidzošie ekonomiskās aktivitātes rādītāji liecina, ka pandēmijas trieciens pa Eiropas ekonomiku varētu būt krietni lielāks. "IHS Markit" apkopotais iepirkumu menedžeru indekss no marta 29,7 punktiem aprīlī nogāzies līdz 13,5 punktiem, kas ir vismazāk kopš šādi mērījumi vispār sākti. Turklāt kritums bija divas reizes straujāks nekā pirms tam vidēji gaidīja analītiķi! Šī indikatora paslīdēšana jau zem 50 punktu atzīmes nozīmē to, ka lielākā daļa biznesu redz nosacījumu pasliktināšanos jeb to, ka ekonomika atrodas recesijā. Globālās finanšu krīzes laikā 2009. februārī gadā šis indikators saruka "vien" līdz 36,2 punktiem. Bez lieliem brīnumiem - sevišķi dziļi "Antarktīdā" atrodas eirozonas pakalpojumu sektors.Apvienotajai Karalistei līdzīgs mērījums noplanējis līdz 12,9 punktiem. Savukārt, piemēram, ASV vīruss prasījis jau 26 miljonus darbavietu, liecina šīs valsts dati.

3. Uzmanība uz atvēršanos

Aprīļa vidus un tā otrā puse ieskicējusi punktu, kad uzmanība pievērsta tam, kā un cik drīz tiks atcelti dažādi ar pandēmiju saistītie ierobežojumi. Piemēram, Vācija šonedēļ atļāvusi mazo veikaliņu atvēršanos. Attiecīgi uz to koncentrējušies arī daudzi finanšu tirgus dalībnieki. Skaidrs ir tas, ka dati ir un vēl būs ļoti, ļoti slikti. Tomēr stimuli bijuši tik lieli, ka finanšu tirgus dalībnieki tiem ir spējuši paskatīties pāri. "Bloomberg" nedēļas vidū rēķināja, ka pasaules valdības pandēmijas ietekmes slāpēšanai jau ir apsolījušas kopumā astoņus triljonus ASV dolāru. Par to, vai tas būs pietiekami, skaidrības gan īsti nav un, iespējams, šur tur būs klāt vēl pa kādam triljonam vai diviem.

Gāzi grīdā spiež arī centrālās bankas. "Bloomberg" ziņo, ka martā G-7 valstu centrālas bankas uzpirkušas aktīvus 1,4 triljonu ASV dolāru vērtībā. Nedēļā līdz 15. aprīlim ASV Federālo rezervju sistēma dienā savu bilanci audzēja par 41 miljardu ASV dolāru. "Morgan Stanley" lēš, ka pēc "šī visa" lielāko centrālo banku bilances būs augušas par 6,8 triljoniem ASV dolāru. Lielākie jautājumi tādējādi ir - kad un kā atsāksies patēriņš un investīcijas. Pārsvarā cerības, ka tas daudzviet (Rietumu pasaulē) notiks ātrāk. Starptautiskā Valūtas fonda ekonomisti brīdinājuši, ka notiekošais var palielināt atšķirību starp nabadzīgajām un attīstītajām valstīm, kuras lielā mērā ir arī atbildīgas gandrīz par visu šo stimulu summu. Savukārt daudzām attīstības un jaunattīstības valstīm šādu iespēju nav.

4. Iesildās peļņas paziņošanas sezona

Ātrumu uzņem pasaulē lielāko kompāniju iepriekšējā ceturkšņa finanšu rādītāju paziņošanas sezona. Pagaidām Volstrītā vidēji tiek gaidīts, ka ASV "Standard & Poor's 500" akciju indeksa aprēķinā iekļauto uzņēmumu peļņa pirmajā ceturksnī gada skatījumā varētu būt sarukusi par 15%. Paredzējumi gan mainās strauji, nemaz nerunājot par nedaudz tālāku nākotni. Liela daļa no tiem uzņēmumiem - no autoražotājiem līdz ziepju ražotājiem, kas jau paspējuši informēt par savu iepriekšējā ceturkšņa sniegumu, atteikušies šādas neskaidrības apstākļos sniegt jebkādas daudzmaz ticamas aplēses par savu tālāko finanšu veikumu. Tāpat priekšplānā ir lēmumi par dividenžu samazināšanu vai atcelšanu.

Eiropā "Daimler" atklāja, ka pirmā ceturkšņa peļņa sarukusi par 78% un "Renault", ka tā apgrozījums šajā periodā sarucis par piekto daļu. Arī lērums citu nozaru uzņēmumu finanšu sniegums bija krietni vājāks, lai gan zināmas cerības tiek saistītas ar ražotņu restartēšanu un pakāpenisku patērētāju atgriešanos ielās.

5. "Brexitos" tāpat

Neskatoties uz pandēmiju, restartētas sarunas par nākotnes Apvienotās Karalistes un Eiropas Savienības attiecībām. Apvienotā Karaliste šomēnes gan apstiprinājusi, ka nepagarinās savu Brexit pārejas periodu. Tādējādi spēkā paliek tas, ka jau līdz šā gada beigām abām lielvarām jāspēj vienoties par daudz dažādiem tālākās sadarbības noteikumiem, piemēram, tirdzniecību. Šis termiņš jau tā pārsvarā tika uzskatīts par ļoti īsu. Savukārt nu pandēmijas apstākļos laika tam, lai panāktu kādu šādu vienošanos, izskatās vēl mazāk. Tādējādi augušas spekulācijas, ka birti galu galā no šī "pārejas perioda" gada beigās var iziet nekontrolēti - bez kādām būtiskām vienošanās detaļām par tālāko sadarbības modeli ar ES.

Tirdzniecības ziņā tas var nozīmēt augstākas muitas nodevas daudzām precēm un citas šādas barjeras. "Bloomberg" ziņo, ka paradoksāli, bet pandēmija varētu britiem būt devusi politisko iniciatīvu šajā ziņā rīkoties. Proti, ekonomikai slikti būs tāpat un nākamā gada atveseļošanos varēs norakstīt uz to, ka notikusi šāda izstāšanās. Savukārt Brexit cena vienmēr paliks tīta miglā, jo visi koncentrēsies uz un atcerēsies vien par pandēmiju.