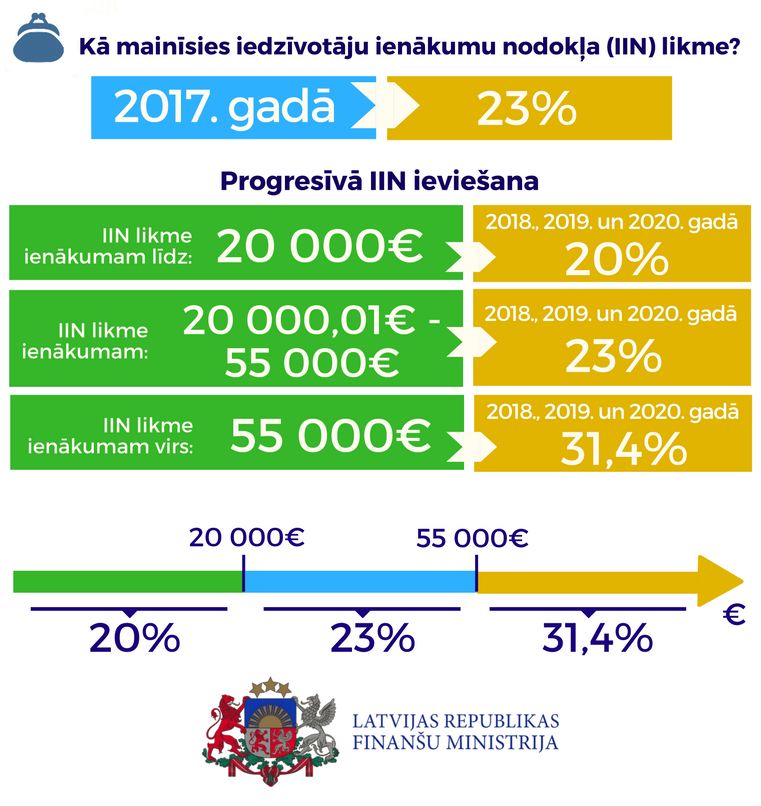

Eiropā augstāka iedzīvotāju ienākuma nodokļa likme tiek piemērota summām, kas būtiski pārsniedz Latvijas vairuma strādājošo algu

To liecina SIA BDO Tax pētījums par iedzīvotāju ienākuma nodokļa (IIN) likmēm un to lielumu no darba un citiem ienākumiem, kā arī diferenciācijas gradāciju.

Kā grib, tā dara

«ES nav vienotas nostādnes par IIN, tāpēc ir valstis, kur neatkarīgi no darba algas apmēra tā tiek aplikta ar vienu IIN likmi, un ir valstis, kur IIN likme ir atkarīga no algas lieluma – jo lielāka alga, jo ar lielāku IIN likmi tā tiek aplikta,» skaidro nodokļu eksperte un SIA BDO Tax valdes locekle Marina Bič- kovska. Piemēram, Baltijas valstīs – Latvijā, Igaunijā un Lietuvā – visas darba algas tiek apliktas ar vienu – standarta IIN likmi, savukārt Skandināvijā – Somijā, Zviedrijā, Norvēģijā, Dānijā, arī Vācijā, Spānijā, Polijā un Slovēnijā ir diferencēta IIN likme. «Latvijā ik pa brīdim gan klusāk, gan skaļāk tiek runāts par IIN diferencēšanu, taču, paraugoties uz tām valstīm, kurās šāda sistēma pastāv, jāsecina, ka tajās ir ļoti liels ar šo nodokli neapliekamais minimums, kāda nav Latvijā,» norāda M. Bičkovska. Gan viņa, gan vairāki aptaujātie uzņēmēji uzskata, ka, pirms ieviest diferencēto IIN darba samaksai Latvijā, būtu rūpīgi jāizvērtē situācija valstī un nevajadzētu balstīties tikai uz matemātisko aprēķinu, novērtējot iespējamo ietekmi uz budžeta ienākumiem. Proti, Latvijā vidējā darba alga 2013.gadā bija 716 eiro. Aptuveni 63% no visiem darbspējīgajiem darba alga pirms nodokļu nomaksas nav lielāka par 700 eiro. Gandrīz 30% darbspējīgo iedzīvotāju saņem algu, kas pirms nodokļu nomaksas ir 700 – 1500 eiro. «Latvijā pastāvošajā ekonomiskajā situācijā, kad lielākās daļas Latvijas iedzīvotāju vienīgais ienākumu avots ir alga, diferencētās IIN likmes ieviešana samazinās iedzīvotāju jau tā ļoti viduvējos vai pat drīzāk – pieticīgos ienākumus un iedzīvotāji būs spiesti meklēt iespējas, kā ietaupīt uz nodokļu izmaksām. Rezultātā diferencētās IIN likmes ieviešanas sekas būs vai nu aplokšņu algu palielināšanās vai pat emigrācija, nevis papildu pienesums budžetā, kā uz to varētu norādīt matemātiskie aprēķini, ieviešot diferencēto IIN likmi darba samaksai,» brīdina M. Bičkovska. Viņa neredz fiskālus ieguvumus no IIN diferencēšanas Latvijā jo tas nozīmētu tikai to, ka ar lielāku IIN likmi jāapliek ienākumi, kas ir lielāki par 500 eiro, jo lielo algu – 2500 eiro mēnesī un vairāk – saņēmēju skaits Latvijā, salīdzinājumā ar Skandināvijas valstīm ir niecīgs (tādas nesaņem pat ministri un augstākie valsts ierēdņi).

Savu teikto viņa pamato ar to, ka, piemēram, 0% likme Somijā tiek piemērota ienākumiem līdz 16 299 eiro gadā, Vācijā – līdz 8354 eiro. «Paraugoties uz šo valstu ar IIN neapliekamo minimumu – Somijā – 670 eiro mēnesī, Vācijā 696 eiro (neprecētajiem) un 1392 eiro mēnesī (precētiem) – , to nevar salīdzināt ar Latvijas 75 eiro mēnesī. Latvijas vidējā alga 716 eiro līdzinās pētījumā apskatīto valstu neapliekamajam ikmēneša ienākumam,» vērtē M. Bičkovska. No Latvijas nodokļu maksātāja skatupunkta Somijā ar augstāku IIN likmi, nekā tā pašlaik ir Latvijā, apliek ienākumus, kas pārsniedz 71 401 eiro gadā, un ļoti augstā 31,75% likme tiek piemērota tikai algai, kura gadā pārsniedz 100 000 eiro.

Bagātie atdod pat pusi

Ir valstis, kurās salīdzinājumā ar Latvijas 24% IIN likme ir patiešām ļoti augsta, piemēram, Dānijā, kur starta likme jau ir 41%, bet tiem, kuri saņem gadā vairāk par 64 482 eiro, pat sasniedz 56%. Lielāka IIN likmju izkliede ir Spānijā, taču tie, kas saņem vairāk par 53 407 eiro gadā, jau maksā 47% augsto un, ja virs 300 000 eiro, tad pat 52% likmi. Vācijā 42% IIN likme jāmaksā tiem, kuru darba alga ir lielāka par 52 882 eiro.

Citur eksperimentē

Pēc M. Bičkovskas sacītā, IIN diferencēšanas jomā no minētajām vecajām ES dalībvalstīm un Norvēģijas atšķiras jaunās, piemēram, Polija un Slovēnija. «Polijā ir vēl mazāks neapliekamais minimums (61 eiro) nekā Latvijā (75 eiro), tomēr ienākumiem, kuru apmērs ir lielāks par 727 eiro, līdz 20 080 eiro, tiek piemērota 18% IIN likme (Latvijā 24%) un tikai tiem, kas gadā pārsniedz 20 081 eiro jāmaksā jau 32%,» teic M. Bičkovska. Viņa kā vēl vienu savdabīgu piemēru rāda Slovēniju, kurā darba alga, kas lielāka par 70 907,2 eiro gadā, tiek aplikta ar 50% likmi, savukārt mazo algu (līdz 8021 eiro) saņēmēji tiek aplikti tikai ar 16% likmi. «Ja cilvēka darba alga ir 1000 eiro mēnesī, tad Slovēnijā viņš jau kvalificēsies 27% likmei, savukārt Latvijā tikai 24%,» tā M. Bičkovska.

Vairāk no procentiem

Atšķirībā no Latvijas daudzās valstīs ir ievērojami augstāka IIN likme piemēram, saņemot dividendes, ienākumiem no kapitāla. Piemēram, ienākums no kapitāla Zviedrijā tiek aplikts ar 30% IIN likmi, Vācijā – ar 25% , Spānijā – ar 21%. «Pat Polijā ir jāmaksā par dividendēm lielāks nodoklis – 19% nekā Latvijā – 10%, tomēr visizdevīgāk izņemt dividendes ir Igaunijā, kur tās ar nodokli netiek apliktas vispār (jāņem vērā, ka tad jāmaksā 26,71% augstais UIN uzņēmumam,» stāsta. M. Bičkovska. Viņa arī norāda, ka Lietuvā agrākajos gados bija mēģinājums dividendes aplikt ar 20% IIN likmi, taču pavisam nesen šī likme tika samazināta līdz 15%, jo augstā likme bija iemesls peļņas centru veidot tepat Latvijā vai Igaunijā. «Tieši šī likme varētu būt būtiskais ārvalstu investoru magnēts ieguldīt Latvijā, kur dividendes tiek apliktas ar ievērojmai mazāku IIN likmi, nekā daudzās turīgākajās valstīs,» secina M. Bičkovska.