ASV Federālo rezervju sistēma (FRS) rīkojusies tā, kā pirms tam paredzēja lielākā daļa ekonomistu – ASV dolāra procentlikmes iestādes septembra sanāksmē mainītas netika. Tiesa gan, šāda situācija tirgus dalībniekus neatturēja uzreiz sākt spekulēt par FRS tālāko rīcību nākotnē, pirmdien vēsta laikraksts Dienas Bizness.

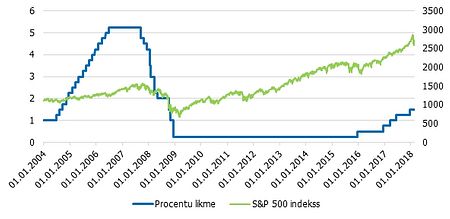

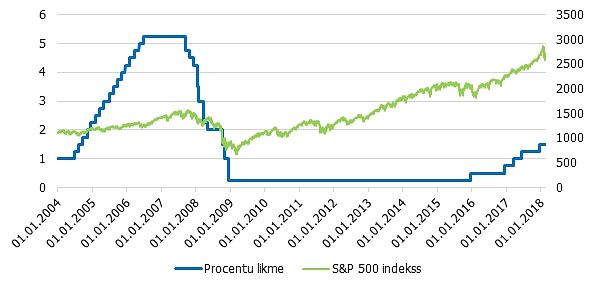

Pašlaik izskatās, ka šādas spekulācijas būs labs pamats tam, lai finanšu tirgū turpinātos pastiprinātas aktīvu cenu svārstības. Lielākās daļas ekonomistu bāzes scenārijs ir, ka FRS par dolāra procentlikmju palielināšanu izšķirsies šā gada beigās – decembrī. Arī FRS vadītāja Dženeta Jellena preses konferencē to apstiprināja, piebilstot, ka lielākā daļa FRS attiecīgo amatpersonu grib dolāra likmes paaugstināt jau šogad. Ja tā būs, tad tā būtu pirmā dolāra likmju palielināšana deviņu gadu laikā. Daži finanšu tirgus komentētāji norāda, ka šajā laikā finanšu tirgos izaugusi vesela speciālistu un investoru paaudze, kas vēl ne reizi nav piedzīvojusi likmju paaugstināšanas ciklu. Arī šis apstāklis pēc dažu domām varētu nozīmēt paaugstinātu stresa piedevu finanšu tirgos.

Tiesa gan, ņemot vērā pagājušās nedēļas beigu reakciju finanšu tirgos, dolāra likmju kāpums arī decembrī vairs neizskatās tik pārliecinošs. Liela neskaidrība saistīta ar situāciju daudzās attīstības valstīs, kas var negatīvi ietekmēt visu globālo izaugsmi. Tāpat FRS ar likmju paaugstināšanu ilgāk atļauj nogaidīt zemā inflācija.

Nav pārliecināti

Katrā ziņā šāds FRS lēmums, lai gan bija gaidīts, apliecina, ka ASV monetārās politikas noteicēji par savas stūrētās tautsaimniecības spēku vēl nav īsti pārliecināti, un iestādes soļi stingrākas monetārās politikas virzienā būs ļoti pakāpeniski. Daži tirgus dalībnieki norāda, ka šāda FRS vilcināšanās nozīmē – iestāde zina, ko vairāk un tādu, kas negatīvi varētu ietekmēt ASV uzņēmumu peļņu. ASV akciju tirgus Standard & Poor’s 500 indekss līdz šā gada sākumam 70 mēnešu laikā bija palielinājies aptuveni par 200%. Savukārt šā gada skatījumā šī indikatora vērtība ir sarukusi par 3,3% (kopš 17. augusta tā ir sarukusi par 5,3%). Tāpat augustā pirmo reizi kopš 2011. gada piedzīvojām ASV akciju cenu korekciju (jeb tirgus raksturojošā indeksa vērtības kritumu par 10%).

Dž. Jellena gan piebilda, ka pēdējo nedēļu notikumi fundamentālo situāciju ASV tautsaimniecībā mainījuši nav – ekonomika atveseļojas un to turpinās darīt arī nākotnē. Šajā pašā laikā FRS vadītāja vērsa uzmanību uz to, ka nepieciešami tālāki pierādījumi, ieskaitot uzlabojumus darba tirgū, lai rastos pārliecība, ka vidējā termiņā inflācija ASV pieaugs līdz 2% atzīmei. Jāpiebilst, ka augustā ASV gada inflācija atradās pie 0,2% atzīmes. Savukārt pamatinflācija (izslēdz svārstīgas enerģijas un pārtikas cenas) atradās pie 1,8% atzīmes. Līdz šā gada septembrim ASV tautsaimniecība ir spējusi radīt jau gandrīz 3 miljonus darbavietu, kas ļāvis bezdarba līmenim šajā valstī sarukt līdz 5,1% atzīmei.

Visu rakstu Minējumi turpināsies lasiet 21. septembra laikrakstā Dienas Bizness.