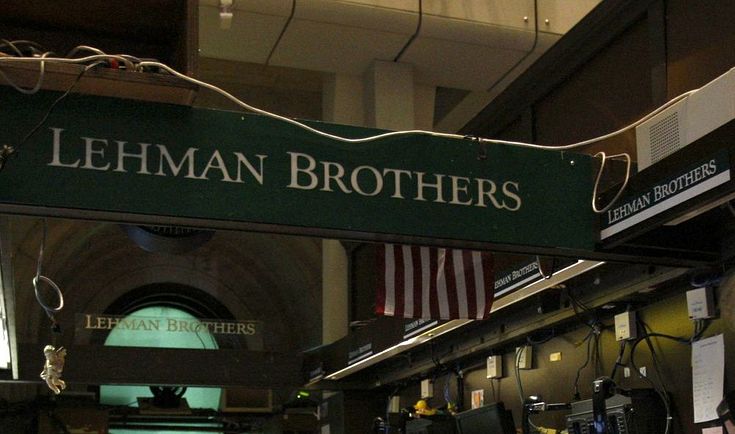

Dāņu investīciju uzņēmuma Saxo Bank galvenais ekonomists Stīns Jākobsens (Steen Jakobsen), raksturojot pašreizējo Grieķijas situāciju, velk paralēles ar Lehman Brothers bankas krīzi 2008. gadā, kad tā pasludināja bankrotu.

Lehman Brothers bija viena no lielākajām bankām ASV. Bankas bankrots būtiski ietekmēja pasaules finanšu sektoru, veicinot globālo krīzi. Bankas parādi pēc bankrota pasludināšanas veidoja 600 miljardus ASV dolāru.

Pirms pāris dienām ekonomists Grieķijai paredzēja referendumu. Šobrīd zināms, ka Grieķijā 5. jūlijā paredzēts referendums par starptautisko kreditoru priekšlikumiem valsts finanšu krīzes risināšanai.

«Atceros, ka biju gandrīz vienīgais, kas domāja, ka Lehman Brothers nespēs palikt virs ūdens. Lehman Brothers situācija tika uztverta kā pārāk sarežģīta, lai to glābtu. Bija ļoti maz cilvēku, kas vēlējās palīdzēt,» savu nostāju skaidro S. Jākobsens, turpinot: «pašreizējās situācijas morāle – risks ir līdzīgs, tas saistīts ar makrouzraudzību, kad cenšas iegūt vairāk laiku, bet tas nekad nedarbojas.»

S. Jākobsens, komentējot pašreizējo situāciju, atzīmē, ka Vācijas akciju indeksam (DAX) noslīdot par 3-5% un nespējot pēdējā brīdī nokontrolēt situāciju, eksplodēs kredītriski jaunajām eirozonas dalībvalstīm, piemēram, Ungārijai, Horvātijai, Bulgārijai un Rumānijai.

«Savulaik Lehman Brothers plāns A bija iegūt vairāk laika, plāns B sastāvēja no «burkāna» un «pātagas» metodes risinājuma. Kad pirmie divi plāni izgāzās, palika plāns C – panika. Lehman Brothers nebija plāna, tāpat arī nav Grieķijai,» uzsver Saxo Bank galvenais ekonomists.

Tikmēr, kā liecina ziņu aģentūras Bloomberg raksti, Grieķijas vadošā partija Syriza turpina spēlēt spēles situācijā, kad Grieķija ir uz pilsoniskā nemiera sliekšņa, viņš piebilst.