Visiem, kas interesējas par Latvijas ekonomikas izaugsmi un uzņēmējdarbības konkurētspēju, ir zināms, ka Latvijas kapitāla tirgus piedāvātās iespējas un priekšrocības nav gana apjaustas un izmantotas.

Tieši šī iemesla dēļ Finanšu un kapitāla tirgus komisija 2021. gadā prezentēja 10 soļu programmu Latvijas kapitāla tirgus attīstībai, kas tiek konsekventi ieviesta, un Latvijas Banka cieši sadarbojas ar Finanšu ministriju, rūpīgi vērtējot šī brīža problēmjautājumus un soļus, kas veicami, lai panāktu izrāvienu.

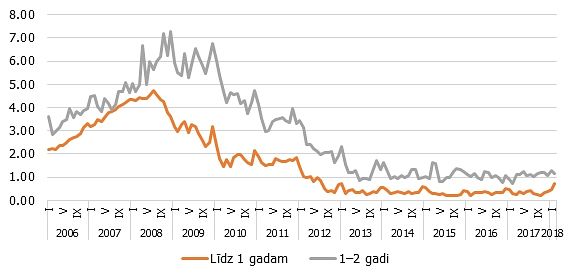

2023. gada 8. februārī jau trešo gadu pēc kārtas notika Latvijas kapitāla tirgus forums, kura atklāšanā Eiropas Vērtspapīru un tirgu iestādes priekšsēdētāja Verena Rosa uzsvēra, ka efektīvu kapitāla tirgu attīstības veicināšana ir būtiska, lai veidotu noturīgāku finanšu sistēmu un spēcīgāku ekonomiku. Viņa atzina, ka lielākā daļa Eiropas Savienības uzņēmumu izaugsmes finansēšanā paļaujas uz banku kredītiem, taču finansējuma avotus nepieciešams dažādot. Turklāt pāreja no aizņēmumiem uz akciju emisiju ļautu samazināt uzņēmumu, mājsaimniecību un valdību augsto parādsaistību līmeni.* Kapitāla tirgus attīstība ļautu daudzveidot finansējuma avotus uzņēmumiem un sniegtu iespējas Eiropas iedzīvotājiem ar saviem līdzekļiem piedalīties uzņēmumu izaugsmē un potenciāli arī vairot savu kapitālu. Tādējādi kapitāla tirgus attīstība pozitīvi ietekmētu visas iesaistītās puses.

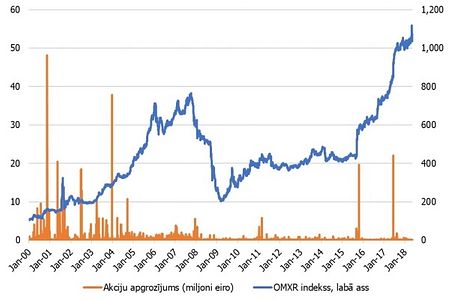

Arī finanšu ministrs Arvils Ašeradens Latvijas kapitāla tirgus forumā apliecināja, ka Finanšu ministrija un valdība ir gatavas strādāt pie mūsu valsts kapitāla tirgus attīstības un šim darba virzienam jābūt nākamajai prioritātei pēc valsts budžeta un nodokļu pamatnostādnēm. Pašlaik Latvijas tirgus kapitalizācija ir ļoti zema, ap 2 % no iekšzemes kopprodukta (IKP), un finanšu ministrs minēja ambiciozu mērķi šī Saeimas sasaukuma laikā sasniegt Latvijas tirgus kapitalizāciju 9–10 % apmērā no IKP. Lai tuvotos šādam rādītājam, nepieciešama visu Latvijas kapitāla tirgū iesaistīto pušu līdzdalība.

Tirgus kapitalizācija 9 % apmērā no IKP ir aptuveni 4 miljardi eiro. Tas ir nozīmīgs rādītājs, kura sasniegšanai nepieciešams konkrēts plāns un konkrēts uzdevums valsts un pašvaldību kapitālsabiedrībām, kuras var piesaistīt finansējumu kapitāla tirgū. Pretējā gadījumā ambiciozo mērķi sasniegt nebūs iespējams. Atzinīgi vērtējama Finanšu ministrijas spēja publiskos izteikumus sakņot darbos. Šī gada 16. maijā Ministru kabinetā izskatītais informatīvais ziņojums par Latvijas kapitāla tirgus tālāku attīstību ir liels solis pareizā virzienā, jo nosaka kapitāla tirgus attīstības mērķi un virzienus vidējā termiņā, lai veicinātu finansējuma pieejamību ekonomikas izaugsmei un transformācijas veicināšanai, kā arī sniegtu ieguldījumu iespējas, nodrošinot augsta līmeņa aizsardzību ieguldītājiem. Tomēr aktīva darba posms ar to tikai sākas.

Mūsuprāt, valstij jārāda piemērs, kas aktivizētu vietējo kapitāla tirgu. Finanšu ministra minētais mērķis – būtiski kāpināt Latvijas kapitāla tirgus kapitalizāciju, sasniedzot 9 % no IKP, – nozīmē, ka Latvijas kapitāla tirgū būtu jāienāk vismaz trim tikpat lieliem uzņēmumiem kā igauņu milzis Enefit Green ar 1 miljarda eiro kapitalizāciju. Labākai izpratnei te minams arī cits salīdzinājums ar kaimiņvalsti Igauniju – šāds apjoms būtu līdzvērtīgs sešiem Tallinna Sadam publiskajiem piedāvājumiem apvienojumā ar vienu Enefit Green piedāvājumu. Salīdzinājums ar šiem labi zināmajiem Igaunijas piemēriem uzskatāmi parāda – ja kapitāla tirgus izaugsmi ceram balstīt uz samērā maziem uzņēmumiem, būs nepieciešams daudz šādu uzņēmumu, kas gatavi piesaistīt finansējumu biržā.

Uzņēmumu, t. sk. valsts un pašvaldību kapitālsabiedrību, dalība kapitāla tirgos nav pašmērķis. Tas būtu nozīmīgs grūdiens Latvijas ekonomikai kopumā, dodot uzņēmumiem iespēju piesaistīt krietni plašāku finansējumu ar saviem noteikumiem, neieķīlājot uzņēmuma rīcībā esošos pamatlīdzekļus. Valsts un pašvaldību kapitālsabiedrībām savukārt nebūtu jāprasa budžeta līdzekļi izaugsmes finansēšanai un budžeta līdzekļus varētu novirzīt citiem valstiski svarīgiem mērķiem. Jaunu un pievilcīgu uzņēmumu ienākšana kapitāla tirgū neapšaubāmi dotu iespēju investēt vietējos līdzekļus pašmāju uzņēmumu izaugsmē un veicinātu arī mājsaimniecību interesi par investīcijām vietējos tirgos.

Latvijas Banka turpina Finanšu un kapitāla tirgus komisijas labi sāktās iniciatīvas Latvijas kapitāla tirgus attīstībai, ieviešot 10 soļu programmu. Uzņēmumi, kam nepieciešams finansējums attīstībai, novērtē un izmanto iespēju Vērtspapīru smilškastē saņemt ekspertu vērtējumu par uzņēmuma gatavību piesaistīt finansējumu kapitāla tirgū un ieteikumus vēl nepieciešamajiem uzlabojumiem, lai varētu izlaist akcijas vai obligācijas.

Kopš Vērtspapīru smilškastes atklāšanas pagājušā gada aprīlī tajā savu gatavību dalībai kapitāla tirgū novērtējušas trīs Rīgas pašvaldības kapitālsabiedrības – SIA "Rīgas satiksme", SIA "Rīgas ūdens" un SIA "Rīgas namu pārvaldnieks". Sadarbība ar minētajām kapitālsabiedrībām ir bijusi ļoti veiksmīga un vērtīga – uzņēmumi ir saņēmuši Latvijas vadošo kapitāla tirgus ekspertu sākotnējo novērtējumu par gatavību dalībai kapitāla tirgū, savukārt Vērtspapīru smilškastes darba grupai ir bijusi iespēja iepazīt attiecīgās kapitālsabiedrības un veidot nākotnes sadarbību.

Izveidotais atbalsta mehānisms atzīts par noderīgu, un tā darbībai nākotnē ir liels potenciāls. Galvenais ieguvums ir iespēja uzņēmumam saņemt objektīvu un vispusīgu viedokli, ņemot vērā to, ka darba grupā strādā dažādu jomu eksperti – finanšu, korporatīvās pārvaldības, ilgtspējas un citu jomu, kas ir ļoti būtiskas, uzsākot emisijas procesu.

Pēc izvērtējuma saņemšanas būtisks aspekts ir komunikācija starp uzņēmuma vadību un darba grupu, lai nodrošinātu visu neskaidro jautājumu apspriešanu, tādēļ pēc katra izvērtējuma sagatavošanas darba grupa un uzņēmuma vadība tiekas kopīgā sanāksmē, kurā tiek nodrošināta savstarpējā atgriezeniskā saite. No Vērtspapīru smilškastes dalībniekiem esam saņēmuši lieliskas atsauksmes, un atbalsta mehānisms ir novērtēts kā pirmais solis katram, kas plāno iziet kapitāla tirgū un vēlas saņemt novērtējumu par savām iespējām un nepieciešamajiem uzlabojumiem.

Šo gadu laikā esam runājuši gan ar nozari, gan investoriem, gan politiķiem, kas uzsver būtiskus ieguvumus no tā, ka vairāk mazo un vidējo uzņēmumu, kā arī valsts un pašvaldību kapitālsabiedrības piesaistītu finansējumu kapitāla tirgū. Tādējādi arī valsts fondēto pensiju sistēmas līdzekļi tiktu novirzīti vietējās ekonomikas stiprināšanai.

Izmaiņas Latvijas kapitāla tirgū nenotiks pašas no sevis – būtiski lēmumi ir jāpieņem jau pašlaik, lai nākotnē sagaidītu progresu Latvijas kapitāla tirgū un tas spētu sniegt pievienoto vērtību Latvijas tautsaimniecībai un ekonomikai, un Latvija spētu izkļūt no šobrīd nepatīkamās pēdējās pozīcijas salīdzinājumā ar pārējām Eiropas Savienības valstīm.