Pagājušajā gadā investīciju bankas pakalpojumu sniedzēja AS IBS Prudentia un tās meitas uzņēmumu kopējais apgrozījums sasniedzis 1,224 miljonu latu, kas ir par 14% vairāk nekā pagājušajā gadā.

Savukārt grupas uzņēmumu tīrā peļņa pārsniedza 379 tūkstošus latu, liecina uzņēmuma paziņojums NASDAQ OMX Riga.

Pagājušajā gadā uzņēmums ir pabeidzis vairākus nozaru līderu darījumus, tai skaitā, finanšu investora piesaisti SIA Depo DIY un tā kapitāldaļu izpirkuma organizēšanu, organizējis darījumu un konsultējis AS Latvijas Neatkarīgā televīzija (LNT) par apvienošanos ar TV3, kā arī sniedzis stratēģiskās konsultācijas AS Valmieras piens un AS Rīgas piena kombināts apvienošanā un darba uzsākšanā ar jaunu korporatīvo zīmolu Food Union. Tāpat uzņēmums ir turpinājis ciešo sadarbību ar Latvijas valdību un Satiksmes ministriju, sniedzot konsultācijas AS Air Baltic Corporation jautājumos.

2011. gadā sāktās konsultācijas enerģētikas jomā, ko sekmē elektroenerģijas iepirkumu tirgus liberalizācija, pērn uzrādīja ļoti straujus izaugsmes tempus. Šajā gadā uzņēmums plāno turpināt šī darbības virziena attīstību, paplašinot piedāvāto pakalpojumu klāstu, kā arī uzsākot darbību Lietuvas un Igaunijas tirgos, stāsta IBS Prudentia vadošais partneris un valdes priekšsēdētājs Kārlis Krastiņš.

«Latvijas ekonomikai uzrādot strauju atlabšanas tempu, pozitīvi tika ietekmēts arī uzņēmumu pārdošanas un apvienošanas darījumu (M&A) tirgus. Investoru interese par Latviju aug, tā ir atguvusi investoru uzticību. Arī Latvijas banku kreditēšanas politikā pērn bija vērojamas pozitīvas tendences, kur, lai arī piesardzīgi un selektīvi, bankas atbalstīja uzņēmumu iegādes finansēšanu,» piebilst K. Krastiņš.

Prudentia ir izveidota 1999. gadā, un līdz šim uzņēmums organizējis vairāk nekā 100 dažādus darījumus vairāk nekā viena miljarda eiro apjomā.

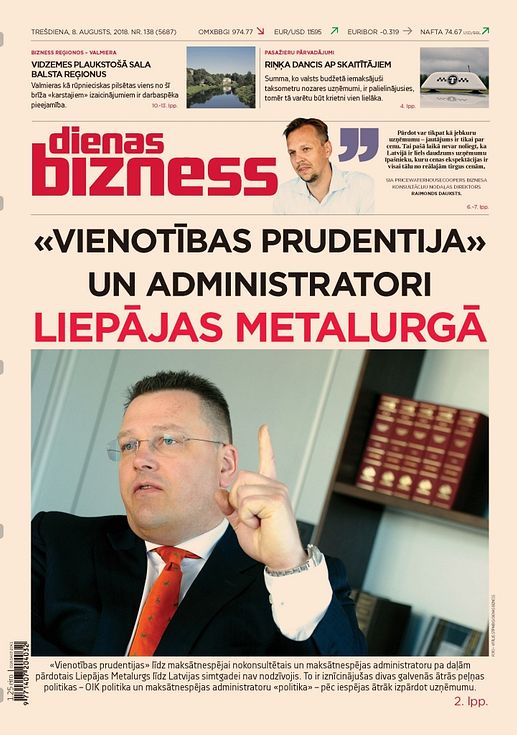

Db.lv jau rakstīja, ka par a/s Liepājas metalurgs finanšu un komercdarbības konsultants pēc kreditoru savstarpējās vienošanās ir piesaistīta kompānija Prudentia.