Tiesā iesniegta prasība pret vairākus Latvijas tautsaimniecības grandus konsultējošo uzņēmumu Prudentia Advisers.

Ar ceturtdaļmiljonu vērtu prasību Rīgas apgabaltiesā ir vērsies SIA Baltijas aviācijas sistēmas (BAS) bijušais līdzīpašnieks Taurus Asset Management Fund Limited (Taurus), DB apstiprināja Taurus intereses aizstāvošais advokāts Viktors Tihonovs. Nevar izslēgt, ka šī ir tikai pirmā prasība pret Prudentia Advisers, kas pašlaik sniedz stratēģiski svarīgas konsultācijas gan nacionālai aviokompānijai airBaltic, gan a/s Liepājas metalurgs.

Pieteikumu nekomentē

Bahamās reģistrētā kompānija Taurus kļuva par BAS 50% īpašnieci 2010. gada 16. decembrī, savukārt BAS piederēja 47,2% nacionālās aviokompānijas airBaltic akciju. Taurus uzskata, ka airBaltic 2011. gada likviditātes problēmu risināšanai valsts pieaicinātais konsultants Prudentia Advisers 2011. gada rudenī no BAS prettiesiski ir izmānījis 14 milj. Ls aizdevumu airBaltic, turklāt paralēli kopā ar otru airBaltic lielāko akcionāru Satiksmes ministriju ir plānojis BAS piederošo 47,2% airBaltic akciju pārņemšanas shēmu.

A/s IBS Prudentia (kas ir arī SIA Prudentia Advisers līdzīpašnieks) padomes priekšsēdētāja vietnieks Ģirts Rungainis par šādu prasību uzzināja no DB, tāpēc uzskata, ka nav iespējams komentēt to, par ko viņš neko nezinot. «Neesam redzējuši un neko nezinām, tāpēc kādu hipotētisku iespēju grūti (pat neiespējami) komentēt,» tā uz lūgumu komentēt prasības pieteikumu tiesā atbild Ģ. Rungainis. Viņš gan steidz piebilst, ka demokrātiskā valstī jebkuram ir tiesības vērsties tiesā. «Esam iesaistīti konsultāciju sniegšanā procesos, kuri raksturīgi ar strīdiem un tiesvedību daudzumu un dažādu uzņēmumu, kuri ir saistīti ar bijušo airBaltic līdzīpašnieku, taktiku ģenerēt tiesvedības, kuras mestu šaubas un radītu aizdomas, taču panākumu šādās tiesvedībās nav,» situāciju skaidro Ģ. Rungainis. Tomēr fakti liecina, ka vēl pirms pāris nedēļām Rīgas apgabaltiesa piemēroja pagaidu noregulējumu, apķīlājot valsts pārņemtos un BAS piederējušos 47,2% airBaltic akciju.

Interesanti, ka pēc SIA Lursoft datubāzē esošajiem ierakstiem pašlaik 46% Prudentia Advisers kapitāldaļu pieder uzņēmuma šī valdes locekļiem – K. Krastiņam, 46% – R. Martinsonam, kā arī 8% – a/s IBS Prudentia, bet vēl līdz šā gada 12. jūnijam IBS Prudentia piederēja 100% Prudentia Advisers kapitāldaļu.

Prudentia Advisers valsts vārdā (valstij tobrīd piederēja airBaltic 52% akciju) runāja ar otru airBaltic līdzīpašnieku BAS, tā kapitāldaļu turētājiem un finansētājiem. Rezultātā airBaltic akcionāri – valsts un BAS – 2011. gada rudenī airBaltic aizdeva attiecīgi 16 milj. Ls un 14 milj. Ls.

Atzinuma cena

Kāds būs tiesas lēmums un cik ilgi turpināsies tiesvedība, šobrīd nav iespējams prognozēt. Strīda sakne ir 2011.gada 3. oktobrī airBaltic īpašnieku un finansētāju (Latvijas krājbanka, Snoras banka, Investbank, KD Jet un Transatlantic Holdings S.A) parakstītā vienošanās. Šīs vienošanās parakstītāji savā starpā nemaz neesot tikušies, šo vienošanos apsprieduši un nav pārbaudījuši pārējo vienošanās dalībnieku pilnvaras, jo šīs sarunas notikušas tikai ar Prudentia Advisers pārstāvjiem, kuri arī esot faktiski noslēgtās vienošanās autori, norāda Taurus. Turklāt bijis paredzēts palielināt airBaltic pamatkapitālu, pārjaunot esošos aizdevumus ar to izsniedzējiem, pagarināt parādu atdošanas termiņus. Tas viss bijis jāveic līdz 2011. gada 14. oktobrim, un Prudentia Advisers bija jāsniedz savs pozitīvais atzinums, kurš bijis kā priekšnosacījums tālākām darbībām.

Taurus noslēdza aizdevuma līgumu ar BAS par 14 milj. Ls, kas saskaņā ar vienošanos tika aizdoti airBaltic. Tādējādi uzņēmums piekrita ieguldīt naudu sev netieši piederošā uzņēmumā, kurš atradās valsts kontrolē, pat neraugoties uz to, ka jau pirms tam bija iemaksājis 5 milj. Ls lielu avansu airBaltic pamatkapitāla palielināšanai.

Tomēr tālākie notikumi Taurus liekot secināt, ka BAS aizdevumu nevar un arī nevarēs atdot. Proti, BAS bija pienākums aizdevumu jau ar procentiem atmaksāt līdz 2012. gada 2. novembrim, taču tas nav noticis, turklāt pret BAS jau ir bijuši vairāki mēģinājumi pieprasīt tās maksātnespēju. DB jau rakstīja, ka BAS kapitāldaļu turētājs šobrīd ir SIA Atlantijas biroji – maksātnespējīgās a/s Latvijas krājbanka meita, kurai neesot pat iespējas iegūt naudu parāda samaksāšanai. Tāpēc Taurus ir radušies zaudējumi airBaltic aizdoto 14 milj. Ls apmērā.

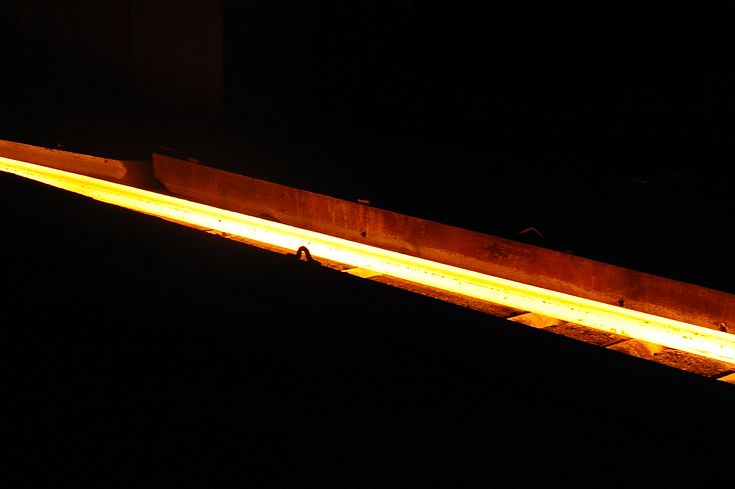

Investbank un Lietuvas Snoras banka ir cēlušas prasību tiesā par 2011. gada 3. oktobrī noslēgtās vienošanās atzīšanu par spēkā neesošu, jo to parakstījušām personām neesot bijis pilnvaru pretēji tam, kā 2011. gada 18. oktobra atzinumā secinājis Prudentia Advisers. Vēl vairāk – konsultants esot sniedzis pozitīvu atzinumu, kaut arī, kā izrādās, pārjaunojuma līgumi neesot bijuši noslēgti. Tāpēc šī vienošanās bija jāuzskata par izbeigtu, jo viens no svarīgākajiem priekšnosacījumiem neesot izpildījies un Taurus nav bijis jāizsniedz aizdevums 14 milj. Ls apmērā. Tādējādi, pēc Taurus uzskata, tikusi pieļauta ļaunprātība. Kompānija pat uzskata, ka Prudentia Advisers un Satiksmes ministrijas realizētais scenārijs neesot bijis nejaušs, bet iepriekš plānots, iespējams, pat pirms 2011. gada 3. oktobra vienošanās, jo jau tad Prudentia Advisers slepus izvērtējis BAS piederošo airBaltic akciju pārņemšanu. To pierādot gan Prudentia Advisers līgums (14.11. 2011.) ar airBaltic, gan Satiksmes ministrijas un Prudentia Advisers vienošanās samaksas noteikumi. Tomēr satiksmes ministrs Anrijs Matīss DB apšauba, ka airBaltic akciju pārņemšana bijusi Prudentia Advisers ideja: «Manuprāt, nē! Tāda opcija tika izteikta no Krājbankas puses, un, protams, tā tika rūpīgi analizēta, skatoties, vai nav juridisku risku. Nevaru pateikt precīzi, taču nedomāju, ka tā bija Prudentia.» Prudentia Advisers valdes priekšsēdētājs Kārlis Krastiņš 02.10.2013. intervijā DB norādīja, ka sniegt konsultācijas airBaltic sakarā Prudentiu 2011. gada vasarā uzrunājis toreizējais satiksmes ministrs Uldis Augulis. Jautāts par Prudentia atbildību, K. Krastiņš noteica: «Ja izrādīsies, ka mēs klientam esam tīši, krāpnieciski, neprofesionāli snieguši apzināti kļūdainu informāciju, uz kuras pamata klients ir pieņēmis nepareizus lēmumus un cietis zaudējumus, mūs var aicināt uz tiesu.»

Nauda no aizdevuma

Taurus pieteikums tiesā balstīts uz Satiksmes ministrijas un Prudentia Advisers līgumiem, no kuriem izrietot, ka Prudentia Advisers saņēmis 250 000 Ls par to, ka BAS sev piederošajai airBaltic piešķīra aizdevumu, turklāt minēto ceturtdaļmiljonu Prudentia Advisers esot saņēmis tieši no šīs akcionāra aizdotās naudas. Tādēļ Taurus no Prudentia Advisers lūdz tiesai piedzīt šo saņemto atlīdzību, norādot, ka konsultāciju sabiedrība ir atbildīga arī par 14 milj. Ls likteni.Lai arī Ģ. Rungainis atsakās komentēt un pat vērtēt iesniegto prasību, jo par tādu neko nezina, tomēr viņš nenoliedz, ka, strādājot sava veida «kara» apstākļos, ir jābūt gataviem uz dažādiem pavērsieniem. Arī uz DB jautājumu, vai ir tikuši veikti drošības pasākumi un, piemēram, uzņēmuma darbība un arī atbildība ir apdrošināta, Ģ. Rungainis tieši neatbild, tikai norāda, ka hipotētiskas iespējas nekomentē.