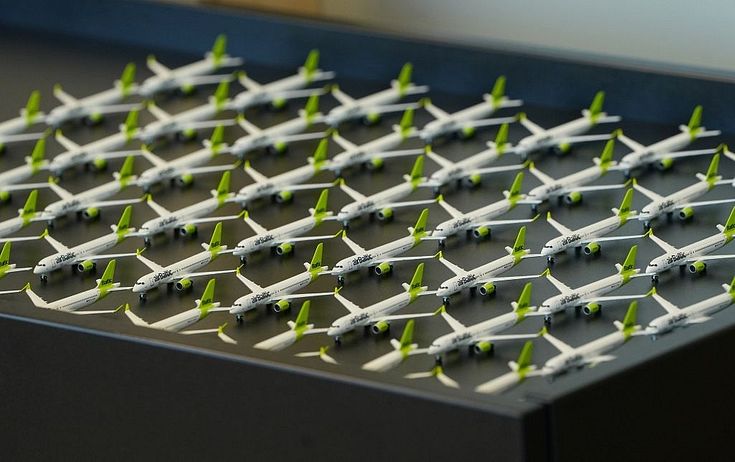

Ja Satiksmes ministrijas (SM) neizlēmības dēļ nacionālajai lidsabiedrībai airBaltic netiks piesaistīts investors, tad uzņēmums zaudēs vairākus miljonus eiro vērtos avansa maksājumus par Bombardier lidmašīnām, kā arī izdevīgi noslēgto līgumu ar šo ražotāju, sacīja finanšu konsultanta Prudentia valdes priekšsēdis Kārlis Krastiņš.

Viņš skaidro, ka nepieciešamie ieguldījumi - 130 miljonu eiro apmērā - vienā dienā ne valstij, ne investoram nav jāmaksā. Tomēr esot jāsaprot, ka, lai finansētu darījumu ar lidmašīnu ražotāju Bombardier un realizētu uzņēmuma biznesa plānu, airBaltic ir svarīgi sasniegt pozitīvu pašu kapitālu.

Saskaņā ar 2014.gada biznesa pārskatu kompānijai ir 170 miljonu eiro negatīvs pašu kapitāls. Šogad gan esot notikuši būtiski un pozitīvi procesi. Valsts pēc tiesas aizlieguma noņemšanas kompānijā ir kapitalizējusi 83 miljonus eiro. airBaltic esot arī tuvu tam, lai noslēgtu izlīgumu ar Rīgas lidostu. Tas došot pozitīvus rezultātus, turklāt kompānija, visticamāk, beigs gadu ar peļņu. Pašu kapitāls tad uzlabosies, bet aizvien būšot negatīvs. Tādejādi, veicot ieguldījumus jaunā emisijā 130 miljonu eiro apmērā, airBaltic būšot ar pienācīgi lielu pašu kapitālu, un tad sarunās ar bankām un lidmašīnu ražotāju Bombardier varētu nofinansēt kontraktu ar daudz izdevīgākiem nosacījumiem, skaidro Krastiņš.

Līdz šim darbības realizētas nevis haotiski, bet saskaņā ar vasarā apstiprināto airBaltic stratēģisko plānu - avansa maksājumi par jaunajām lidmašīnām ir veikti no tekošās naudas plūsmas, paredzot, ka ieguldījums kapitālā tiks veikts. «Ja diemžēl Satiksmes ministrijas neizlēmības dēļ šo jautājumu nerisinās, nevirzīs izskatīšanai valdībā un netiks veikts kapitāla palielinājums, kā arī investors netiks akceptēts, tad [airBaltic valdes priekšsēdētājam] Martinam Gausam būs liela problēma turpināt veikt avansa maksājumus, un ir liels risks, ka šis kontrakts tiks pazaudēts,» skaidro Krastiņš. Pazaudēta tikšot arī nauda, kas samaksāta avansā, un «tie ir ļoti daudzi miljoni».

Kā uzsver Krastiņš, kopējais kontrakts esot par ievērojamām summām - pēc fiksētām cenām tas ir vairāk nekā viens miljards eiro. Darījuma reālās cenas ievērojami atšķiroties, jo airBaltic esot ievērojami izdevīgāks kontrakts, ko esot apliecinājuši arī starptautiskie eksperti. Šādos darījumos aviokompānijas 20%-30% no lidmašīnu kopējās cenas samaksā ar savu naudu jeb kapitālu un 70% ņem bankā kredītu, kam kā ķīla kalpo lidmašīnas. Šo 20-30% daļā, ko daļēji airBaltic avansā samaksājis, nepieciešami minētie 130 miljoni eiro. Ja tos izdotos piesaistīt, tad varētu saņemt bankā līdzfinansējumu. Tam ir būtisks arī pašu kapitāls, jo kompānijai ar negatīvu pašu kapitālu esot apgrūtināta saimnieciskā darbība.

«Pareizais valstiskais lēmums manā uztverē ir tāds, ka valsts nolemj par minētās summas - 80 miljonu eiro - ieguldīšanu, taču to var asignēt pa daļām. Vienā dienā tas nav vajadzīgs. Pēc komerclikuma tiek izsludināta parakstīšanās uz jaunām akcijām, un tad ir noteikts laiks, kurā šīs akcijas akcionāri apmaksā. Pēc likuma tas nevar būt ilgāk kā gads,» skaidro Krastiņš.

Komentējot Matīsa šaubas par investoru, Krastiņš norādīja, ka Likums par aviāciju nosaka stingras prasības investoram. «Matīsa kungs pareizi teica, ka viss tiks pārbaudīts līdz pēdējai vīlītei. Nosacījumi, ko investors piedāvājis, manuprāt, ir airBaltic un Latvijas valstij izdevīgi. Prudentia rīcībā nav negatīvas informācijas, kas liktu par investoru šaubīties, ka tas būtu neprofesionāls vai neatbilstošs,» sacīja Krastiņš.

Viņš uzsver, ka runa ir par mazākuma paketi. Valsts kontroli nezaudētu un saglabātu savas stingrās pozīcijas. «Nav runa par to, ka tagad tiktu pārdota kontrole. Tas būtu mazākuma akciju turētājs, kas tic airBaltic biznesa plānam. Tas ir lielākais ieguvums,» sacīja Prudentia vadītājs.

Viņam esot sajūta, ka SM neizprot situācijas nopietnību. Ministrijas pārstāvji esot informēti par situāciju, esot bijušas vairākas sēdes un debates gan airBaltic padomē un valdē, gan SM. «Situācija ir tiešām aktuāla un svarīga, un jautājums ir steidzami jāvirza izskatīšanai Ministru kabinetā. Te nav stāsts par Prudentia vai citu cilvēku vēlmi vai nevēlmi. Latvijas aviācijai tas ir svarīgs lēmums, lai piesaistītu investoru un arī valsts finansējumu,» uzskata Prudentia pārstāvis.

Kā ziņots, Latvijas nacionālajai lidsabiedrībai airBaltic ir izdevies piesaistīt finanšu investoru no Vācijas, kas ir gatavs investēt lidsabiedrībā aptuveni 50 miljonus eiro. Patlaban ir parakstīts nodomu protokols. Investora vārdu vēl nevarot atklāt konfidencialitātes noteikumu dēļ. Tas esot «solīds Eiropas investors», kurš redzot airBaltic konkurētspēju. Darījuma sagatavošanā iesaistīts respektabls juridisks birojs un auditorfirma, kā arī kāda Latvijas banka. Kopumā plānots kompānijas kapitālā ieguldīt 120-130 miljonus eiro - gan no valsts kā akcionāra, gan no investora puses. Valsts varētu ieguldīt ap 80 miljoniem eiro.

Satiksmes ministrs Anrijs Matīss (V) savukārt medijiem skaidroja, ka potenciālais Latvijas nacionālās lidsabiedrības airBaltic finanšu investors tiek pārbaudīts, un nekādu lēmumu vēl nav. Matīss arī minēja, ka ir pāragri runāt par valsts iespējamiem papildu ieguldījumiem kompānijā. «Valsts airBaltic jau ir ieguldījusi 100 miljonus eiro. Jautājums - cik gatavs ir ieguldīt investors un kāda ir tālākā stratēģija,» sacīja ministrs.

Investora pārbaude turpinās, uzsvēra ministrs, piebilstot, ka ir arī daži fakti, kas varbūt nav tik glaimojoši konkrētajam uzņēmumam.

Kā ziņots, SM jau 2012.gadā laikraksta Financial Times Eiropas un Lielbritānijas izdevumos publicēja sludinājumu, piedāvājot potenciālajiem investoriem izteikt piedāvājumus par airBaltic akciju iegādi. Latvijas valdība investoriem piedāvā iegādāties aviokompānijā airBaltic līdz 50% mīnus vienu akciju. Savukārt Prudentia jau no 2010.gada sniedz konsultācijas valstij airBaltic jautājumos, arī par investora piesaisti.

Satiksmes ministrs iepriekš informēja, ka airBaltic investora meklējumos notiek sarunas ar diviem avionozares uzņēmumiem, kā arī tiek vērtētas iespējas uzņēmumā iesaistīties visām trim Baltijas valstīm. Matīss jūlija beigās airBaltic investoru meklējumus raksturoja kā aktīvus, kas pašlaik nonākuši reālu pārrunu fāzē. Pēc ministra vārdiem, aviokompānijas attīstībai esot «divi, varētu teikt, trīs» scenāriji. Pirmie divi scenāriji ir saistīti ar privātu investoru piesaisti airBaltic, bet trešais variants saistās ar jau izskanējušo iespēju, ka Latvijas aviokompānijā varētu iesaistīties arī pārējās divas Baltijas valstis.

Ministrs atlikušo divu privāto iespējamo investoru vārdus nenosauca, bet raksturoja, ka abi ir aviācijas nozares uzņēmumi, viens no tiem esot tepat no Eiropas, bet otrs esot tālāks. Tieši sarunas ar aviokompānijām esot pavirzījušās tālāk nekā sarunas ar Baltijas valstīm par kopīgu saimniekošanu airBaltic, stāstīja Matīss un uzsvēra, ka abi sarunu virzieni neizslēdz viens otru, proti, ka varētu tikt gan piesaistīts privātais investors, gan arī Baltijas valstis varētu kopīgi piedalīties uzņēmumā, kontrolējot 50% plus vienu balsi.

Kā ziņots, kopš 2008.gada airBaltic bija finansiālas grūtības, kā rezultātā 2010. un 2011.gadā uzņēmums cieta būtiskus zaudējumus, tam bija negatīvs pašu kapitāls un tika veikti vairāki valsts atbalsta pasākumi. Eiropas Komisija (EK) 2012.gada novembrī sāka padziļinātu izmeklēšanu, lai novērtētu dažādo pasākumu atbilstību Eiropas Savienības noteikumiem par valsts atbalstu. EK pērn konstatēja, ka airBaltic pārstrukturēšanas plāns ļaus uzņēmumam kļūt dzīvotspējīgam ilgtermiņā, neradot nepamatotus konkurences traucējumus vienotajā tirgū.

2011.gada nogalē pēc AS Latvijas Krājbanka darbības apturēšanas Latvijas valsts no bankas pilnvarnieka par akciju nominālvērtību 224 000 latu iegādājās 47,2% airBaltic akciju, kuras bija ieķīlājis aviokompānijas privātais akcionārs BAS. Latvijas valsts savu rīcību skaidroja ar lidsabiedrības privāto akcionāru neizpildītajām saistībām. BAS īpašnieki bija kādreizējais airBaltic vadītājs Bertolts Fliks un Taurus Asset Management Fund Limited. Līdz ar to patlaban Latvijas valstij pieder 99,8% akciju.