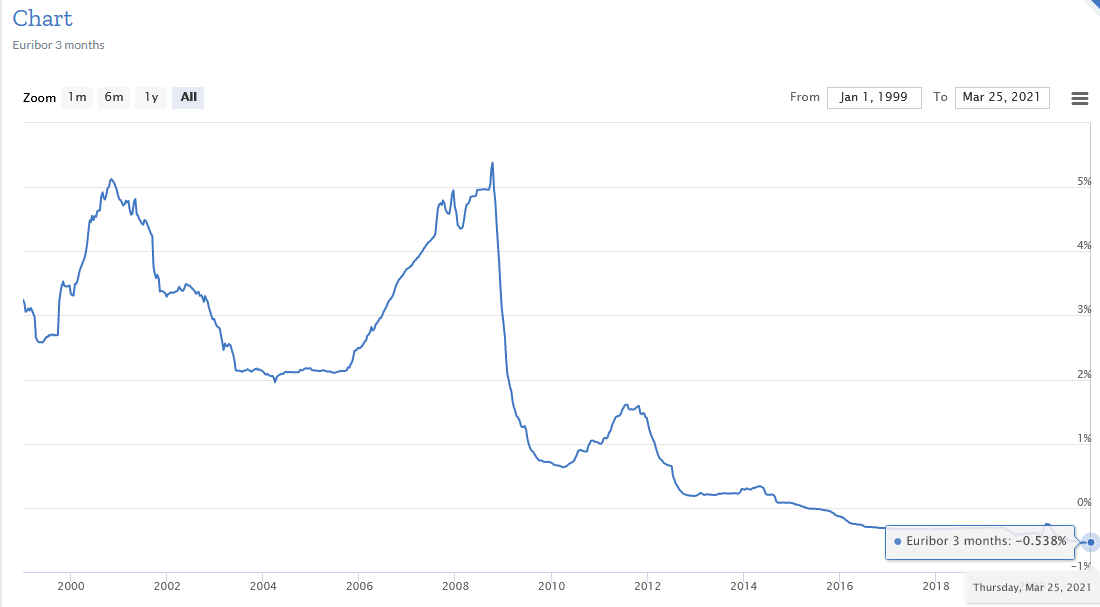

Dānijas banka Jyske Bank paziņojusi, ka saviem klientiem piedāvās hipotekāro aizdevumu ar negatīvu procentu likmi, raksta MarketWatch.

Banka piedāvā 10 gadu fiksēto kredītu likmi mīnus 0,5% apmērā. Tādējādi klientam būs jāatmaksā mazāka summa, nekā viņš sākotnēji aizņēmies, protams, visi komisijas maksājumi, kas saistīti ar kredīta izsniegšanu, jāveic.

Par līdzīgu piedāvājumu Dānijā paziņojusi arī Somijas banka Nordea Bank, kas klientiem piedāvā 20 gadu fiksētu 0% likmi, un banka gatavojoties piedāvāt mājokļu kredītus uz 30 gadiem ar negatīvu likmi.

Patlaban Dānijā vidējā fiksētā hipotekāro kredītu likme uz 30 gadiem ir vien 0,5%.

«Luminor» ekonomists Pēteris Strautiņš norādīja, ka nav pazīmju, ka Latvijā tuvākā laikā varētu rasties līdzīga situācija. Arī tad, ja monetārā politika saglabājas tāda, kāda tā ir pašreiz vai kļūst vēl stimulējošāka, citiem vārdiem, ECB noteiktās likmes paliek pašreizējā līmenī vai vēl pazeminās, līdz tam varētu paiet vēl ilgs laiks.

Viņaprāt, šī brīža situācijai Dānijā varētu būt divi galvenie iemesli: Dānija ir valsts ar ļoti augstu finansiālās labklājības līmeni, līdz ar to arī banku rīcībā esošais aizdošanai pieejamais resursu apjoms ir lielāks. Vienlaikus starp šīs naudas īpašniekiem pieaug konkurence par iespēju to kaut kur izvietot. Bankas ir tikai starpnieki finanšu pasaulē, lai tās aizdotu ar negatīvām likmēm, ir jābūt kādam, kurš ir gatavs naudu noguldīt ar vēl negatīvākām likmēm, komentēja P.Strautiņš.

Otrs iemesls: Latvija ir diezgan stabila ekonomika uz pasaules kopējā fona ar zemu kopējo riska līmeni, taču Dānijā riski ir vēl zemāki. Valsts ekonomikas diversifikācija, ienākumu līmenis ietekmē mājsaimniecību un uzņēmumu kredītspēju. Jo zemāks risks bankām un citiem kreditētājiem, jo zemāka var būt pievienotā likme. Dānijā viens hipotekārais kredīts noteikti ir daudz lielāks, jo īpašumi ir ļoti dārgi, līdz ar to var būt zemākas arī administratīvās izmaksas uz katru izsniegto eiro jeb kronu.

«Pie mums nekustamo īpašumu tirgus ir aktīvs un vairākus gadus pēc kārtas ir novērojams labs pieprasījums pēc hipotekārajiem kredītiem. Jāņem vērā arī, ka hipotekārā aizdevuma procentu likmi Latvijā veido divas daļas – mainīgā un fiksētā. Noslēdzot līgumu tiek noteikts periods, cik bieži tās tiek pārskatītas. Procentus lielā mērā nosaka vairāki faktori, piemēram, aizdevuma ilgums, aizņēmēja riska pakāpe, nodrošinājuma vērtība un citi. Latvijā esošajām bankām nav pieeja tik zema resursu cena. Kā arī jāņem vērā, ka viens no Dānijas komercbanku mērķiem ir veicināt mājokļu cenu pieaugumu un veicināt ienākumus caur dažādām komisijām,» komentēja P.Strautiņš.

Ekonomists klientiem izvērtējot kredīta nosacījumus iesaka īpaši salīdzināt gada procentu likmi, kas sevī ietver visus izdevumus, tai skaitā, administratīvos izdevumus un komisijas maksas. Viņaprāt, šis rādītājs sniegs visaptverošāko ieskatu tajā, ar kādām izmaksām kopumā būs jārēķinās.

Savukārt «Swedbank» pārstāvis Jānis Krops norādīja, ka jāņem vērā, ka Dānijā ir ļoti specifiska hipotekāro kredītu sistēma, kur bankas darbojas līdzīgi brokeriem – iesaistās obligāciju tirdzniecībā klientu vārdā un patur administrēšanas izmaksas par kredītu apkalpošanu.

«Tāpēc bankas bieži vien pašas iegūst finansējumu no obligācijām, kurām ir negatīvas procentlikmes, līdz ar to, tās ir spējīgas šo finansējumu piedāvāt tālāk arī saviem klientiem ar tādu pašu - negatīvu likmi. Tomēr svarīgi paturēt prātā, ka ilgstoši šādas likmes nav iespējamas un visticamāk finansējuma līgumos ir iekļauts punkts par likmju pārskatīšanu kādā noteiktā termiņā (iespējams pēc 5 gadiem). Šobrīd pilnīgi droši var teikt, ka šis Dānijas banku paziņojums ir bijis efektīvs mediju uzmanības pievēršanas veids, jo aizdevums ar negatīvu procentlikmi līdz šim tika uzskatīts par teorētisku iespējamību, nekā reālu obligāciju darījumu sastāvdaļu,» komentēja J.Krops.