Pandēmijas apstākļos Eiropā turpinājušies zemo procentlikmju laiki, ko pamatā noteikusi reģiona centrālās bankas politika. Turklāt dažās vecajās Eiropas valstīs ir arvien vairāk tādi gadījumi, kad komercbankas naudu saviem klientiem, aizdevumu likmei esot negatīvai, pat pārskaita.

Piemēram, The Wall Street Journal (WSJ) izceļ kādu gadījumu Portugālē, kur aizņēmējam ir gluži vai šāds sapņu hipotekārais kredīts. Tiek norādīts, ka konkrētais ņemtais kredīts Banco finanšu iestādē esot aptuveni 320 tūkstošu eiro apmērā, kur tam piemērotā procentlikme svārstoties, lai gan šobrīd tā esot negatīva pie -0,25% atzīmes. Rezultātā, piemēram, šomēnes esot sanācis tā , ka Banco kredīta ņēmējam, norēķinoties par procentiem, uz kontu pārskaitījusi aptuveni 40 eiro. Pats hipotekārā kredīta ņēmējs, protams, turpina maksāt aizdevuma pamatsummu.

“Kad es 2008. gadā ņēmu šo aizdevumu, es nekad nespēju iedomāties, ka būs šāds scenārijs. To tā nedomāja arī banka,” teic minēta kredīta ņēmēja – biznesa konsultante no Lisabonas Paula Kristīna Santosa. Lielie ekonomiskie izaicinājumi nozīmējuši, ka Eiropas Centrālajai bankai (ECB) jāīsteno ļoti sildoša - pat eksperimentāla monetārā politika, lai nepieļautu tautsaimniecības ieslīdēšanu grāvī. Tas nozīmējis gan kvantitatīvo mīkstināšanu (likviditātes drukāšanu), gan procentu likmju dzīšanu arvien zemāk.

Piemēram, eiro refinansēšanas likme šobrīd atrodas pie apaļas nulles, bet depozītu likme komercbankām ir negatīva un atrodas pie -0,5%.Visa rezultātā, piemēram, Lisabonas patērētāju tiesību grupa Deco rēķina, ka Portugālē šādu hipotekāro kredītu skaits ar negatīvu likmi 2019. gadā bija sasniedzis 30 tūkstošus. Savukārt šogad šis skaits esot vairāk nekā dubultojies un pārsniedzis 60 tūkstošu atzīmi.

Pievienotā likme mazāka par starpbanku likmes mīnusiem

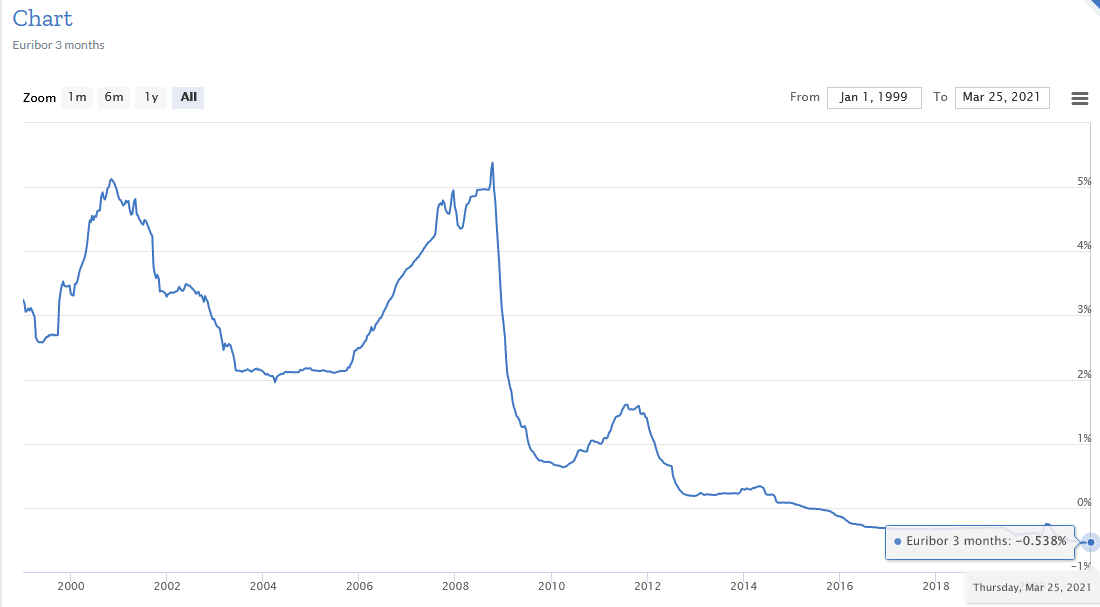

Faktiski visās Eiropas valstīs aizdevu likmes mēdz “slīdēt”, un tās ir atkarīgas gan no bankas pievienotās likmes, gan no starpbanku likmes Euribor vērtības izmaiņām. Piemēram, šajā konkrētajā gadījumā P. K. Santosa atklāj, ka tās bankas pievienotā likme ir 0,29%. Tai savukārt klāt tiek pieskaitīta trīs mēnešu Euribor likme, kas 2008. gadā atradusies 5% atzīmes tuvumā. Lieta tāda, ka šobrīd trīs mēnešu Euribor likme ir negatīva un atrodas pie -0,54% atzīmes. Santosas gadījumā sanāk, ka bankas pievienotā likme ir mazāka nekā Euribor negatīvās likmes ietekme – attiecīgi vienkārša matemātika diktē, ka arī visa kopējā aizdevumam likme ir negatīva. Portugāles valdības kontrolētā finanšu iestāde Caixa Geral de Depositos atklāj, ka aptuveni 12% no tās hipotekārajiem aizdevumiem šobrīd esot ar negatīvu likmi.

Pagājušogad šādu gadījumu skaits esot audzis uz pusi. Savukārt Banco klāstījusi, ka tā līdz šim saviem klientiem par privilēģiju tiem aizdot procentos samaksājusi aptuveni miljonu eiro. WSJ raksta, ka līdzīga aina sākusi pavērties arī Spānijā. Tiesa gan, tur tās valdība ar likumu noteikusi, ka aizdevumu likmes var sarukt vien līdz nullei, bet ne tālāk. “Šādā gadījumā klients nemaksās procentu maksājumus. Tiesa gan, nekādā gadījumā arī banka nemaksās tos aizņēmējam,” klāsta Spānijas aizdevējs Banco Bilbao Vizcaya Argentaria. Šajā ziņā, nosakot attiecīgu likumus, jau minētā Portugāle gājusi citu ceļu.

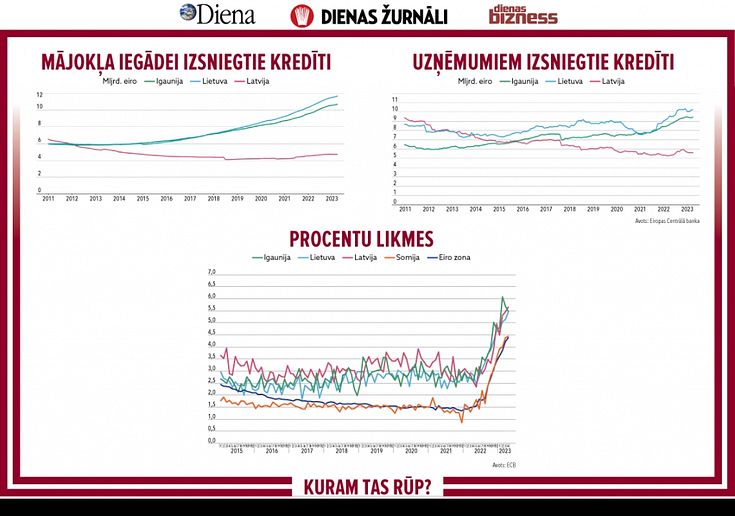

Arī Latvijas gadījumā, šķiet, par šādu situāciju, kad bankas par kredītiem pārskaita procentu maksājumus, aizdevumu ņēmēji var vien sapņot. Mūsu aizņemšanās noteikumi ir citādāki nekā vecajās Eiropas valstīs. Visupirms, mūsu gadījumā banku pievienotās likmes mēdz būt būtiski augstākas. Arī Latvijas likumi ierobežo aizdevumu likmju slīdēšanu zem nulles. Turklāt jaunie līgumi ar bankām pamatā paredz, ka negatīvo starpbanku likmju ietekme (piemēram, negatīvās trīs vai sešu mēnešu Euribor likmes, kas vēl pirms 10 gadiem nebija iedomājams fenomens) apstājas pie nulles. Kopumā gan tas nav nekas unikāls, jo bankas līdz ar situācijas izmaiņām arī daudzviet citur mēģina aizsargāt savu peļņu.

Arī negatīvie depozīti

Jānorāda, ka nosakot ļoti zemas vai pat negatīvas likmes, centrālās bankas cer, ka komercbankas būs spiestas doties ienesīguma meklējumos un sāks aktīvāk izsniegt kredītus. Tāpat ļoti zemām procentu likmēm vajadzētu nozīmēt lētāka finansējuma pieejamību un to, ka vieglāk elpot ir arī daudziem iepriekšējiem aizdevumu ņēmējiem. Vēlams blakusefekts negatīvām likmēm mēdz būt arī lētāka vietējā valūta. Tāpat šāda situācija bijusi viens no akciju tirgus izaugsmes balstiem – uz zemo likmju fona nauda, cerot uz pievilcīgāku atdevi, plūdusi to virzienā.

Šādos laikos gan risks ir, ka sarūk banku peļņa, ko tradicionāli veido noguldījumu un aizņēmumu likmju starpība. Viens variants, protams, ir sākt par noguldījumiem vai naudu kontā piemērot negatīvas likmes arī klientiem, kas attiecīgi pēdējā laikā arī bieži vien tiek darīts. Arī tas var būt papildu apstāklis, kas biznesiem un mājsaimniecībām liet tērēt, ja tie negrib vērot to, kā to nauda kontā palēnām dilst.

Katrā ziņā visai strauji gaist agrākas banku “tabu” par naudas iekasēšanu no depozītiem vai skaidras naudas kontā. Saprotams, ka negatīvu likmju laikos komercbankas joprojām daļā gadījumu vēl baidās šīs izmaksas pārvelt uz klientiem, jo tad tie vienkārši labāk izvēlēsies naudu turēt zeķē (vai seifos). Milzīga skaidras naudas izņemšana no bankām, piemēram, to pašu negatīvo likmju iespaidā, arī nozīmētu, ka pasliktinātos to spēja izsniegt kredītus. Arī tas būtu pretrunā ar centrālo banku monetārās politikas pašreizējo jēgu. Daudzviet gan skaidras naudas izņemšana lielos apmēros sāk būt visai apgrūtināta un saistīties ar papildu izmaksām. Katrā ziņā, ja atņem šādu alternatīvu un skaidra nauda tiek izskausta, tad nekur nav teikts, ka līdzekļiem kontā netiek piemērota tāda negatīva likme, kādu vien vajag.

Piemēram, Vācijas lielās bankas Deutsche Bank un Commerzbank kopš pagājušā gada to jaunajiem klientiem, kas šajās finanšu iestādes grib turēt lielas summas, piemēro 0,5% lielu gada likmi šai naudai. Tas ir visai daudz. Bankas norāda, ka tām ir grūti absorbēt ECB negatīvo likmju politiku – jo vairāk depozītus tās piesaista, jo vairāk naudu tām ir jānopako ECB pie jau minētās -0,5% likmes. WSJ piebilst, ka tādējādi pat vērojama tāda ļoti netipiska situācija, kad bankas cenšas izvairīties no depozītu piesaistīšanas.

Zināma loma šajā esot arī pandēmijai, kas pamatā nozīmējusi, ka Rietumvalstu iedzīvotāju uzkrājumi, esot ierobežotām iespējām tērēt, bet ieņēmumiem uz valdību stimulu fona bieži nemainoties, šāvušies debesīs. Rezultātā popularitāti gūstot, piemēram, platformas, kas ļauj patērētājiem Eiropā salīdzināt depozītu likmes un pāriet pie bankām, kas no klientiem par to depozītiem neiekasē pārlieku lielas summas vai pat maksā nelielus procentus. Jānorāda, ka vācieši ir lieli krājēji. Par aptuveni trešo daļu no visiem mājsaimniecību depozītiem eirozonā atbildīga tieši Vācija. Pagājušogad šīs valsts depozītu apjoms pieauga par 6% līdz 2,55 triljoniem eiro. Savukārt 10 gadu laikā tas ir palēcies par 60%.