Finanšu grūtībās nonākušās a/s Liepājas metalurga tiesiskās aizsardzības procesa (TAP) administratoram Haraldam Velmeram ļaujot izpārdodot uzņēmuma aktīvus, tikai pietuvinās nelabvēlīgākais scenārijs - uzņēmuma maksātnespēja, uzskata uzņēmuma akcionāra Kirova Lipmana pilnvarotais pārstāvis Mārtiņš Krieķis.

«Ir neizprotami, ka TAP plāna realizācijai ir izvirzīts administrators, kurš tieši vēlas, lai nevis tiktu novērsta valstiski svarīga uzņēmuma maksātnespēja un atjaunota tā darbība, kā arī darbavietas, bet gan - lai notiktu ļaunākais variants, jo tas esot personīgi izdevīgi,» norāda M. Krieķis.

Viņš uzskata, ka pirmās pazīmes par Velmera personīga izdevīguma izvirzīšanu kā prioritāti TAP procesā ir Liepājas metalurgam piederošā uzņēmuma Sātiņi Energo LM pārdotās kapitāla daļas.

«Runa taču ir par vairākiem simtiem darba vietu atjaunošanu un miljoniem latu iemaksu valsts budžetā, ja izdotos atjaunot Liepājas metalurga darbību, tomēr, lai tas notiktu, esošajiem akcionāriem Sergejam Zaharjinam un Iļjam Segalam, kā arī administratoram Velmeram ir jāizbeidz rīkoties savtīgi,» uzsver M. Krieķis.

Lai panāktu lielāku uzraudzību Liepājas metalurgā notiekošajam, K. Lipmana pārstāvji M. Krieķis un zvērināts advokāts Pāvels Rebenoks izvirza priekšlikumu uzņēmuma vadībai, ka turpmāk visās valdes un padomes sēdēs būtu jāpiedalās kreditoru un K. Lipmana pārstāvjiem, tādējādi nodrošinot pārvaldes procesa caurskatāmību un novēršot nesaimnieciskumu.

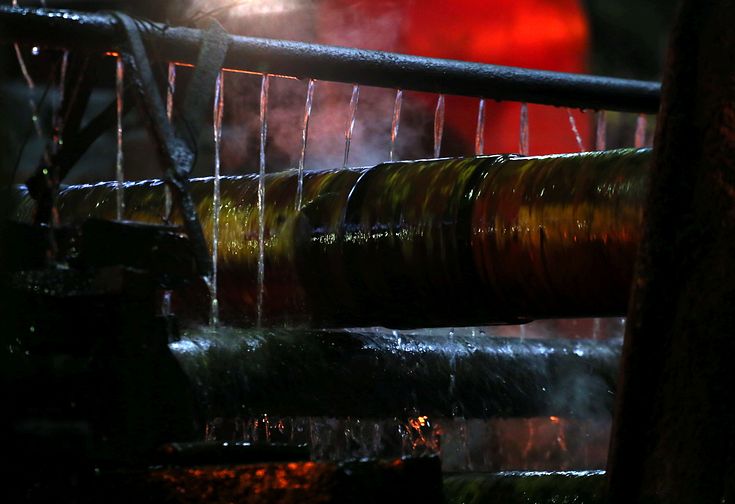

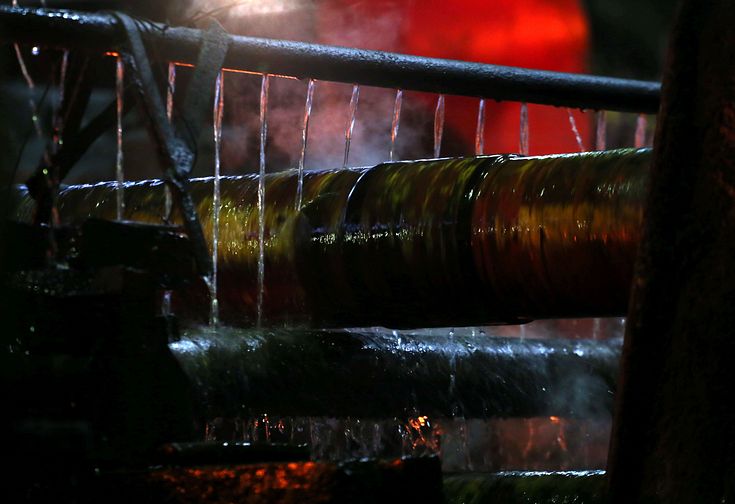

Jau ziņots, ka TAP laikā a/s Liepājas metalurgs (LM) plānojusi veikt pasākumus, kas vērsti uz ražošanas un pārdošanas apjoma pieaugumu, fokusējoties uz tirgiem, kas ir ģeogrāfiski tuvāki un ar augstākām peļņas iespējām. Tāpat TAP laikā ir plānots ieviest profesionālāku tirgus analīzi, lai uzņēmums spētu elastīgi plānot pārdošanas iespējas ar augstāku peļņas potenciālu. Savukārt, lai nodrošinātu papildu ieņēmumus TAP plāna īstenošanas laikā, LM plāno nodalīt ar tā pamatdarbību nesaistītus aktīvus un pārdot tos citām komercsabiedrībām vai fiziskām personām - šo pasākumu rezultātā LM plāno iegūt papildu naudas līdzekļus vismaz 3,765 milj. latu apmērā.

LM piederošie 50% a/s Sātiņi Energo LM akciju jau ir pārdoti līdz TAP plāna apstiprināšanai. Papildus plānots pārdot LM piederošās kapitāla daļas SIA Rūķis LM, SIA Liepājas naglas, SIA Sporta klubs Liepājas metalurgs, SIA Ledus halle Liepājas metalurgs, kā arī plānots uzņēmuma struktūrvienību Slimnīca atdalīt uz atsevišķu, LM piederošu juridisku personu un pārdot šīs juridiskās personas kapitāla daļas.

Tāpat esot plānots pārdot ar saimniecisko darbību saistītos LM piederošos 52 nekustamos īpašumus, tajā skaitā ēkas, būves, zemes gabalus un nepabeigtos celtniecības objektus. Tomēr nav plānots pārdot tos nekustamos īpašumos, kuros atrodas metalurģijas uzņēmuma ražotnes un kas ir nepieciešami sabiedrības pamatdarbības nodrošināšanai.

TAP plāna izpildes laikā arīdzan plānots veikt dažādus pasākumus LM izmaksu optimizēšanai. Tāpat vairākos posmos ir paredzēts samazināt darbinieku skaitu, veicot attiecīgu plānošanu, tomēr veicot izvērtējumu, nevis vienkārši skaitlisku darbinieku samazināšanu bez nepieciešamā izvērtējuma. Vēl ir paredzēts samazināt administrācijas izmaksas saistībā ar ražošanu un izejmateriālu iepirkšanu un optimizēt algu, transporta, komandējumu un citas izmaksas.

«Saskaņā ar TAP plānu nepieciešamā aizdevuma summa TAP plāna izpildei ir 37 milj. latu, kura jāsaņem ne vēlāk kā 2013.gada 31.decembrim,» iepriekš norādīja Velmers, paskaidrojot, ka līdz 30.septembrim ir jāsaņem pirmā daļa no aizdevuma summas desmit miljonu latu apmērā, līdz 31.oktobrim otrā daļa no aizdevuma summas 15 miljonu latu apmērā, bet līdz 31.decembrim trešā daļa - 12 miljoni latu aizdevuma summas.

LM nonācis finanšu grūtībās un pārtraucis ražošanu. Valsts kase jūlijā no valsts budžeta līdzekļiem samaksāja LM vietā visu rūpnīcas parādu Itālijas bankai UniCredit - 67 465 056 eiro jeb 47 414 711 latus. Pirms tam aprīlī Valsts kase Itālijas bankai veica LM valsts galvotā kredīta pamatsummas daļas maksājumu 6 128 456 eiro (4 307 103 latu) apmērā.

Liepājas tiesa ir pieņēmusi uzņēmuma TAP pasākumu plānu, ko ir izstrādājuši uzņēmuma speciālisti un kas ir saskaņots ar visiem nodrošinātajiem un vairāk nekā 55% nenodrošināto kreditoru, kā arī ar kreditoru kluba pieaicināto finanšu konsultantu Prudentia Advisers.