Viena no pēdējos gados straujāk augošajām kompānijām Austrumeiropā ir finanšu tehnoloģiju uzņēmums Eleving Group, kas darbojas 14 valstu tirgos trīs kontinentos un kuras galvenais birojs atrodas Rīgā.

Kā izdodas audzēt peļņas rādītājus par spīti pandēmijai un šā gada krīzei, Dienas Bizness jautāja Eleving Group valdes priekšsēdētājam Modestam Sudņum (Modestas Sudnius).

Jau pieejama informācija, ka esat viens no straujāk augošiem uzņēmumiem reģionā, esat gan Eiropas, gan citu kontinentu tirgos. Pastāstiet par Eleving Group, kas ir jūsu specializācija?

Eleving Group pirmsākumi meklējami Latvijā pirms nedaudz vairāk kā desmit gadiem, kad uzsākām lietotu automašīnu iegādes finansēšanu. Pamatideja bija palīdzēt cilvēkiem, kuriem nav iespējas saņemt kredītu bankā, kā arī veicināt tādu automašīnu iegādi, ko tradicionālās bankas nefinansē. Kā zinām, bankas labprātāk finansē jaunu automašīnu iegādi, tomēr ne visi tās var atļauties. Šo gadu laikā esam apguvuši daudzus pasaules tirgus un šobrīd pakalpojumus sniedzam ne vien Eiropā, bet arī tādās relatīvi eksotiskās valstīs kā Kenija, Uganda, Uzbekistāna u.c.

Latvija ir mūsu senākais un attīstītākais tirgus, un to pašu jau var teikt arī par visu Baltijas reģionu. Tieši Baltijā mums ir plašākais mobilitātes produktu piedāvājums, jo šeit klienti ir gatavāki ne tikai klasiskajām mobilitātes finansēšanas metodēm, bet arī inovatīvākiem risinājumiem, piemēram, auto koplietošanai un abonēšanai.

Rezultātā esam attīstījuši elektroauto koplietošanas biznesu, iesaistoties OX drive projektā, kur esam lielākais uzņēmuma akcionārs. Tāpat sekmīgi attīstām automašīnu abonēšanas biznesu, kas nes Renti plus zīmola vārdu. Tas ir interesants produkts, jo klients, veicot mēneša maksājumu, var iegūt lietošanā pilnīgi jaunu automašīnu, kurai mēneša maksā ir iekļauta apkope, remonts un apdrošināšana.

Koncepcija ir līdzīga kā filmu straumēšanas platformai Netflix – klients uz mēnesi iegādājas abonementu, noskatās visas filmas un var bez jebkādām saistībām un sankcijām šo līgumu pārtraukt. Ja klients vēlas turpināt skatīties filmas (braukt ar auto), tad nākamajā mēnesī viņam abonements automātiski pagarinās. Kopumā mēs koncentrējamies uz dažādām finansēšanas metodēm, tomēr nozīmīgākā ir transportlīdzekļu līzings. Ja Eiropā tas būs tradicionālais auto līzings, tad Kenijā un Ugandā – motociklu jeb boda-boda līzings.

Motocikli Āfrikā ir ļoti populārs pārvietošanās veids, jo šajās valstīs iegādāties un uzturēt automašīnu ir salīdzinoši dārgi, turklāt arī ceļu un satiksmes infrastruktūra ir vairāk parocīga tieši motocikliem. Abos Āfrikas tirgos vidējā mūsu finansētā motocikla vērtība ir 1000 eiro, un tos izmanto ne tikai ikdienas pārvietošanās vajadzībām, bet arī pasažieru pārvadāšanai, ēdiena un preču piegādei u.c. vajadzībām. Faktiski motocikls daudziem ir kā peļņas gūšanas instruments. Tāpat esam klātesoši arī patēriņa kreditēšanā Maķedonijā, Albānijā un Moldovā. Tomēr tā Grupai ir relatīvi neliela portfeļa daļa.

Latvija ir kompānijas pirmsākums, kas šobrīd te atrodas? Eleving Group galvenais birojs? Ko dara darbinieki Rīgā?

Mūsu kompānijai Latvija ir kā biznesa operāciju centrs ar shared service center principu, un Rīgā atrodas uzņēmuma galvenais birojs ar teju 150 darbiniekiem. Mazāks birojs mums ir arī Viļņā, kur strādā 30 darbinieki. Šie divi biroji ir Grupas smadzenes, kur notiek produktu attīstīšana, stratēģisku lēmumu pieņemšana, IT risinājumu izstrāde un ieviešana. Varētu teikt, ka šeit tiek nodrošināti dažādi biznesa pārvaldības pakalpojumi mūsu valstu darbiniekiem.

Lokālās komandas tikmēr atbild par operatīvajām biznesa darbībām, piemēram, kredītu izsniegšanu un apkalpošanu, produktu pārdošanu u.tml. Tā ir veselīga vertikālā sadarbība, kuras rezultātā Latvijas un Lietuvas biroji palīdz pārējiem Grupas darbiniekiem pieņemt pareizus un informētus lēmumus, daloties ar savu ekspertīzi, veicot apmācības un nodrošinot vienotu izpratni par biznesa standartiem. Man patīk izmantot piemēru par daudzfunkcionālu aģentūru, kas sniedz dažādus pakalpojumus. Tāds salīdzinājums atbilstu Rīgas un Viļņas birojiem. Turklāt Latvija mums ir kā laboratorija, kur varam pārbaudīt jaunās produktu koncepcijas un sistēmas un pēcāk tās ieviest citos Grupas tirgos.

Pēdējo trīs gadu notikumi kopumā ir atstājuši plašu ietekmi uz dažādām jomām. Kā noslēdzāt pandēmijas laiku, piemēram, 2021. gada rezultāti? Kādi ir pēdējo deviņu mēnešu rezultāti kompānijas darbā?

Pandēmijas gadi jāskata kopā. Pandēmija sākās 2020. gadā. Šis gads bija izaicinošs arī mūsu biznesam. Tas prasīja laiku adaptēties jaunajiem apstākļiem. Mums nācās izbeigt biznesa darbības dažos no mūsu tirgiem, kuros Covid-19 pandēmijas apstākļos bija grūti nodrošināt izaugsmi. Saprotams, ka iziešana no tirgus agrīnā stadijā rada zaudējumus, tomēr absolūtos skaitļos arī 2020. gads bija ar pozitīvu peļņas rādītāju. Visus negatīvos 2020. gada efektus un robus mēs dzēsām un aizlāpījām gadu vēlāk, kas arī bija ar peļņu. Es pat teiktu, ka esam viena no nedaudzām finanšu jomas kompānijām mūsu reģionā, kas pēdējo piecu gadu laikā ir spējusi tik strauji palielināt apgrozījumu. Tam pamatā bija ne vien pārdomāta stratēģija ar precīzu risku analīzi, bet arī aktīvais darbs investīciju piesaistē.

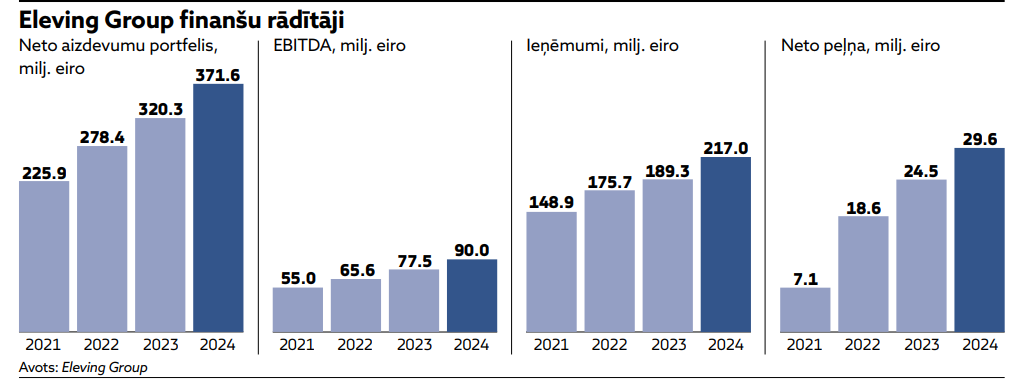

Mūsu finanšu struktūras mugurkauls ir 2021. gadā emitētās obligācijas par kopējo summu 205 miljoni eiro. No termiņa perspektīvas tas ir vidēja termiņa un ilgtermiņa kapitāls, kur 30 milj. eiro dzēšanas termiņš ir 2024. gadā, 150 milj. eiro - 2026. gadā un 25 milj. eiro - 2031. gadā. Papildus šiem finansējuma avotiem mēs intensīvi strādājam arī Mintos platformā, caur kuru ir piesaistīti aptuveni 70 milj. eiro. Šī visa ir nauda, ko mēs piesaistījām laikā, kad kapitāla tirgos bija izdevīgāki investīciju piesaistes nosacījumi. Tas atmaksājas šodien. Pavisam nesen publiskojām savus 9 mēnešu darbības rezultātus. Tie ir labāki nekā jebkad, jo esam nopelnījuši gandrīz 20 milj. eiro. Mūsu kredītportfelis ir lielākais kompānijas pastāvēšanas vēsturē, labākā EBITDA, labākie ieņēmumi utt. Šo nenoteiktības periodu ekonomikā esam pārvarējuši izcili.

Vai var teikt, ka Ukrainas kara izraisītajai ekonomiskajai krīzei nav nekādas ietekmes uz kreditēšanas biznesu?

Ietekme noteikti ir. Mums ir bizness Ukrainā. Lai arī neliels, bet ir, un tas ir ietekmēts vistiešākajā mērā. Tomēr mums ir arī zināmas priekšrocības, jo Grupas bizness ir izvērsts 14 aktīvajos tirgos, un tas mums palīdz diversificēt riskus. Ja vienā no tirgiem notiek kaut kas pilnīgi negaidīts vai kā Ukrainas gadījumā - katastrofāls, tas nenozīmē, ka mēs uzreiz sākam strādāt ar zaudējumiem. Pārējie tirgi, kuros ir veiksmīgāki biznesa rezultāti un kas nesaskaras ar ārējiem izaicinājumiem, ir spējīgi kompensēt citos tirgos radušos zaudējumus.

Vai izjūtat ekonomikas bremzēšanos kopumā?

90% gadījumu un pārliecinoši lielākajā daļā no mūsu tirgiem - nē! Pat līdz šim brīdim. Protams, apkures sezona Baltijā tikai sākas, un, iespējams, tas radīs problēmas noteiktai daļai klientu, un potenciāli ierobežotā apmērā tas varētu ietekmēt arī portfeļa kvalitāti. Tomēr mēs neredzam signālus, kas varētu liecināt par tāda apmēra krīzi, kāda pasauli piemeklēja 2007. gadā. Gan cilvēki, gan uzņēmumi šobrīd ir daudz gatavāki. Arī mēs pēdējos mēnešos esam kļuvuši mazliet piesardzīgāki kredītu izsniegšanā, tāpat ir veiktas korekcijas attīstības stratēģijā, bet tas ir drīzāk saistīts ar risku apzināšanos un proaktīvu darbību, nevis atbildi uz jau reālām sekām. Es prognozēju, ka šī krīze nebūs tik smaga, kā daudzi domā, un vidējam patērētājam gada noslēgums nebūs katastrofāls.

Kreditēšanā Āfrikas valstis un daļa Āzijas valstu, tāpat Balkāni tiek uzskatīti par riska zonām. Kā jūtaties šajos tirgos? Tieši kā garantējat naudas atgūšanu?

Ir grūti iedomāties biznesu, kurā nav risku. Jautājums ir drīzāk par to, cik augsta ir uzņēmuma gatavība šos riskus sagaidīt ar spēcīgu stratēģiju un rīcības plānu. Apgūstot jaunu tirgu, tas pirmkārt ir jāiepazīst, jāsaprot, kādi ir patērētāji, tendences, ieradumi. Paaugstināta riska tirgos viens no svarīgākajiem jautājumiem ir par spēju ticami pārbaudīt potenciālā klienta ienākumus. Vairumā valstu šādi dati ir pieejami centralizētās datubāzēs un ir pietiekami attīstīti analīzei un interpretācijai. Arī Kenijā! Ja salīdzinām Keniju ar Latviju, tad šī valsts ir izlaidusi kredītkaršu posmu. Viņi pāreju uz digitālajiem norēķiniem sāka uzreiz ar e-maciņiem. Proti, teju katram kenijietim ir viedtālrunis, kurā ir e-maciņa aplikācija, ko viņi izmanto ikdienas norēķiniem, piemēram, veikalā, degvielas uzpildes stacijā, tirgū u.c.

Tāpat Kenijā ir attīstīta maksāšana ar īsziņām. Turklāt viņiem ir lēts un pieejams mobilais internets, un tas sniedz iespēju pat par suvenīra iegādi ielas malā samaksāt ar viedtālruni. Telefons ir ļoti labs rīks, kas parāda gana precīzu ainu par patēriņu un cilvēka finanšu iespējām. Mūsu uzdevums ir vien saprast, vai kreditējam īsto patērētāju. Tāpat šajos tirgos mēs cenšamies paturēt kontroli pār finansēto transportlīdzekli. Tas nozīmē to, ka līdz pat pēdējā maksājuma veikšanai formālais transportlīdzekļa īpašnieks esam mēs. Cilvēki ļoti labi saprot, ka, nepildot savas saistības, viņi šo transportlīdzekli var zaudēt, tādēļ maksājumu disciplīna mūsu portfelī saglabājas ļoti augsta. Āfrikas tirgos turklāt visiem motocikliem ir GPS raidītājs un KASKO apdrošināšana, kas nozīmē, ka mūsu riski ir minimizēti un arī klients ir pasargāts pret dažādiem satiksmes negadījumiem vai transportlīdzekļa zādzībām. Ja patērētājs ir pārbaudīts, sasniedzams un uzticams, tad nav pamata lielam satraukumam par biznesu.

Jau minējāt dažādu obligāciju emisijas. Vai var teikt, ka naudas piesaiste jūsu uzņēmumam šobrīd nav izaicinājumu vai problēmu sarakstā?

Investīciju piesaiste vienmēr ir izaicinoša, tomēr mūsu kompānija atrodas labās pozīcijās. Mēs jau 10 gadus esam tirgū un esam atstājuši skaidri nolasāmas pēdas gan Rietumeiropā, gan Lielbritānijā. Pēdējo piecu gadu laikā emitējam obligācijas kā Latvijā, tā Eiropā. Mēs tās refinansējam, kas nozīmē, ka mums ir uzticama investoru bāze. Kopumā obligācijās esam piesaistījuši vairāk nekā 205 miljonus eiro, un Baltijā esam starp lielākajiem naudas piesaistītājiem. Mēs arī sadarbojamies ar vietējām bankām. Mums ir kredītlīnijas. Proti, finanšu līdzekļu pieejamībā mūsu darbība ir pietiekami diversificēta un paredz rezerves iespējas, ja pēkšņi kādā no ierastajiem kanāliem nauda nav pieejama. Tieši šobrīd investori ir daudz piesardzīgāki, tomēr tas netraucē mums atrast nepieciešamo finansējumu, ja tāds nepieciešams. Visbeidzot, jāatzīst, ka pagājušais gads naudas piesaistē bija ārkārtīgi auglīgs, tādēļ šobrīd kompānijā nav satraukuma par līdzekļu trūkumu.

Pastāstiet nedaudz sīkāk par e-motociklu finansēšanas programmu sadarbībā ar Bolt Āfrikā! Tirgus ir pietiekami attīstīts? Uzlādes iespējas, spēja atmaksāt šos pirkumus?

Mēs Kenijā jau iepriekš finansējām motociklu iegādi, un e-motocikli ir šīs programmas turpinājums. Mums ir interesanti paplašināt elektromotociklu izmantošanas mērogu Āfrikas tirgū, jo tas veicina ne vien klimatam draudzīgas mobilitātes popularitāti, bet arī mūsu produktu daudzveidīgumu. Elektromotocikls ilgtermiņā būs lētāks par iekšdedzes dzinēja analogu, turklāt tas rada mazāku CO2 un skaņas piesārņojumu, kas ir nozīmīgs faktors pilsētās, kurās dzīvo daudzi miljoni iedzīvotāju. Turklāt mēs finansējam motociklu vadītājus, kuri tos iegādājas, lai nodrošinātu sev ienākumus. Bolt šajā projektā ir kompānija, kas apvieno šādus cilvēkus (kurjerus, pasažieru pārvadātājus), kamēr mēs esam tie, kas nodrošina šiem cilvēkiem finansējumu e-motocikla iegādei.

Saprotams, ka iekšdedzes dzinēju lietošana Kenijā ir vienkāršāka un šāda tipa transportlīdzekļi būs izplatītāki vēl krietnu laiku, jo klientam nav jāuztraucas par transportlīdzekļa uzlādi. Tomēr mūsu projektā arī tas ir atrisināts, jo pakalpojumā ietilpst arī tukšas baterijas nomaiņa pret pilnu. Kopumā es uzskatu, ka elektromobilitāte ir mobilitātes nākotne. Tas, ko es saredzu Kenijā, līdzīgi kā viņi ir izlaiduši kredītkaršu posmu ceļā uz digitāliem norēķiniem, viņi var izlaist kādu posmu elektromobilitātes attīstībā un sākt uzreiz no kāda modernāka posma.

Ja salīdzinām Kenijas elektromotociklus un Latvijas Teslas, ārēji var šķist, ka šeit mums ir pats dārgākais iespējamais risinājums. Teslas taču ir dārgas! Kādēļ šāda izvēle?

Kādēļ gan nē! Ja elektromobilitāte noteiks nākotnes pārvietošanos, tad elektroautomašīnu koplietošana ir lielisks risinājums. Starpposms, kurā sabiedrība tiek pieradināta pie elektriskajiem mobilitātes risinājumiem. Turklāt koplietošanas gadījumā patērētājs dienā veic īsas distances, un uzlāde dienas gaitā nav problēma. To pa nakti veic kompānijas darbinieki. Latvijā jau ir bijušas auto koplietošanas platformas, tādēļ cilvēki ir pazīstami ar šo koncepciju.

Iepriekš gan šis piedāvājums bija samērā garlaicīgs, jo bija jāizvēlas starp mazlitrāžas automašīnām, kas turklāt ir ar diezgan vienkāršu komplektāciju un faktiski noderēja tikai nokļūšanai no punkta A uz punktu B. Nekā aizraujoša! Tesla tikmēr ir pilnīgi cita pieredze, dizains, ērtības, braukšanas pieredze. Un arī ekoloģija! Manuprāt, arī pakalpojuma cena ir konkurētspējīga, un par to liecina OX drive pirmo mēnešu rezultāti. Cilvēki ir zinātkāri, viņi vēlas pamēģināt, kā ir braukt ar daudz apspriesto Teslu, un ir daudzi, kuri pie Teslām arī paliek. Nākotnē šo pakalpojumu plānojam piedāvāt arī citos tirgos, bet līdz tam varam baudīt elektroauto koplietošanas pieredzi ar 45 Teslām tepat Latvijā.

Pēdējo gadu laikā Lietuvas finanšu nozares, kurā ietilpst gan finanšu tehnoloģijas, gan bankas, gan cita veida finanšu instrumenti, attīstība ir daudz straujāka nekā Latvijā. Kādēļ tā, kur iemesli?

Es domāju, ka abās valstīs finanšu nozare kopumā ir pietiekami attīstīta. Ir daudz nozares spēlētāju un gana veselīga konkurence. Iespējams, ka apstāklis, kas palīdzēja Lietuvas fintech jomai pēdējos piecos gados attīstīties straujāk, ir Lietuvas Centrālās bankas rīcība, kas veicināja ārvalstu investīciju ieplūšanu tirgū. Tika vienkāršots process, kā tiek iegūta speciālā banku darbības licence. Šobrīd, ja jums ir bankas darbības licence vienā ES tirgū, tad ir iespēja veikt operācijas visā ES tirgū, un kādēļ gan šo licenci neiegūt kādā no Baltijas valstīm! Lietuva šo iespēju izmantoja mazliet sekmīgāk, un tas, visticamāk, atspoguļojas nozares attīstības grafikos. Otrs attīstību veicinošais faktors bija maksājumu platformu licencēšana.

Liels skaits maksājumu platformu ir atvērtas tieši Lietuvā. Es neesmu liels eksperts nozares kopējā novērtējumā Latvijā, bet domāju, ka Lietuvas gadījumā panākumu atslēga ir vairāku darbību un apstākļu kokteilis. Tie nav tikai Centrālās bankas lēmumi, tas arī ir šo lēmumu mārketings. Nepietiek tikai ar veiksmīgu regulējumu, ārvalstu kompānijai ir jāuzzina par to, ka ir iespēja atnākt uz Baltiju un dibināt šeit uzņēmumu. Investoram ir svarīgi saprast arī, vai būs pieejami cilvēki, IT resursi un daudzas citas lietas. Visticamāk, Lietuva ir spējusi pasniegt šo komplektu investoriem labāk, un tādēļ mēs varam redzēt straujāku nozares izaugsmi. Pēc būtības AML prasības finanšu nozares spēlētājiem visās Baltijas valstīs ir ļoti līdzīgas, jautājums ir par procedūru, par pašu procesu - kā un cik ilgā laikā ir iespējams kaut ko izdarīt. Regulējuma stingrība vai kopējās prasības lomu nespēlē. Lietuvas izaugsmes pamatā ir jaunu investoru un spēlētāju ienākšana tirgū, un to atnākšanas pamatā nav regulējums, kas visai Eiropai ir noteikts ar direktīvu.

Pirms 20 gadiem nebija finanšu tehnoloģiju nozares, bija ātrie kredīti. Jūsu kompānija radās pirms 10 gadiem, tomēr cilvēki vēl joprojām domā par šo nozari kā par ātrajiem kredītiem, turklāt ar sava veida negatīvu fonu. Kādēļ finanšu tehnoloģiju nozari nevar pielīdzināt ātro kredītu izsniedzējiem pagātnē?

Finanšu tehnoloģiju nozarē ir ļoti dažāds pakalpojumu kopums, kur bez kreditēšanas ir arī daudz citu lietu – identifikācijas rīki, datu analīze, maksājumu drošība, maksājumu platformas u.c. Šiem produktiem tiešā veidā nav saistības ar kreditēšanu. Ja raugāmies uz kreditētājiem finanšu tehnoloģiju nozarē, tad primārajam fokusam jābūt uz tehnoloģiju, nevis kreditēšanu. Šis bizness ir par ātrumu un ērtību, kas dod iespēju apkalpot lielu skaitu klientu ar nelielu darbinieku skaitu.

Fintech Latvijā pilnīgi noteikti vairs nav tikai par īstermiņa patēriņa aizdevumiem, tā ir piesātināta un inovatīva ekosistēma, kurā ir daudz jaunuzņēmumu. Turklāt pati alternatīvo kredītu joma ir būtiski mainījusies un kļuvusi nobriedušāka, atbildīgāka un vērsta uz ilgtermiņa attīstību. Tāpat gan tradicionālais banku sektors, gan alternatīvo finanšu pakalpojumu sniedzēji patiesībā piedāvā salīdzināmus pakalpojumus. Īstermiņa aizdevumu vai auto kredītu var saņemt kā pie vieniem, tā pie otriem. Arī procentu likmes ir noregulētas ar nepārprotamu likumu. Es domāju, ka šobrīd atšķirība ir vairāk pašā finanšu tehnoloģijā un produktu pieejamībā, nevis produktā pēc būtības.

Gan finanšu tehnoloģiju nozares uzņēmumi, gan klasiskā kreditēšana nodarbojas ar automašīnu līzingu vai iegādes kreditēšanu. Vai nozares konkurē savā starpā?

Daudz kas ir atkarīgs no klienta un tā, ko viņš vēlas saņemt. Nozaru uzņēmumi piedāvā dažādus pakalpojumus, un, runājot konkrēti par autolīzingu, ir ļoti dažādi tirgus segmenti. Piemēram, ir auto pircēji, kuriem obligāts priekšnoteikums ir apskatīt mašīnu klātienē, un tikai pēc tam viņi domā par iegādes finansēšanas veidu. Šajā mirklī, ja ir iespēja piedāvāt sadarbības partnerim ātru rīku, tad, klientam apskatot mašīnu, viņš saņem piedāvājumu. Saprotams, ka ir iespējams izkonkurēt piedāvājumu, kas liek gaidīt divas vai pat trīs dienas, līdz tiks paziņots finansēšanas modelis. Te tehnoloģija un ātrums var arī pārspēt labāku kredīta cenu. Savukārt, ja piedāvājumi tirgū ir līdzīgi, tad tieši ātrums ir izšķirīgs.