Latvijā dibinātā finanšu tehnoloģiju kompānija Eleving Group ir uzsākusi SIA EC Finance Group integrāciju sava tiešā meitasuzņēmuma AS Eleving Finance biznesa portfelī.

EC Finance Group, kas plašāk pazīstams ar ExpressCredit zīmolu, ir patēriņa finansēšanas pakalpojumu sniedzējs Dienvidāfrikas reģionā. Darījuma rezultātā Eleving Group pārņem uzņēmuma aktīvus, meitasuzņēmumus un klientu portfeli, kā arī palielina Eleving Group pašu kapitālu.

Kā norāda Eleving Group izpilddirektors Modests Sudņus, tad šis ir bijis izsvērts un stratēģisks lēmums, ar ko iecerēts paplašināt kompānijas darbību Āfrikas reģionā. Eleving Group jau šobrīd strādā Kenijas un Ugandas tirgos, kur piedāvātais pamatprodukts ir transportlīdzekļu finansēšana, primāri apkalpojot pašnodarbināto un MVU segmentu. Līdz ar EC Finance Group pārņemšanu, Eleving Group esošajam portfelim Āfrikā tiek pievienota Botsvāna, Namībija, Lesoto un Zambija. Jaunajos tirgos Eleving Group plāno turpināt piedāvāt esošos patēriņa finansēšanas pakalpojumus, kā arī ieviest jaunus produktus.

"Darījuma ietvaros mēs esam pārņēmuši neto portfeli 28 miljonu eiro apmērā, ko sastāda biznesa darbība četros tirgos un kas veido aptuveni 10% no mūsu šā brīža portfeļa. Tāpat mēs pārņemam vairāk nekā 30 filiāļu attiecīgajās valstīs. Esam iecerējuši iegādāto biznesu turpmāk attīstīt ne tikai produktu kvalitātes un administratīvo procesu jomā, bet arī veicināt operacionālās un finansējuma piesaistes sinerģijas, tādējādi kāpinot jaunā biznesa efektivitāti. Šis ir nozīmīgs atskaites punkts, kas palīdzēs nostiprināt Eleving Group pozīcijas Āfrikas reģionā," papildina Modests Sudņus.

ExpressCredit ir dibināts 2017.gadā, un galvenokārt izsniedz ilgtermiņa patēriņa aizdevumus valsts pārvaldes iestāžu darbiniekiem Āfrikas tirgos. Attiecīgajā patēriņa finansēšanas segmentā ExpressCredit ir viens no nozares līderiem. Uzņēmuma specializācija ir automatizēti ikmēneša maksājumi, kas tiek ieturēti no klienta algas vai kredītkartes. Pateicoties tam, atmaksas rādītāji ir noturīgi augsti, un parādu piedziņas process ir vienkāršs. Visos tirgos uzņēmējdarbības modelis galvenokārt balstās uz vairāk nekā 30 filiāļu plašu bezsaistes modeli.

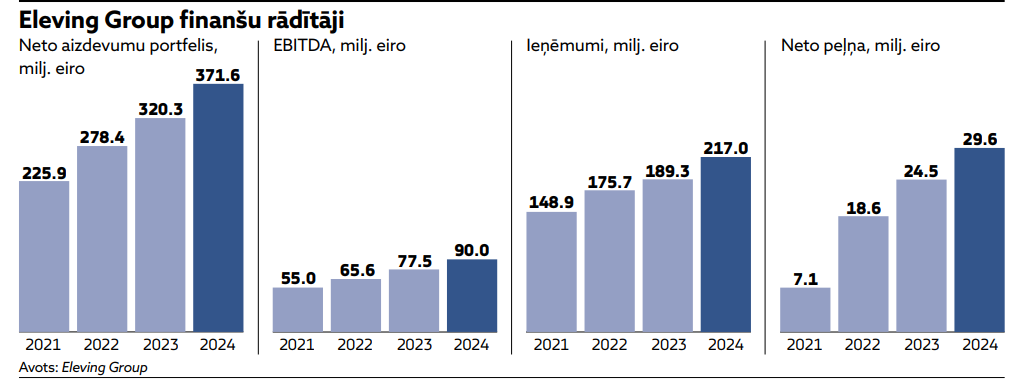

Eleving Group ir viens no lielākajiem Latvijā dibinātajiem finanšu tehnoloģiju uzņēmumiem ar plašu pārstāvniecību 16 pasaules tirgos un trīs kontinentos. Uzņēmuma vēsturiskā klientu bāze aptver vairāk nekā 500 000 klientu visā pasaulē, un izsniegto aizdevumu kopējais apjoms pārsniedz 1,35 mljrd. eiro. 2020. un 2021.gadā Financial Times ierindoja Eleving Group starp 1000 visstraujāk augošajiem FinTech uzņēmumiem Eiropā. Tikmēr šī gada otrā ceturkšņa laikā starptautiskā kredītreitingu aģentūra Fitch ir novērtējusi Eleving Group ar B- reitingu un stabilu perspektīvu.