Latvijā dibinātā globālā finanšu tehnoloģiju grupa Eleving Group ir uzsākusi publisko obligāciju piedāvājumu Baltijas valstīs. Līdz 20. oktobrim ikviens var parakstīties uz jaunajām obligācijām ar fiksētu gada procentu likmi 13% apmērā.

Jaunās obligācijas tiek piedāvātas gan privātajiem, gan profesionālajiem jeb institucionālajiem investoriem. Pieteikšanās uz obligāciju iegādi būs spēkā līdz šā gada 20. oktobrim, un saskaņā ar obligāciju emisijas prospektu, kopējais emisijas apjoms sākotnēji ir ierobežots līdz 75 000 000 milj. eiro. Tas nozīmē, ka iegādei kopumā būs pieejamas 750 000 parāda vērtspapīra vienības ar nominālvērtību 100 eiro apmērā. Lai kļūtu par jauno obligāciju turētāju, investoram ir jāveic investīcija vismaz 1000 eiro apmērā, proti, jāiegādājas vismaz 10 obligācijas.

Obligāciju dzēšanas termiņš ir 2028. gada 31. oktobris, bet procentu izmaksa paredzēta reizi ceturksnī uz investora bankas kontu.

Latvijā ikviens interesents Eleving Group obligācijām var pieteikties, izmantojot Swedbank, SEB, Citadele Banka, Luminor, Signet Bank un BluOr Bank investīciju platformas vai brokeru pakalpojumus.

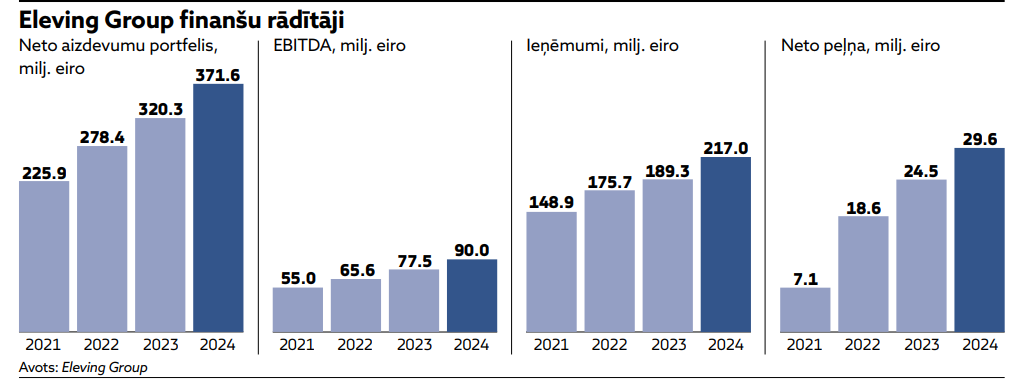

“Mēs ar gandarījumu piedāvājam plašākai sabiedrībai iespēju investēt Eleving Group obligācijās un kļūt par daļu no mūsu turpmākās izaugsmes. Šī obligāciju emisija ir kā turpinājums veiksmīgi aizvadītajam pirmajam pusgadam, kurā sasniedzām lieliskus rezultātus galvenajos biznesa indikatoros, proti, EBITDA rādītājs sasniedza 36,1 milj. eiro līmeni, kamēr ieņēmumos uzrādījām 90,6 milj. eiro, bet neto pelņa pirms valūtas maiņas darījumiem sasniedza 13,6 milj. eiro. Arī Grupas neto portfelis, salīdzinājumā ar iepriekšējo pārskata periodu, saglabājās stabils – 295 milj. eiro apmērā. Līdz ar to mēs uzskatām, ka mūsu desmitā obligāciju emisija desmit gadu laikā kopš esam aktīvi kapitāla tirgus dalībnieki, notiek īstajā brīdī un dos pienesumu ne tikai uzņēmuma izaugsmei, bet arī mūsu ieguldītājiem,” teic Modests Sudņus, Eleving Group izpilddirektors.

Ņemot vērā ierobežoto obligāciju skaitu, palielinātas investoru intereses gadījumā, priekšroka tiks dota tiem, kuri ir uz tām pieteikušies pirmie. Jaunie parāda vērtspapīri tiks izvietoti Nasdaq Riga Baltijas regulētajā tirgū, kā arī Frankfurtes biržas regulētajā tirgū pēc 2023. gada 31. oktobra.

Paralēli publiskajam piedāvājumam, līdz 13. oktobrim ilgs arī apmaiņas piedāvājums esošajiem Mogo AS 2021/2024 obligāciju turētājiem. Ikviens no esošajiem konkrēto obligāciju turētājiem var apmainīt savā rīcībā esošos parāda vērtspapīrus pret jaunajiem ar apmaiņas attiecību 1:10, proti, viena Mogo AS 2021/2024 obligācija var tikt apmainīta pret desmit jaunajām.

Eleving Group, kas 2012. gadā tika dibināts ar Mogo Finance nosaukumu, šobrīd strādā 16 pasaules tirgos un trīs kontinentos, piedāvājot finanšu pakalpojumus mobilitātes un patēriņa segmentos. Grupas vēsturiskā klientu bāze pārsniedz 500 000 klientu visā pasaulē, kamēr kopējais izsniegto aizdevumu apjoms ir aptuveni 1,5 mljrd. eiro. Grupas galvenā misija ir apkalpot tās sabiedrības grupas, kas nav tradicionālo banku klienti un veicināt iekļaujošu ekonomiku ar inovatīviem, ērti lietotajiem un saprotamiem finanšu produktiem. Šā gada otrajā ceturksnī starptautiskā kredītreitingu aģentūra Fitch Eleving Group apstiprināja B- reitingu ar stabilu nākotnes perspektīvu.

Visa informācija, kas saistīta ar jauno obligāciju emisiju un iegādi ir atrodama Grupas investīciju platformā https://invest.eleving.com/lv

Vairāk par Eleving Group

Mediju pieprasījumiem

Artūrs Čakars, Eleving Group korporatīvo attiecību direktors,

[email protected], +371 25940357