Pasaulē aktīvi šobrīd tiek spriests ne tikai par klimata pārmaiņām - daudzi pasaules līderi demonstrē gatavību arvien aktīvāk iesaistīties dažāda veida nosacītas sociālās vienlīdzības projektu īstenošanas ziņā.

Nupat Davosā Volstrītas granda "Goldman Sachs" vadītājs Dāvids Solomons ziņojis par jauna veida ultimātu šajā frontē. Proti, investīciju banka visai skaidri norādījusi, ka pētīs uzņēmumu vadītāju ādas krāsu un seksuālo piederību.

Visa rezultātā no šā gada 1. jūlija "Goldman" vairs neparakstīsies uz kādu ASV un Eiropas sākotnējo publisko akciju piedāvājumu (IPO), ja šīs attiecīgās kompānijas valdē nebūs kāda sieviete vai persona, kas tiek atzīta par pietiekami atšķirīgu (diverse).

Nākamgad šī kvota jau tikšot paaugstināta līdz divām šādām personām, raksta "Bloomberg".

Arī aktīvu pārvaldīšanas milži jau kādu laiku pieslējušies daudzām šīs kustības idejām. Piemēram, "Street Global Advisors" un "BlackRock", kas ir ievērojami akcionāri daudzos pasaules lielākajos uzņēmumos, norādījuši, ka akcionāru sapulcēs iestāsies pret uzņēmumu valdēm (vai konkrētām personām, kuras ir atbildīgas par šiem lēmumiem), ja tās dzimumu ziņā nākotnē nedemonstrēs vēlmi kļūt diversificētākas.

Tāpat "Bloomberg" ziņo, ka publiski kotētajiem uzņēmumiem, kur valdēs ir tikai vīrieši, ASV Kalifornijā nu būs jāmaksā 100 tūkst. ASV dolāru liels sods. Pārsvarā Rietumu medijos šīs tiek atspoguļotas kā ļoti pozitīvas pozitīva pārmaiņas (bet jāņem vērā, ka žurnālisti (pat finanšu) visai izteikti mēdz būt politiski kreisāk noskaņoti (piemēram, ja vērtē ASV, interesantu informāciju var atrast šeit: https://www.investors.com/politics/editorials/media-bias-left-study/)).

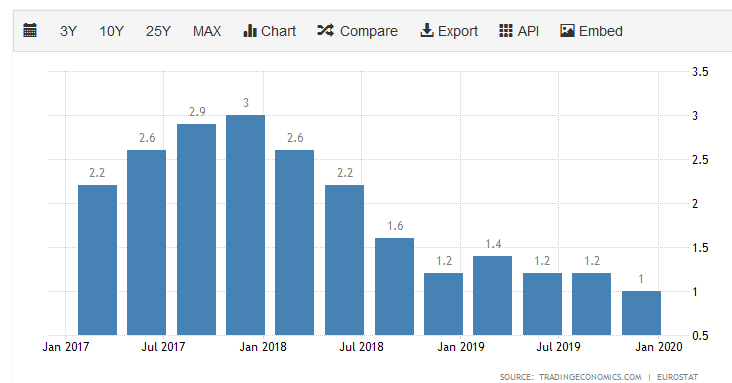

Visai iespējams, ka par līdzīgu politiku, dominējot dažādām interpretācijām par sociālo atbildību, tuvākajā laikā ziņos arī citi Volstrītas milži. Interesanti ir tas, ka pēdējo desmitu gadu laikā gandrīz brīvajā kritienā atradies Rietumvalstīs publiski kotēto kompāniju skaits.

Vēl 1996. gadā ASV biržās bija 7400 publiski tirgotu akciju kompāniju, bet šobrīd šis skaits sarucis līdz aptuveni trīsarpus tūkstošiem. Strauji šādā termiņā publisko tirgoto kompāniju skaits samazinājies arī Eiropā. Šobrīd arī mazāka apmēra uzņēmi gaida ilgāk, lai izlemtu par iešanu uz biržu. Bieži vien tie labāk savas attīstības nolūkiem piesaista riska kapitālu vai cita veida privāto investoru naudu.

Daudziem netīkama ir stingrā regulēšana un arvien jauni noteikumi, kas nāk komplektā ar publiski kotēta biržas uzņēmuma statusu.Šajā laikā palikušo uzņēmumu akciju cena traukusies debesīs. Daži norāda, ka tas ir vienkāršs pieprasījuma un piedāvājuma jautājums. Proti, sarūkot publiski kotēto uzņēmumu skaitam, nauda pie pavērtajām likviditātes slūžām turpina velties akciju tirgus virzienā. Tas gan jau tā lielajiem palīdz kļūt arvien lielākiem.