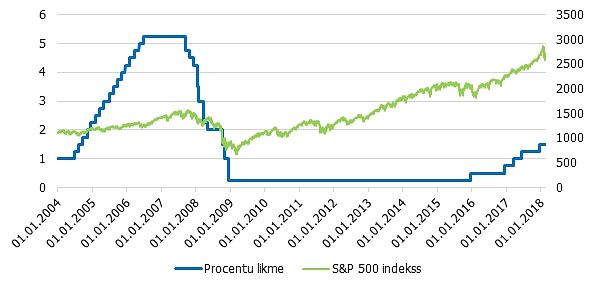

ASV FRS vadība 22. martā kārtējo reizi paaugstināja ASV dolāra bāzes procentu likmi. Jaunais bāzes procentu likmju koridors ir 4,75% - 5,00% (grafikos bieži attēlo koridora augšējo atzīmi). Pirmo reizi kopš 2007. gada septembra dolāra bāzes procentu likmes augšējā robeža sasniegusi 5% atzīmi.

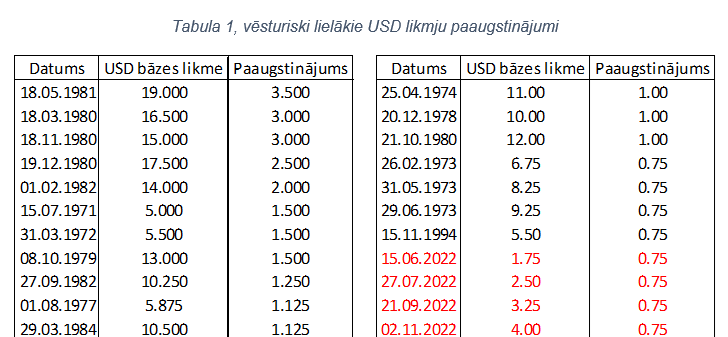

16 martā mēs atzīmējām pirmo gada dienu kopš ASV FRS uzsāka procentu likmju celšanas ciklu un pavisam šis ir jau devītais dolāra bāzes procentu likmju paaugstinājums deviņās sapulcēs pēc kārtas un kopējais procentu likmju kāpums jau sasniedzis rekorda augstus 475 bāzes punktus rekorda īsā laikā.

Vienlaicīgi ASV FRS sola turpināt savu aktīvu mazināšanu. Vēl pagājušā gada martā ASV FRS aktīvi bija pārsnieguši 8,96 triljonus ASV dolāru, bet līdz šim brīdim aktīvi jau samazināti par vairāk nekā 320 miljardiem dolāru. Tas ir neto rezultāts ņemot vērā arī to, ka sakarā ar dažu ASV banku bankrotiem un tiem sekojušajai nestabilitātei finanšu tirgū, centrālā banka tirgus likviditātes uzlabošanai pēdējās divās nedēļās ir palielinājusi savus aktīvus par gandrīz 300 miljardiem dolāru.

Lēmuma pamatojums

Neskatoties uz pēdējo pāris nedēļu satricinājumiem banku sektorā un to izraisītajiem viļņiem finanšu tirgū ASV dolāram turpinās straujākais procentu likmju kāpums kopš septiņdesmito gadu beigām. Tomēr pamazām jau ir saskatāmas procentu likmju celšanas cikla beigas un procentu likmju griesti šķiet ir tuvu. Šobrīd, spriežot pēc ASV FRS publicētajiem materiāliem, izskatās, ka tuvākajās sanāksmēs varētu būt sagaidāms vēl viens neliels procentu likmju paaugstinājums un tad ne pārāk ilgstoša pauze, kurai, iespējams, var sekot arī likmju pazeminājums gada beigās.

ASV FRS vadītājs prieku par likmju kāpuma beigām gan mazināja ar solījumu, ka, ja būs vajadzīgs cīnīties ar inflāciju, likmju paaugstināšana var tikt arī turpināta. Šobrīd viedoklis par to, kā varētu uzvesties dolāra procentu likmes ir mainījies, jo centrālā banka sagaida, ka pēdējo pāris nedēļu notikumi pasliktinās situāciju ASV kredītu tirgū, kas būs līdzvērtīgs efekts likmju paaugstināšanai. Ja centrālajai bankai ir taisnība, tad līdz šim veiktais kredītu sadārdzinājumu komplektā ar stingrākām prasībām kredītu ņēmējiem panākts patēriņa bremzēšanos un inflācijas līmeņa pazemināšanos.

Pretēji ECB, kura eiro zonas IKP prognozi šim gadam paaugstināja uz 1%, ASV FRS ekonomikas izaugsmes prognozi šim gadam pazemināja no 0,5% uz 0,4%. Joprojām tiek gaidīts bezdarba līmeņa kāpums 4,5% virzienā, bet centrālā banka atzīst, ka brīvo darba vietu joprojām ir daudz un darba tirgus ir spēcīgs. Katrā ziņā jebkuras izteiktās prognozes apdraud liela nenoteiktība, un centrālās bankas abās okeāna pusēs ir gatavas ātri reaģēt uz ekonomikas vai finanšu tirgus izmaiņām, ko ASV FRS pēdējo pāris nedēļu laikā uzskatāmi pierādīja.