Lai arī pandēmija un to pavadošā neskaidrība ir likusi daudziem atlikt ieceri par īpašuma iegādi, tomēr darījumi arvien notiek. "Swedbank" dati rāda, ka aizvadītajās divās nedēļās būtiski sarucis pieteikumu skaits kredītbrīvdienām, turpretī pieaudzis to iedzīvotāju skaits, kuri vēlas apzināt savas iespējas aizņemties mājokļa iegādei, sasniedzot pieteikumu apjomu, kāds bija šā gada sākumā, pirms pandēmijas izsludināšanas.

Tas gan nenozīmē, ka iedzīvotāji steidz iegādāties jaunu mājokli, taču piesardzīgs optimisms ir vērojams, norāda kredītiestāde.

"Swedbank" Hipotekārās kreditēšanas vadītājs Latvijā Normunds Dūcis informē, ka "Swedbank" šobrīd turpina kreditēt kā iedzīvotājus, tā uzņēmumus. "Šobrīd pēc finansējuma vēršas cilvēki, kuri jūtas stabili par savu darba vietu un ienākumiem, un vēlas noslēgt vēl pirms krīzes uzsākto īpašuma iegādes procesu vai saņemt konsultāciju par savām aizņemšanās iespējām. Tie pārsvarā ir IT, finanšu jomā, valsts sektorā strādājošie," viņš stāsta.

"Savukārt iedzīvotājiem, kurus COVID-19 izraisītā krīze skārusi daudz tiešāk, mēs iesakām šobrīd daudz kritiskāk izvērtēt savu ienākumu stabilitāti un nepieciešamību uzņemties papildu finanšu saistības. Tie ir cilvēki, kuri strādā tūrisma, sabiedriskās ēdināšanas, transporta, izklaides, skaistumkopšanas un kultūras nozarēs. Pat, ja cilvēkiem ir iepriekš izveidots uzkrājums pirmajai iemaksai, kā arī ir zināms drošības spilvens, kas ļautu segt kredītmaksājumu pirmajos mēnešos, tomēr jāatceras, ka hipotekārais kredīts ir ilgtermiņa saistības, un gan cilvēku, gan finanšu iestādes interesēs ir, lai uzņemtās saistības tiktu sekmīgi atmaksātas. Tāpēc šobrīd nereti, izvērtējot klienta situāciju, iesakām nogaidīt līdz būs lielāka skaidrība, kādas sekas šī pandēmija atstās uz ekonomiku un konkrētās ģimenes budžetu ilgtermiņā. Šobrīd labāk iesakām vadīties pēc principa – septiņreiz nomērīt, pirms nogriezt," pauž N. Dūcis.

Izvērtējot cilvēku iespējas aizņemties, primāri tiek vērtēti ģimenes regulārie ikmēneša ienākumi un izdevumi. Tas ļauj saprast, kā kredīts ietekmēs ģimenes finanšu balansu jeb to, vai vēl viens regulārs maksājums ģimenei drīzāk nekļūs par slogu. "Protams, vienmēr ir svarīgs arī kopējās ekonomikas konteksts – kurām tautsaimniecības nozarēm paredzama izaugsme, tātad darba spēka nepieciešamība un otrādi. Tieši šim aspektam šobrīd pievēršam īpašu vērību, jo pandēmijas radītā krīze ir skārusi daudzus uzņēmumus visdažādākajās nozarēs. Kopumā kredīta izsniegšana vai neizsniegšana tiek vērtēta individuāli, analizējot vairākus faktorus, tāpēc arī lēmums par kredīta piešķiršanu pat pie vienādiem potenciālo kredītņēmēju ienākumiem var atšķirties," uzsver bankas pārstāvis.

Nedaudz vairāk nekā mēnesi pēc ārkārtas stāvokļa ieviešanas Latvijā jūtamu nekustamā īpašuma cenu kritumu kredītiestādes speciālisti neesot novērojuši.

"Šobrīd pieprasījums pēc mājokļiem ir krities, tomēr jāņem vērā, ka arī piedāvājumu skaits tirgū ir ievērojami sarucis. Gan pircēji, gan pārdevēji pašreiz ir nogaidoši, kas īpašumu cenas notur stabilā līmenī. Atsevišķos gadījumos no pārdevēja ir iespējams saņemt cenas atlaidi, tomēr šāda tirgus prakse pastāvēja arī pirms ārkārtas situācijas. Pašreizējai situācijai ieilgstot, ir sagaidāmas nelielas cenu svārstības, ko sekmēs pārdevēji, kuri sava īpašuma pārdošanu atlikt vairs nevarēs," uzskata N. Dūcis.

Runājot par to, vai gaidāma ietekme uz privātmāju būvniecības izmaksām, viņš spriež: "Ir pagājis pārāk īss laiks, lai varētu korekti runāt par būvniecības apjoma un izmaksu izmaiņām. Šobrīd klienti pēc inerces turpina sarunas ar bankas būvekspertu, koriģējot esošās būvniecības izmaksu tāmes vai gatavojot nekustamā īpašuma vērtējumu. Tas, ko esam novērojuši, kontrolējot izmaksu izlietojumu būvniecības procesā – klienti daudz vieglāk iekļaujas sākotnēji plānotajā budžetā. Tas izskaidrojams ar to, ka tirgū ir brīvāk pieejams darba spēks un klientam ir vairāk laika veikt cenu monitoringu materiāliem, mehānismiem un darba spēkam, kā arī paši labprāt veic darbus, kas ir pa spēkam.

Dažkārt problēmas sagādā specifisku materiālu piegādes, kas saistīts ar sarežģīto loģistiku starp valstīm daļēji slēgto robežu dēļ un pārvadājumu pārplānošanu šajā laikā. Kopumā klientu vidū ir jūtama piesardzība un nogaidoša rīcība. Brīvāk un drošāk jūtas tie, kuri šo pandēmiju pēc būtības uztver vieglāk un kuriem ir lielāki uzkrājumi vai jau ir uzsākts būvniecības vai projektēšanas process."

N. Dūcis arī atgādina, ka kredīta procentu likmes veido nemainīgā un mainīgā daļa.

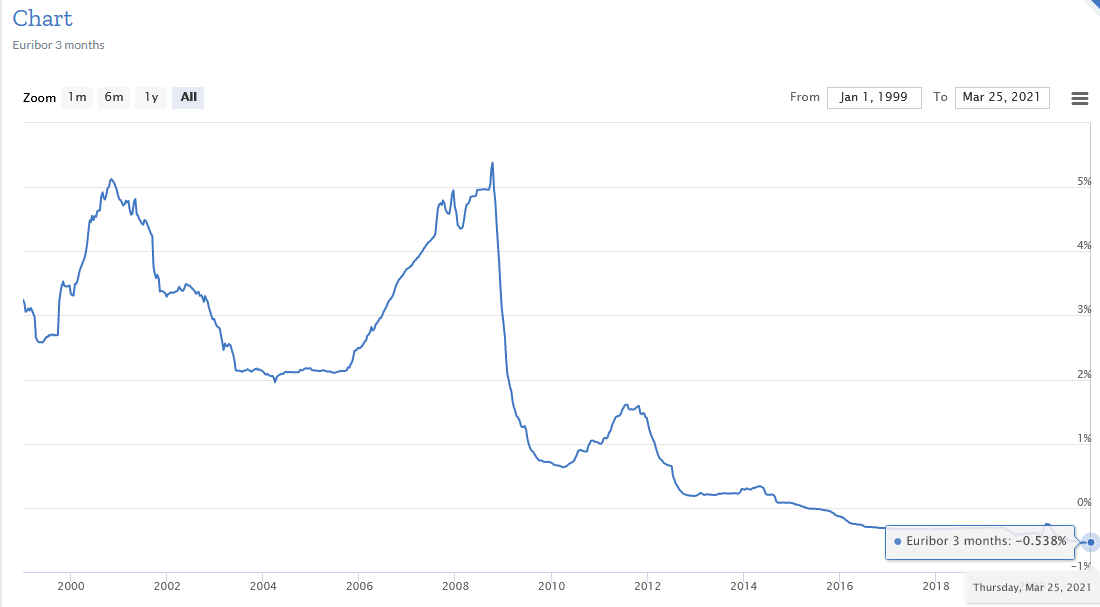

Ja nemainīgā daļa tiek noteikta līguma slēgšanas brīdī un ir spēkā visu līguma darbības laiku, tad mainīgo daļu veido īstermiņa procentu likmes jeb EURIBOR. Paaugstinoties EURIBOR likmei, palielināsies arī ikmēneša maksājums un otrādi.

"Pašlaik EURIBOR likmes ir negatīvas, un, lai arī nesenais likmju kāpums ir ievērojams, tomēr likme joprojām saglabājas negatīva, kas kredītmaksājumu patreiz neietekmē. Kredītņēmējiem ir jāņem vērā, ka EURIBOR likmei kļūstot pozitīvai, ikmēneša maksājumi pieaugs, taču ar šādu situāciju neesam saskārušies jau vairākus gadus. Jāatceras, ka EURIBOR likme tiek pārskatīta periodiski – visbiežāk reizi sešos mēnešos, bet šis termiņš var atšķirties, atkarībā no kredītlīguma noteikumiem," skaidro N. Dūcis.