Ceturtdien, 18.oktobrī Baltijas M&A un privātā kapitāla foruma 2018 laikā tiks paziņoti Baltijas M&A un privātā kapitāla balvu ieguvēji.

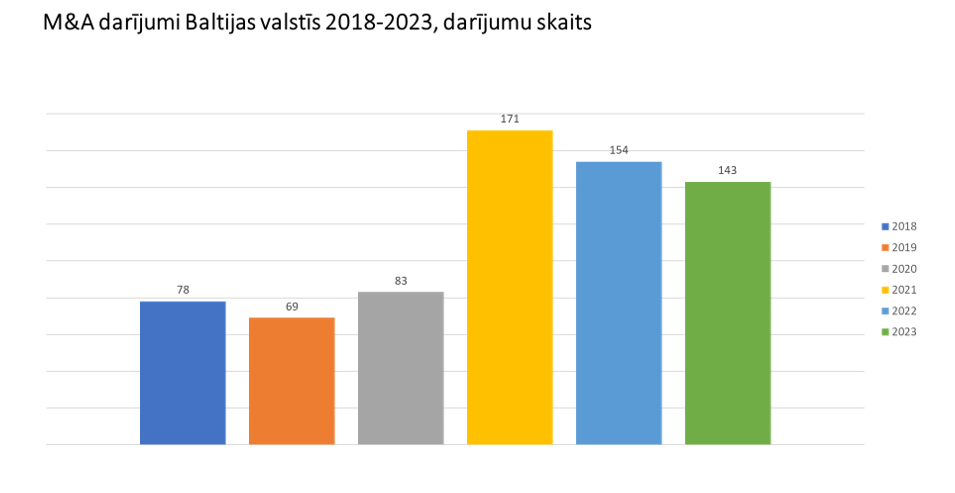

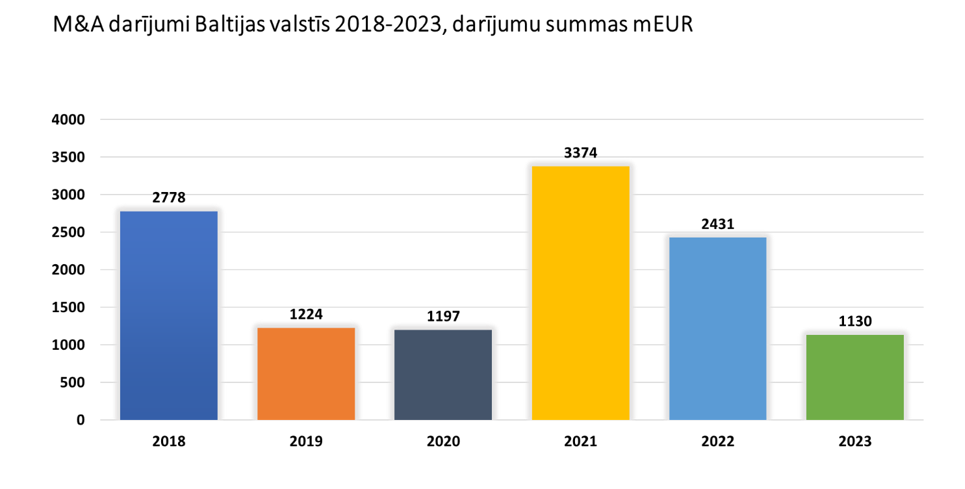

Pirmie seši mēneši Baltijā 2018. gadā uzņēmumu pirkšanas un pārdošanas (M&A) nozarē aizvadīti aktīvi, liecina Prudentia M&A Folio dati. Šā gada pirmajā pusgadā kopumā tika izziņoti 137 M&A darījumi, kur vismaz vienu no darījuma pusēm pārstāv kāda no Baltijas valstīm. Ja salīdzina 2018. gada pirmos sešus mēnešus ar šo pašu periodu 2017. gadā, tad šogad M&A nozare Baltijā bijusi par 26 darījumiem jeb 23% piesātinātāka. 2018. gada pirmajos sešos mēnešos 28 Baltijas M&A darījumiem bija publiski pieejamas vērtības, kuru akumulētā summa bija aptuveni 976,3 milj. EUR. Lielāko trīs darījumu vērtība aizņem aptuveni 70% no kopējās publiski pieejamās darījumu summas Baltijas M&A sektorā. 2018. gadā pirmajos sešos mēnešos izziņotie darījumi pārsvarā bija Baltijas reģiona ietvaros, veidojot 54% no kopā izziņotajiem M&A darījumiem. Vienas valsts ietvaros pārliecinoši aktīvākā bija Igaunija, kur tika izziņoti 32 M&A darījuma, kam sekoja Lietuva un Latvija ar attiecīgi 24 un 7 izziņotiem M&A darījumiem. Toties tieši Latvijas uzņēmumi analizētajā periodā bija visizplatītākie starptautisko investoru lokā. 15 izziņotajos M&A darījumos Latvijas uzņēmumu iegādājās ārpus Baltijas bāzēts uzņēmums, Lietuvā un Igaunijā šāda tipa M&A darījumi tika izziņoti attiecīgi 12 un 8 reizes.

Lai novērtētu M&A nozares sasniegumus, jau piekto gadu pēc kārtas tiek noteikti nozares nozīmīgākie darījumi un apbalvoti uzvarētāji, kuri tiks paziņoti ikgadējā Baltijas M&A un privātā kapitāla foruma laikā, kas šogad notiks Tallinā, 18.-19.oktobrī un ko organizē Sorainen un vadošie biznesa laikraksti Baltijas valstīs – Verslo Žinios (Lietuva), Dienas Bizness (Latvija) un Äripäev (Igaunija). Balvas tiks pasniegtas jau tradicionālajās trīs kategorijās: Baltijas M&A gada darījums 2018, Baltijas privātā/riska kapitāla darījums 2018 un Baltijas darījums ārvalstīs 2018, taču papildus šajā gadā tiks pasniegta balva kategorijā «Baltijas publiskais piedāvājums 2018», tādējādi uzsverot šā gada aktīvo Baltijas kompāniju akciju piedāvājumu biržā. Nozīmīgākos M&A, privātā kapitāla un riska kapitāla darījumus izvērtē īpaša komiteja, kurā ietilpst tirgus profesionāļi un eksperti.

Katrā no kategorijām ir izvirzīti trīs nominanti, kurus izvēlējusies žūrija. Komiteja uzvarētājus izvēlas saskaņā ar vairākiem kritērijiem, tostarp, darījuma vērtība, stratēģiskā nozīme Baltijas reģionam, sarežģītība, inovācijas, finansējuma struktūra un reģionālo pārstāvju iesaiste. Darījumiem, kas tiek nominēti konkursam, jābūt noslēgtiem pēdējo 12 mēnešu laikā, tādējādi nominantu vidū nav iekļauti tādi būtiski nesen izziņoti darījumi kā Luminor un Blackstone nupat paziņotais darījums, kā arī Nelja Energia un Eesti Energia darījums. Tajā pašā laikā komiteja var papildināt nominantu sarakstu, ja kāds liels darījums tiek noslēgts pirms uzvarētāja paziņošanas.

Kā nominanti kategorijā Baltijas M&A darījums 2018 izvirzīti dažādu nozaru uzņēmumi. Pirmais no tiem ir Bauhof Group AS iegādes darījums, kurā pircējs ir Ermitazas UAB. Šī darījuma vērtība sasniedza 35 miljoni eiro un pēc darījuma pircēja grupa Baltijā turpina aktīvu paplašināšanos, kā arī apvienoja Lietuvas un Igaunijas mazumtirdzniecības ķēdes, lai piedāvātu plašāku produktu klāstu abās valstīs. «Šis ir nozīmīgs solis, īstenojot koncepta «dari pats» mazumtirdzniecības tīklu paplašināšanu Lietuvā un ārvalstīs. Mēs redzam iespējas Bauhof tīkla attīstībai, jo, būdams labi pārvaldīts un stabils uzņēmums, tas nodrošina izcilus pakalpojumus gan biznesa klientiem, gan mazumtirdzniecības un e-komercijas klientiem,» komentē Marijus Kriščiūns (Marijus Kriščiūnas), biznesa attīstības uzņēmuma «Ermi Group» direktors un uzņēmuma «Ermitažas» vadītājs.

Otrs kandidāts ir Guangzhou Hangxin Aviation Technology Co., Ltd.’s un Magnetic MRO AS darījums, kura vērtība sasniedza 43,17 miljonus eiro. Pēc darījuma noslēgšanas Ķīnas nozares spēlētāja investīcijas ļāvušas Baltijas kompānijai paplašināties Āzijā. Tāpat tas ir veiksmīgs piemērs BaltCap aiziešanai no privātā kapitāla investīcijām pēc tam, kad atbalstīta kompānijas izaugsme no maza reģionāla spēlētāja līdz pelnošai starptautiskai kompānijai.

Trešais kandidāts ir Seesam Insurance AS iegādes darījums, kura pircējs bija Vienna Insurance Group AG’s. Uzņēmums noteicis mērķis strādāt un paplašināties visā Baltijā un kļūt par ievērojamu tirgus spēlētāju nedzīvības apdrošināšanas tirgū.

Nominanti kategorijā Privātais/Risa kapitāla darījums 2018 pārstāv dažādas valstis. Pirmais no tiem Groglass vadības izpirkuma darījums, ko finansēja Eiropas tiešo aizdevumu fonds Kartesia vairāk nekā 50 miljonu eiro vērtībā, un kas ļaus strādājošam inovatīvam ražotājam paplašināties jaunos tirgos.

Tāpat starp kandidātiem ir Taxify finansējuma piesaiste no DiDi Chuxingg un konsorcija, ko vada Daimler AG.

Savukārt kā trešais kandidāts uz uzvaru minēts Providence Equity Partners’ veiktais Modern Times Group MTG AB Baltijas operāciju (Viasat, TV3, TV3+, TV6, etc) iegādes darījums, kas ir lielākais darījums mediju sektorā, kura vērtība ir 115 miljoni eiro, un kas ļauj paplašināt Baltijas klātbūtni lielai starptautiskam privātā kapitāla grupai.

Viens no nominanti Baltijas darījumam ārvalstīs 2018 ir Euroapotheca UAB’s veiktais Apoteksgruppen iegādes darījums Zviedrijā, iegādājoties 156 Apoteksgruppen piederošās aptiekas iegāde. Euroapotheca kļūs par ceturto lielāko spēlētāju Zviedrijas farmācijas mazumtirdzniecības tirgū ar tirgus daļu aptuveni 9% un vienotu vairāk nekā 600 aptieku tīklu. «Darījums Zviedrijā apliecina mūsu uzņēmumu briedumu un spēju radīt spēcīgu konkurenci attīstītās un progresīvās Rietumvalstīs. Līdz šim mūsu pieredze un zināšanas tika liktas lietā Viduseiropā un Austrumeiropā, bet šobrīd mēs spēcīgi un pārliecināti ejam Rietumu virzienā, veidojot stabilu biznesu,» paziņojumā presei norādījis «Vilniaus prekyba» galvenais akcionārs Nerijus Numavičs.

Tāpat ievērības cienīgs ir Maxima Grupe UAB’s veiktais Polijas pārtikas, kosmētikas un mājsaimniecības preču mazumtirgotāja un vairumtirgotāja Emperia Holding SA iegādes darījums, kura vērtība sasniedza 258 miljonus eiro. Kompānijas Emperia Holding SA vadītājs Dariušs Kalinovskis komentē, ka Maxima izraudzīts par Emperia Holding stratēģisko investoru atvērtā un konkurētspējīgā procesā. «Mēs uzskatām, ka Maxima ir mums ideāli piemērots kā investors, kas atbalstīs turpmāku kompānijas izaugsmi,» viņš uzsver.

Vēl viens nozīmīgs darījums ir Hansapost OÜ’s veiktā 46% Hobby Hall Oy akciju iegāde Somijā, abu kompāniju kopējiem ienākumiem sasniedzot 80 miljonus eiro un darbinieku skaitam - 225.

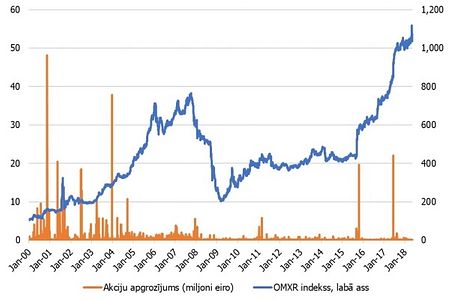

Starp Baltijas publiskā piedāvājuma 2018 nominantiem izvirzīti Madara IPO, Novaturas IPO, Tallin Port IPO un Auga Group SPO. Madara Cosmetics akcijas pērnā gada 10. novembrī tika iekļautas Nasdaq Riga alternatīvajā tirgū First North. «Akciju publisko piedāvājumu izteicām ar pārliecību, ka dodamies pareizā virzienā. Sākas jauns posms uzņēmuma attīstībā. Šis solis palīdzēs īstenot mūsu stratēģiju un sasniegt mērķus ātrāk un augstākā līmenī. Esam gandarīti par iespējām un potenciālu, ko uzņēmumam paver jaunu investoru piesaiste,» pauda pārliecību Madara Cosmetics valdes loceklis un līdzīpašnieks Uldis Iltners. Savukārt Tallinn Port investoru uzmanību guva ar to, ka tas ir pirmais valstij piederošais uzņēmums 20 gadu laikā, kas Igaunijā iekļauts biržā kotēto uzņēmumu sarakstā. «Piedāvājuma rezultāti skaidri parādīja, ka šo brīdi ļoti gaidīja investori: privāto investoru līdzdalības ziņā tas bija otrais lielākais IPO Igaunijā,» komentēja Nasdaq Tallinn valdes priekšsēdētājs Kaarel Ots.

Novaturas akcijas Nasdaq Vilnius Baltijas Oficiālajā sarakstā tika iekļautas šā gada martā. «Mūsu stratēģiskais mērķis ir saglabāt vadošo pozīciju ļoti pievilcīgajā tūrisma tirgū Lietuvā, Latvijā un Igaunijā, kā arī paplašināties Baltkrievijas tirgū. Mēs centīsimies paplašināt mūsu biznesa mērogu, vienlaicīgi saglabājot augstus rentabilitātes rādītājus. Mūsu uzņēmējdarbības modeli raksturo augstas saimnieciskās darbības naudas plūsma un zemi kapitālieguldījumi. Mēs neieguldām pamatlīdzekļos, piemēram, birojos, viesnīcās, lidmašīnās vai autobusos; galveno uzmanību pievēršam mūsu pamatdarbībai, kas ļauj mums regulāri dalīties ieņēmumos ar mūsu akcionāriem. Tādējādi Novaturas ir unikāla izaugsmes un dividenžu kompānija,» saka Novaturas valdes priekšsēdētājs Linas Aldonis.

Savukārt Auga Group ar nupat īstenoto papildu akciju emisiju plāno piesaistīt finansējumu bioloģiskās lauksaimniecības attīstībai. Ņemot vērā patēriņa tendences, paredzams, ka kompāniju nākotnē sagaida izaugsme, intervijā DB sacīja uzņēmuma lielākais akcionārs Kestutis Juščius