Augsta riska jeb augsta ienesīguma obligācijas (angliski high-yield bonds vai junk bonds) ir parāda vērtspapīri, kurus emitējuši uzņēmumi ar investīciju līmenim neatbilstošu, spekulatīvu kredītreitingu.

Aģentūras Standard & Poor’s (S&P) gadījumā tas nozīmētu kredītreitingus ne augstākus par BB+. Vārdi «augsta riska» nozīmē, ka obligācijām ir augsta varbūtība piedzīvot saistību neizpildi (default) un investoram ciest reālus ieguldījuma zaudējumus. Augsta riska obligācijas emitē ne tikai mazi un finansiāli nepietiekoši stipri uzņēmumi ar paaugstinātu kredītrisku, bet arī lielas un pazīstamas korporācijas, kuru kredītrisks ir pieaudzis biznesa problēmu vai vispārēju ekonomisko attīstības tendenču izmaiņu dēļ. Piemēram, ASV autobūves pārstāvju Ford un Crysler emitētās obligācijas šobrīd tiek ierindotas augsta riska kategorijā.

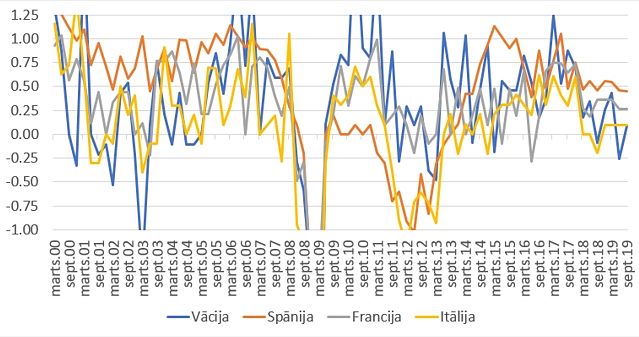

S&P publikācijas liecina, ka vidējais vēsturiskais 3 gadu saistību neizpildes līmenis uzņēmumiem, piemēram, ar kredītreitingu BB- ir 6.6% un visiem spekulatīva kredītreitinga uzņēmumiem kopumā ir 12.2%. Salīdzinājumam, tādā pašā periodā investīciju līmeņa uzņēmumi ar AA+ reitingu ir piedzīvojuši saistību neizpildi tikai 0.06% apmērā. Vēsturiskās vērtības 1.attēlā uzskatāmi parāda, kādēļ augsta riska obligācijas ir riskants ieguldījums, bet arī noteiktos apstākļos var būt pievilcīgs.

Grafiks. Ienesīgumu starpības līkne starp ASV augsta riska uzņēmumu obligācijām un ASV valdības parādzīmēm

Avots: Reuters EcoWin

Pieaugošās finanšu tirgus svārstības, eirozonas valstu parādu problēmas un vispārēja pasaules ekonomikas attīstības nenoteiktība, kas aizsākās šī gada augustā, ir likusi ciest arī augsta riska obligāciju tirgum. Pieprasītais ienesīgums augsta riska obligācijām ir būtiski pieaudzis (un, sekojoši, obligāciju cenas ir strauji samazinājušās). Piemēram, ienesīguma starpība starp ASV augsta riska obligācijām un ASV parādzīmēm septembrī pārsniedza 6%, kas saskaņā ar SEB 2011.gada septembra SEB Investment Outlook vērtējumu nozīmē, ka tirgus ieceno šobrīd augsta riska obligāciju saistību neizpildes līmeni vairāk kā 7% apmērā. Tajā pašā laikā, kredītreitingu aģentūra Moody’s savā nesenajā paziņojumā norāda, ka, piemēram, šā gada 3.ceturksnī spekulatīvā līmeņa uzņēmumu saistību neizpildes līmenis ASV bija 2% un Eiropā bija 1.4%. Turklāt Moody’s prognozē, ka pasaulē spekulatīvā līmeņa aizņēmēju saistību neizpilde būs 2.1% apmērā 2012.gadā. No šīs analīzes var spriest, ka finanšu tirgi ir ievērojami pesimistiskāki par augsta riska uzņēmumu izredzēm pildīt savas saistības nekā kredītreitingu aģentūra, kas balstās uz faktiskiem novērojumiem.

Normalizējoties situācijai finanšu tirgos un, kaut arī lēnā tempā saskaņā ar SEB pamata scenāriju, tomēr atsākoties ekonomikas augšupejai, augsta riska obligāciju ienesīgumiem būtu jāsamazinās un to cenām būtu jāaug, kas varētu sniegt pievilcīgu kopējo ienesīgumu investoriem. Taču līdzīgi kā ar visiem citiem riskantiem aktīviem, augsta riska obligāciju investīciju sniegumu noteiks tirgus dalībnieku riska apetīte. Tā šobrīd nav liela.