Eiropas Centrālā bankas (ECB) Padome 2009. gadā veica strauju savu noteikto likmju samazināšanu, kad galveno refinansēšanas operāciju likme tika samazināta līdz 1%. Savukārt 2014. gadā tā tika samazināta līdz 0.05%. Var teikt, ka zemu procentu likmju periods eiro zonā ir jau 8 gadus. Bet runa nav par konkrētu laika perioda ilgumu, bet par riskiem un to uzkrāšanos.

Jāpiekrīt tiem finanšu ekonomistiem, kuriem ir pārliecība, ka ilgstošs periods ar zemām procentu likmēm palielina nākotnes riskus un krīžu iespējamību, viņi iesaka regulāri izskatīt iespēju sākt procentu likmju palielinājumu un nelietderīgi neizmantot zemo procentu likmju periodu ilgāk, nekā tas patiešām būtu nepieciešams.

Sers Džons Templetons (amerikāņu-angļu finansists, filantrops un vairāku grāmatu autors) kļuva pazīstams kā globālo kopējo ieguldījumu fondu viens no radītājiem un labi izprata ekonomikas un finanšu tirgus cikliskumu. Daži principi vienmēr paliek nemainīgi, arī tas, ka ar laiku jebkurā sistēmā parādās riski. Vēsturiski visai bieži pārāk augsts un straujš kāda aktīva cenas pieaugums pēc tam mijas ar šī aktīva strauju cenas kritumu.

Šajā rakstā īsi aplūkošu eiro zonas situāciju nekustamā īpašuma un akciju cenu, augsta ienesīguma obligāciju un finanšu institūciju kapitāla atdeves jomās, jo tajās varētu akumulēties zemā procentu likmju pārlieku ilgā perioda riski.

1. Nekustamais īpašums un akcijas

Nekustamā īpašuma tirgus ir nozīmīgs faktors centrālās bankas veicinošas monetārās politikas ietekmes izvērtēšanā.

Ja monetārā politika ir pārāk stimulējoša, tā var izraisīt mājokļu cenu burbuli, kā tas notika Latvijā pirms vairāk kā 10 gadiem.

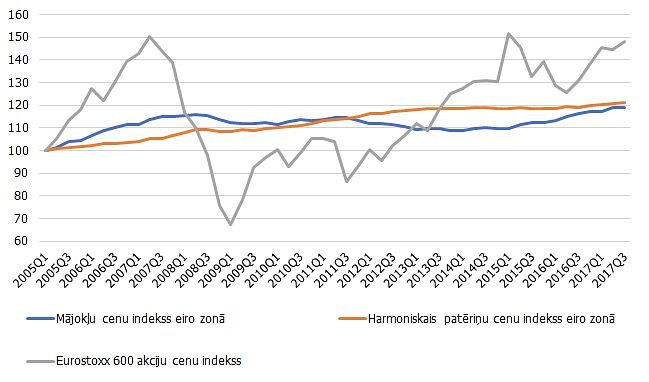

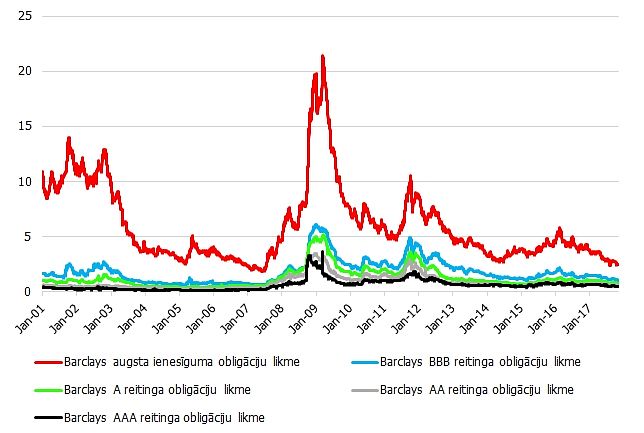

1. attēlā eiro zonas mājokļu cenu indekss attīstās samērā tuvu vispārējam patēriņa cenu indeksam, tomēr jānorāda, ka mājokļu cenas nepiedzīvoja ievērojamu korekciju 2007.-2008. gadā. Šobrīd eiro zonas mājokļu cenu līmenis pārsniedz iepriekšējo cenu maksimumu pirms krīzes, pie tam pēdējo gadu kāpums apmēram sakrīt ar ECB aktīvu pirkšanas programmas sākumu 2015. gada martā.

Atsevišķās eiro zonas valstīs (ne Latvijā) jau runā par nekustamā īpašuma tirgus pārkaršanu. Piemēram, Vācijas pilsētās nekustamā īpašumu cenas 2010.-2015. gadā auga vidēji par 6.75% gadā, bet 2016. gadā tās pieaugušas par 8%, tas nozīmē, ka kopš 2010. gada atsevišķās pilsētās mājokļu cenas ir augušas arī par 50% un vairāk. Pārsvarā lielajās pilsētās tiek būvētas daudzdzīvokļu mājas ar tā saucamajiem mikrodzīvokļiem, kas ir piemēroti iedzīvotājiem ar zemākiem ienākumiem, piemēram, tos varētu pieprasīt studenti, migranti u.c. Tajā pašā laikā – kopumā Vācijā nekustamā īpašuma tirgū cenu pieaugums ir mērenāks, jo lauku rajonos ir liels esošo māju piedāvājums, bet pieprasījums ir mazāks.

Nekustamā īpašuma cenu burbuļa veidošanā pamatā ir kredītiestāžu zemās likmes hipotekārajiem kredītiem, kuras savukārt lielā mērā ietekmē centrālās bankas noteiktās likmes, kā arī ēnas likme.

Ja atceramies nekustamā īpašuma burbuļa plīšanu Spānijā 2008. gadā, kad vēlāk Spānijai bija nepieciešama 100 miljardu eiro palīdzība no eiro zonas, lai restrukturizētu savu banku sistēmu, tad saprotam, ka nekustamā īpašuma tirgum jāturpina pievērst pastiprināta uzmanība.

Akciju cenu indekss tik ļoti neietekmē kredītiestāžu darbību, jo to bilancēs parasti akcijas nav nozīmīgā apjomā, tomēr tas ir viens no mājsaimniecību labklājības mēriem. Tomēr var atzīmēt, ka arī akciju cenu indekss ir pietuvojies savam pirmskrīzes maksimumam, un, redzot to, ka korekcija 2007.-2008. gadā bija vairāk nekā 2 reizes, akciju turētājiem kā riskantu aktīvu īpašniekiem būtu jābūt gataviem līdzīgiem scenārijiem. Pie tam - jāņem vērā, ka krīžu laikos būs arī citi negatīvie faktori, piemēram, bezdarba pieaugums, algu mazināšanās, nekustamā īpašuma cenu kritums u.c.

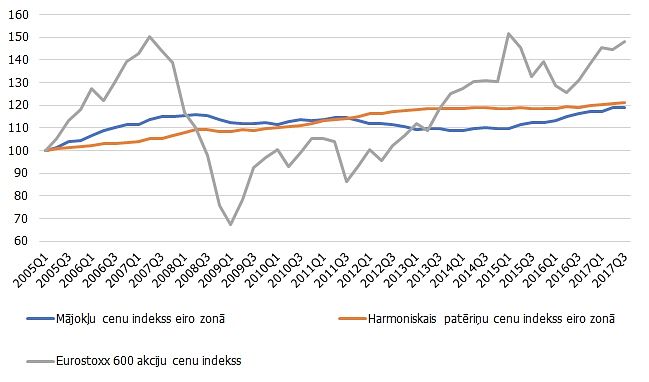

Ja aplūko analītiskākus rādītājus, Eurostoxx 600 akciju indeksu cenu pret dividenžu ienākumu (2. attēls), tad varam novērot, ka tas ir audzis. Atbalstošā monetārā politika vairāk ir atbalstījusi akciju cenu kāpumu, nevis dividenžu lielumu. Nedaudz labāk kā 1. attēlā šeit izskatās mājokļu tirgus – 10 lielākajās eiro zonas valstīs patlaban mājokļu cenas attiecībā pret īres ienākumiem ir mazākas nekā pirmskrīzes gados. Bet šeit ir jāvērtē katra konkrēta valsts, jo samazinājumu nodrošināja nekustamā īpašuma tirgus cenu korekcija Spānijā, Itālijā, Nīderlandē, Īrijā un Portugālē, savukārt Vācijā un Francijā cenas ir kāpušas, bet ne tik daudz, lai kompensētu iepriekš minēto valstu radīto mājokļu vērtības samazinājumu.

2. Augsta riska obligācijas

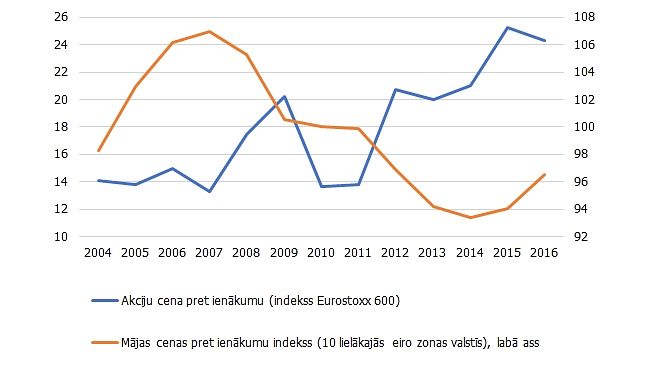

Par augsta ienesīguma korporatīvām obligācijām sauc obligācijas, kuru emitentam nav investīcijas pakāpes kredītreitinga, t.i. emitenta kredītreitings ir zem BBB- vai nav vispār, tāpēc tās bieži vien sauc arī par spekulatīvām obligācijām. Pēc S&P datiem spekulatīvo obligāciju gadījumā saistību neizpildīšanas varbūtība ir ap 2-3%, ja nav krīžu, bet apmēram 10%, ja notiek krīzes. Tāpēc var nebrīnīties, ka 3. attēlā redzam, ka 2009. gadā šo obligāciju ienesīguma likmes pārsniedza 20% robežu, tā bija kā kompensācija augstā riska dēļ. Savukārt patlaban tās ir nokritušas līdz līmenim, kāds bija novērojams 2007. gadā jeb pirms krīzes.

Varētu apgalvot, ka patlaban riskanto obligāciju risks ir nenovērtēts. Eirosistēma savās vērtspapīru pirkšanas programmās nepērk riskantās obligācijas, tajā pašā laikā kāda daļa investoru Eirosistēmai ir pārdevuši drošos aktīvus un iegādājušies riskantos aktīvus.

Kad procentu likmes tiks palielinātas, riskanto obligāciju likmes pieaugs daudz straujāk nekā investīciju reitinga obligāciju likmes, un to īpašnieki cietīs zaudējumus (ja pārdos tās otrreizējā tirgū). No uzņēmumu puses skatoties, varētu teikt, ka lētā nauda patlaban uztur arī tos uzņēmumus, kuri neitrālākās monetārās politikas apstākļos nebūtu rentabli.

Kredītreitingu aģentūru dati rāda, ka kopš ECB aktīvu pirkšanas programmas sākuma eiro zonas suverēnie kredītreitingi ir pakāpušies par 1 pakāpi. Tāpēc varētu pieņemt, ka monetāro stimulu pārtraukšana teorētiski varētu samazināt kredītreitingus par 1 pakāpi, t.i. vidējo kredītreitingu tas apmēram mazinātu no A uz A-.

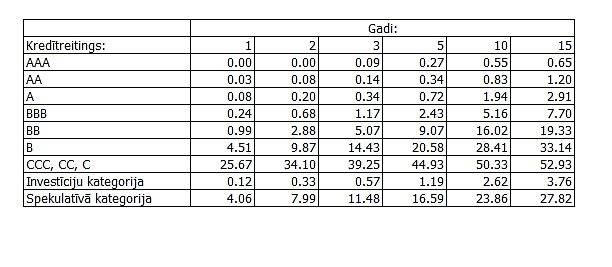

Savukārt eiro zonas augsta riska uzņēmumu bankrotu īpatsvars kopš 2011. gada ir zem vēsturiski vidējā lieluma – pēdējos gados tas ir ap 2%, bet 2002.-2017. gadā vidēji bija 3.2% . Kā redzams 1. tabulā, spekulatīvās kategorijas uzņēmumiem varbūtība bankrotēt nākamajos 3 gados ir 11.5%.

Tie, kas patlaban pērk augsta ienesīguma obligācijas, nākotnē var ciest zaudējumus – no procentu likmju kāpuma (ja viņi pārdos obligācijas, vai novērtēs tās bilancē pēc tirgus vērtības) un daži arī no tā, ka netiks izpildītas saistības.

3. Pelnītspējas riski

Kredītiestādēm ir iespēja neiesaistīties vērtspapīru tirgū, (jo tajā ir zemas procentu likmes un liela iespēja vērtspapīru procentu likmēm augt nākotnē. Tāpat kredītiestādēm ir iespēja kredītu izsniegšanu par zemām likmēm kompensēt ar komisijas maksām – kredītiestāžu komisija par kredīta noformēšanu un izskatīšanu, par maksājumu veikšanu, norēķinu kartēm, skaidrās naudas izņemšanu filiālēs, par finanšu instrumentu izmantošanu u.c.

Vēl 2006. gadā investīciju bankām bija 52% no kapitāla tirgus nozares ienākumiem. Kā rāda 4. attēls, ieņēmumi kapitāla tirgū investīciju bankām praktiski neaug, savukārt citiem tirgus dalībniekiem pieaugums ir izteiktāks. Investīciju bankām ienākumi samazinās no fiksētā ienākuma vērtspapīru (kuru ienesīgums samazinājies) tirdzniecības. Savukārt konsultēšanas pakalpojumu nodrošināšanā un akciju tirdzniecībā ienākumu kritums ir daudz mazāks. Krīžu periodos galvenais ienākumu avots ir konsultēšana, tāpēc, paralēles velkot, varētu teikt, ka krīzes negatīvie efekti investīciju bankām turpinās.

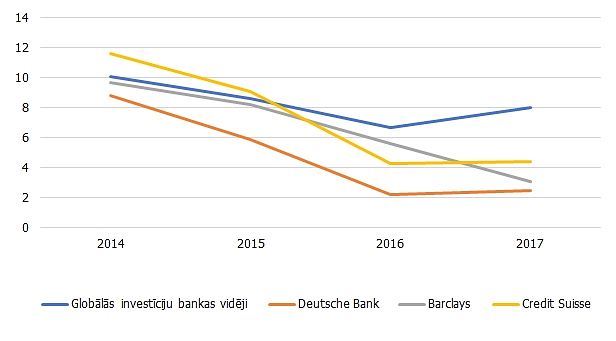

Globālajām investīciju bankām ROE (kapitāla atdeves rādītājs) pēdējos gados ir bijis salīdzinoši augsts, 2011.-2016. gadā vidēji 8.8%. Bet, ja atsevišķi analizē globālās investīciju bankas, kas atrodas Eiropā, tad tām ROE ir ļoti zems (5. attēls). Līdz ar to aktuāls kļūst jautājums par nākotni, jo kaut kas ir jāmaina Eiropas globālo investīciju banku darbībā. Tomēr, kā jau iepriekš minēts, investīciju bankas pārdzīvo strukturālas izmaiņas, un ne tikai stimulējošā monetārā politika un zemās obligāciju likmes ietekmē to pelnītspēju.

Pēc Bloomberg datiem labāka situācija ir globālajām, diversificētajām bankām. Kopumā 4 Eiropas bankas (Deutsche Bank, Societe Generale, BNP Paribas, Banco Santander) no vidējā ROE rādītāja atpaliek tikai par 0.4% punktiem. Ņemot vērā, ka notiek strauja tehnoloģiju attīstība, finanšu infrastruktūras kompānijām (Visa, Mastercard, Global Payments u.c.) ROE 2012.-2016. gadā vidēji bija 18.7%, pie tam, kopš 2016. gada šis rādītājs sāka pārsniegt 20%.

Ja aplūkojam ECB datus par nozīmīgajām kredītiestādēm eiro zonā, kuru skaits 2. ceturkšņa beigās bija 114, tad vidējie radītāji izskatās labi – 2017. gada pirmajos divos ceturkšņos ROE ir attiecīgi 7.09% un 7.10%. Savukārt, ja aplūko ECB datus pa valstīm, tad vidējais ROE pieaug, bet aplūkojot tuvāk atsevišķo valstu datus, var nonākt pie mazliet citādiem secinājumiem (6. attēls). Proti, valstīs ar augstākajiem ROE rādītājiem. To kredītiestāžu pelnītspēja pamazām samazinās, savukārt valstīs ar zemākajiem ROE rādītājiem, to kredītiestāžu pelnītspēja pamazām palielinās. 2017. gada 1. ceturksnī starpība starp labāko valsti un sliktāko valsti jau bija minimāla. Zemā procentu likmju politika lielā mērā ir palīdzējusi risināt finanšu stabilitātes jautājumus, tajā pašā laikā samazinot labi strādājošo kredītiestāžu peļņu.

SecinājumiPagaidām inflācijas rādītājs eiro zonā ir zemāks par Eirosistēmas mērķi, tāpēc Eirosistēma joprojām savas noteiktās procentu likmes saglabā zemas. Savukārt ASV Federālo rezervju banka un Anglijas Banka jau ir uzsākušas savu likmju palielināšanu.

Finanšu stabilitātes jautājumi eiro zonā sekmīgi tiek risināti, tomēr, ja zemu procentu likmju periods būs pārāk ilgstošs, pamazām akumulēsies jauni riski – pārāk augstu pieaug nekustamā īpašuma cenas atsevišķos eiro zonas reģionos, akciju indeksi, augsta riska obligāciju cenas (samazinās to ienesīguma likmes). Eiro zonas kredītiestādēm tas samazina pelnītspējas rādītājus un nākotnē rada finanšu stabilitātes apdraudējumus, ja šo aktīvu cenas pēkšņi piedzīvos straujas korekcijas.

Inflācijas ilgtermiņa prognozē vajadzētu ņemt vērā arī šo monetārās politikas un finanšu stabilitātes savstarpējo spēli. Neveiksmīga saspēle var radīt negatīvus scenārijus, kur lejupvērsta ietekme būs arī uz inflāciju.

#2/7

2. attēls. Akciju un māju cenu attiecība pret ienākumu, indekss

#4/7

1. tabula. Globālo uzņēmumu (uzkrātā pa gadiem) bankrota iespējamība pa kredītreitinga kategorijām