Sāk spekulēt par to, kādu politiku varētu īstenot nākamais pasaules ietekmīgākais baņķieris

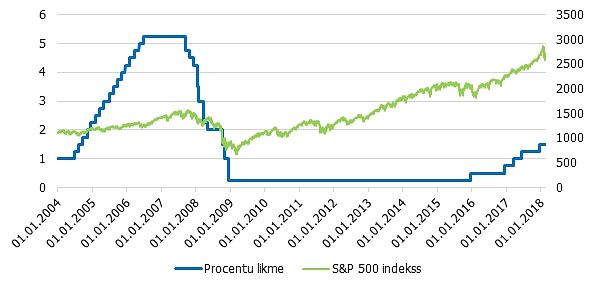

Pēdējo gadu laikā milzīga ietekme uz tendencēm finanšu tirgū bijusi centrālo banku darbībām un retorikai. Tādējādi mazsvarīgi nav tas, kas atrodas pie pasaules ietekmīgāko monetārās stabilitātes sargu stūres. Jau kādu laiku ASV Federālo rezervju sistēmas priekšnieka amatā ir Dženeta Jellena, kuras vadībā iestāde pārtraukusi dolāru drukāšanas programmu un sākusi palielināt procentlikmes. Tiesa gan, pastāv visai liela iespējamība, ka viņa FRS šefa amatā tomēr netiks apstiprināta uz otru termiņu (formāli termiņš viņai šajā amatā beidzas nākamā gada februārī). Daudz kas šajā ziņā būs atkarīgs no ASV prezidenta Donalda Trampa lēmuma. Tieši viņam būs jāizdomā, kuru kandidātu virzīt apstiprināšanai FRS vadītāja krēslā. Vismaz pašlaik izkristalizējušies četri minētā amata kandidāti.

Kā ticamākais kadrs šobrīd minēts FRS valdes loceklis Džeroms Pouels. Viņš tiek raksturots kā vidusceļa gājējs - proti, tiek lēsts, ka viņa vadībā FRS centīsies rast ļoti uzmanīgu balansu starp ekonomikas stimulēšanu un likmju palielināšanu. Viņa izteikumi arī liecina, ka vajadzētu mazināt stingros regulējumus bankām, kas tām noteikti pēc iepriekšējās finanšu krīzes. Ar līdzīgiem paziņojumiem uzstājies arī Trampa kungs. Rezultātā tiek spekulēts, ka Dž. Pouela ievēlēšana FRS kapteiņa amatā nozīmētu banku akciju cenu palielināšanos (un pa lielam – esošā kursa turpināšanu).

Visu rakstu Var nomainīties FRS vadība lasiet 30. oktobra laikrakstā Dienas Bizness.