ASV Federālo rezervju sistēma šogad jau trešo reizi palielina likmes.

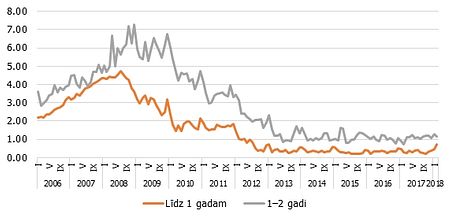

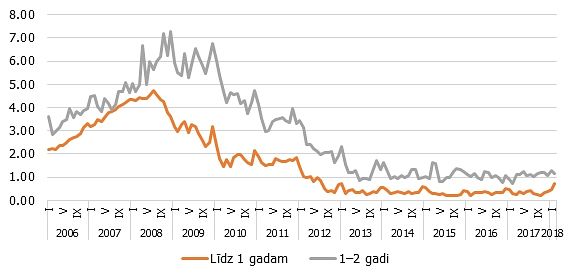

ASV Federālo rezervju sistēma (FRS) šonedēļ spērusi vēl vienu soli augstāku likmju virzienā. Pasaules ietekmīgākā centrālā banka dolāra refinansēšanas likmi noteikusi par 25 bāzes procentpunktiem augstāk – 2% līdz 2,25% koridorā. Šāda ASV centrālo baņķieru rosīšanās vēlreiz apliecina, ka ASV atrodas uz likmju paaugstināšanas ceļa – FRS vadība arī deva mājienus, ka līdz šā gada beigām dolāra bāzes procentlikme tiks palielināta vēl vienu reizi. Pašlaik tirgus dalībnieki paredz, ka aptuveni par procentpunktu FRS dolāra likmes palielinās arī visā nākamajā gadā kopumā. Tādējādi 2018.gada beigās, ja šie pieņēmumi piepildīsies, varēsim tās redzēt jau pie 3,25–3,5% atzīmes.

ASV monetārās politikas noteicēji šogad dolāra likmes izlēmuši palielināt jau trīs reizes, bet kopš 2015.gada, kad šī likme bija pie nulles, šis ir jau astotais šāds paaugstinājums. Rezultātā dolāra likme pirmo reizi kopš 2008.gada nonākusi virs 2% barjeras. Sagaidāms, ka nākamgad savas likmes sāks palielināt arī Eiropas Centrālā banka (tas notiks no rekordzema līmeņa un turklāt visticamāk tikai rudenī).

Pērc avīzi elektroniski DB HUB vietnē:

https://www.dbhub.lv/raksti/laikraksts-dienas-bizness-2018gada-28septembra-numurs

Dolāra likmju pieaugums būtībā nozīmē, ka aug aizņemšanās izmaksas ļoti daudziem biznesiem un patērētājiem. Tādējādi šādiem soļiem mēdz būt bremzējoša ietekme uz tautsaimniecības aktivitāti. Tiesa gan, ja to laikus nedara, pastāv iespēja pamatīgi iebuksēt grāvja otrā malā – ekonomikas pārkarst, kas beidzas ar strauju, visai iznīcinošu stopkrāna noraušanu (dziļu krīzi). FRS šefs Džeroms Pauels gan mierināja, ka neatkarīgi no šiem kāpumiem likmes joprojām uzskatāmas par zemām. Baņķieris atgādināja, ka notiekošais pamatā ir pakāpeniska «atgriešanās pie normālā», kas esot vajadzīgs, lai spēcīgu ekonomiku saglabātu ilgākā termiņā (dažiem pēdējo gadu laikā bijušas bažas, ka likmes zemas būs pārāk ilgi, kas jau atkal neizbēgami novedīs pie pārmērībām). Zīmīgi gan bija tas, ka FRS vadība no sava oficiālā atzinuma par monetāro politiku izņēma ierasto raksturojošo frāzi, ka tā ir izaugsmi balstoša (accommodative). Būtībā tas varētu liecināt par to, ka FRS savu monetāro politiku vairāk sāk uzskatīt par neitrālu – ne tādu, kas ir ekonomiku ļoti stimulējoša, ne tādu, kas ir izaugsmi iegrožojoša.

Visu rakstu Dolāru likmes kāpj lasiet piektdienas, 28.septembra laikrakstā Dienas Bizness!