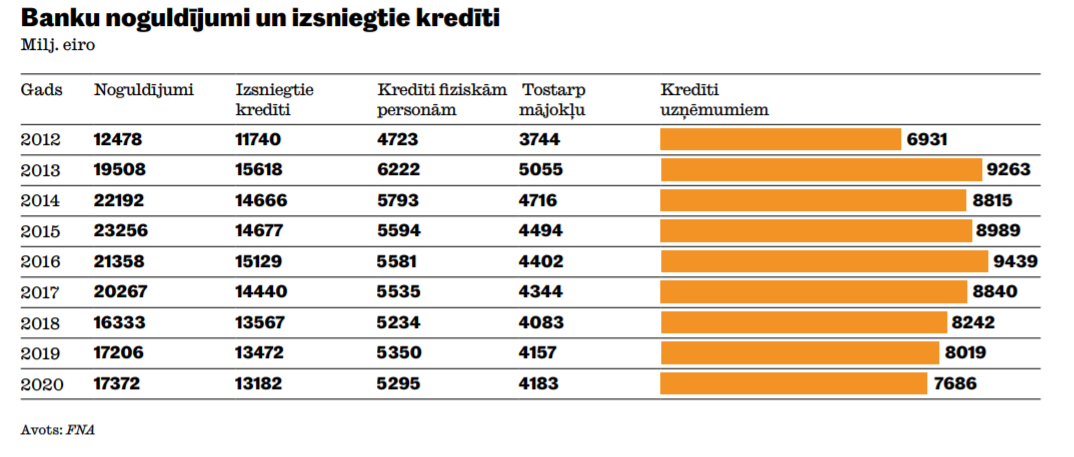

Kredītiestāžu iekšzemes kreditēšana arī pirms Covid-19 pandēmijas bija gausa, jaunākajā Finanšu stabilitātes pārskatā norāda Latvijas Bankas eksperti.

2019. gada 4. ceturksnī iekšzemes kreditēšanas temps kritās, un 2020. gada februārī iekšzemes kredītu atlikums bija par 2,4% mazāks nekā iepriekšējā gada februārī. Arī izslēdzot vienreizējos faktorus saistībā ar divu kredītiestāžu licenču anulēšanu, kredītu atlikuma gada pārmaiņu temps februārī bija negatīvs (–1,4%).

Iekšzemes kreditēšanas temps būtiski saruka nefinanšu sabiedrību segmentā, savukārt mājsaimniecību kreditēšanas gada pieauguma temps saglabājās stabils, bet zems (aptuveni 1%). 2020. gada februāra beigās iekšzemes nefinanšu sabiedrībām un mājsaimniecībām izsniegto kredītu atlikums bija par 0.8% mazāks nekā iepriekšējā gada februārī.

Nefinanšu sabiedrību kreditēšana 2019. gadā un 2020. gada sākumā attīstījās nevienmērīgi un kopumā bija vāja – šā segmenta kredītu atlikuma gada pieauguma temps svārstījās no 3,5–5,8% 2019. gada vidū līdz –2,2% 2020. gada februārī. 2019. gada sākumā kredītu atlikuma kāpumu noteica daži ļoti lieli ilgtermiņa aizdevumi, kuru izsniegšanas līgumi bija parakstīti pirms 2019. gada un kuri tika pakāpeniski izsniegti pa daļām.

Taču 2019. gadā un 2020. gada sākumā jauni lieli kreditēšanas projekti netika īstenoti un nefinanšu sabiedrībām no jauna izsniegto kredītu apjoms bija neliels. Kreditēšanas pieauguma tempa kritums daļēji saistāms ar aizņēmēju un aizdevēju lielāku piesardzību ārējā pieprasījuma un iekšzemes izaugsmes palēnināšanās dēļ.

Daļēji to ietekmēja arī privātā sektora pielāgošanās stingrākām NILLTPF novēršanas prasībām. Nefinanšu privātajā sektorā izpratne par NILLTPF novēršanas papildu prasībām un kredītiestāžu skrupulozāku pieeju sadarbībā ar klientiem vēl nav pilnīga. Savukārt kredītiestādes bažās par NILLTPF novēršanas prasību pārkāpšanu nereti izvēlas izvairīties no riskiem, nevis tos pārvaldīt, īpaši tad, ja trūkst konkrētu vadlīniju par prasībām vai klientu padziļinātas izpētes izdevumi neatbilst guvumam no klientu apkalpošanas.

Nefinanšu sabiedrību kreditēšanu Latvijā un arī pārējās Baltijas valstīs ietekmēja Danske Bank A/S filiāles Latvijā pakāpeniska aiziešana no tirgus un nozīmīga tirgus dalībnieka – "Luminor Bank" AS – kredītportfeļa samazināšana saistībā ar pārmaiņām finansējuma struktūrā.

Saskaņā ar kredītiestādes 2019. gada 4. ceturkšņa starpposma pārskatā publicēto informāciju tās nefinanšu sabiedrību kredītportfelis Baltijas valstīs sarucis par 17%, t.sk. Latvijā – par 15%. Šā aizdevēja tirgus daļu kritumu kompensē citi tirgus dalībnieki, taču kopējā kredītu tirgus aktivitāte ir vāja, un 2019. gada 4. ceturksnī un 2020. gada sākumā kreditēšanas temps mazinājās arī lielākajai daļai pārējo aizdevēju. Arī Lietuvā nefinanšu sabiedrību kreditēšanas temps ir sarucis (līdzīga ir arī šo kredītu un IKP attiecība), bet Igaunijā attīstība bija dinamiskāka un kredītu atlikuma un IKP attiecība ir krietni augstāka.