Savulaik kolēģis Igors Kasjanovs uzrakstīja lasītāju iemīļotu rakstu «Latvijā rūpniecība IR!» par to, ka rūpniecība Latvijā ir dzīva. Tā ir dzīva joprojām, lai gan pārmaiņu vēji dažu augstāko priedi ir lauzuši un dažam jaunam asnam ļāvuši augt spēcīgākam un zaļākam.

Tomēr šoreiz nerunāsim par visām nozarēm, aplūkosim, kā pēdējos gados mirdzējušas uz eksportu orientētās elektronikas un elektrotehnikas nozares zvaigznes, kuru ražotā produkcija ir pieprasīta visā pasaulē, un kā pašu mājās un eksporta tirgos attīstījušies būvmateriālu ražotāji. Komentārs izmantots arī «Dienas Biznesa» (DB) izdevuma «TOP500» gatavošanā, kur interesenti var atrast arī citu nozaru apskatus.

Augsto tehnoloģiju ražotāji – eksporta zvaigznes

Elektronika un elektrotehnika ierasti tiek skatītas kopā kā radniecīgas augsto tehnoloģiju nozares, kas galvenokārt orientējas uz eksportu – eksports veido vairāk nekā 90% no kopējā realizācijas apjoma. Tomēr šo nozaru attīstības tendences ir samērā atšķirīgas un ir vērts tās aplūkot atsevišķi. Eksporta novērtējumam un tālākai analīzei tiks izmantoti Centrālās statistikas pārvaldes (CSP) dati, ja nav norādīts cits avots.

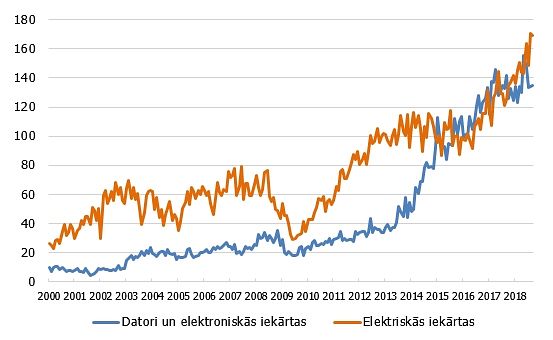

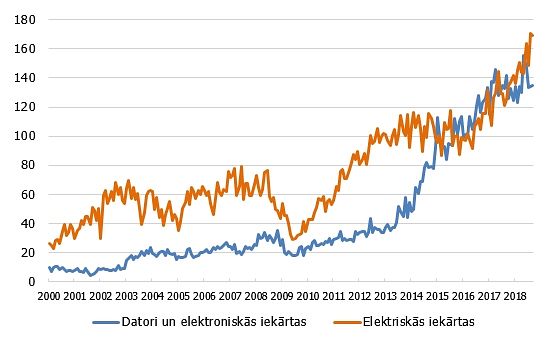

Datoru, elektronisko un optisko iekārtu ražošana kopš 2000. gada attīstījās samērā pakāpeniski, bet kopš 2014. gada piedzīvoja īstu «sprādzienu», vairākas reizes palielinot ražošanas apjomus un pēdējos desmit gados augot «svarīgumā»: no 1.5% īpatsvara apstrādes rūpniecības produkcijas apjomā 2008. gadā līdz 4.4% 2018. gadā (pirmajos trīs ceturkšņos). Par šo nozares veiksmes stāstu lielā mērā jāpateicas izaugsmes un ražīguma flagmanim SIA «Mikrotīkls» (pazīstams arī kā «MikroTik»), kas ražo datortīklu aprīkojumu, galvenokārt bezvadu iekārtas un maršrutētājus.

«Mikrotīkls» ir produktivitātes izcilnieks! Uzņēmuma bruto peļņa uz vienu nodarbināto 2017. gadā sasniedza 365 tūkst. eiro («Lursoft» dati, Latvijas Bankas aprēķins), pēdējos piecos gados uzņēmuma darba ražīgums palielinājies par 105 tūkst. eiro uz vienu nodarbināto. Turklāt šāds rezultāts ir sasniegts, neraugoties uz peļņas kritumu 2017. gadā valūtas kursu svārstību dēļ. Salīdzinājumā ar konkurentiem augsta ir arī vidējā alga uzņēmumā - 2.6 tūkst. eiro mēnesī (Valsts ieņēmumu dienesta dati, Latvijas Bankas aprēķins), kas iezīmē to ceļu, kuru gribētos redzēt tautsaimniecības attīstībā – zināšanu ietilpīgas un labi atalgotas darbavietas, kuru noturību nodrošina ražīguma izaugsme. Uzņēmums nodarbina vairāk nekā 200 darbiniekus («Lursoft» dati), un šis skaits pēdējos piecos gados ir gandrīz dubultojies.

2017. gads uzņēmumam nav bijis tik finansiāli sekmīgs kā iepriekšējais gads, peļņa ir samazinājusies par 23 milj. eiro. Savukārt 2018. gadā uzņēmums piedzīvoja nepatīkamu ugunsgrēku vienā no noliktavām. Neraugoties uz šiem apstākļiem, uzņēmuma sniegums ir galvas tiesu pārāks par citiem konkurentiem un maz ticams, ka tuvākajos gados kāds šo līderību varētu «apdraudēt».

Arī elektrisko iekārtu ražotāji var lepoties ar lielisku sniegumu, tomēr šīs nozares attīstība nav bijusi tik pakāpeniska un straujās izaugsmes periodi pēdējos desmit gados ir sadalīti divos posmos – pirmais «uzrāviens» tika demonstrēts 2009.-2012. gadā un otrs - kopš 2016. gada vidus līdz pat pēdējam mērījumam, t.i., 2018. gada septembrim. Nozares īpatsvars apstrādes rūpniecībā kopumā audzis no 2.3% 2008. gadā līdz 3.5% 2018. gadā. Elektrotehnikas nozarē plaisa starp līderi un pārējiem konkurentiem nav tik izteikta, salīdzinājumam - lielākais šīs nozares uzņēmums pēc apgrozījuma 2017. gadā ir piecas reizes mazāks par elektronikas nozares līderi «Mikrotīkls», savukārt peļņa - 15 reizes zemāka. Šis elektrotehnikas nozares lielākais uzņēmums ir Francijas kompānijas «Schneider Electric» meitasuzņēmums SIA «Lexel fabrika», kas specializējas elektroinstalācijas produktu ražošanā. Uzņēmumā nodarbināto skaits gan pat pārsniedz «Mikrotīkla» darbinieku skaitu, kas norāda, ka ienākumi uz vienu nodarbināto ir zemāki. Tomēr ar to negribētos nopelt šo rezultātu, tas tāpat ir lielisks.

Gribētos atsevišķi izcelt vēl kādu uzņēmumu, kas pēc apgrozījuma ierindojas 6. vietā DB «TOP500» elektrotehnikas nozares topā, bet ir otrs lielākais nodokļu maksātājs un izceļas arī ar augstu rentabilitātes rādītāju. Tas ir SIA «Light Guide Optics International», kas ražo optiskās šķiedras kabeļus. Šis Līvānos atrodamais uzņēmums lepojas ar faktu, ka saražo pusi no visā pasaulē uroloģijā izmantotajiem instrumentiem. Uzņēmuma produkcija gan nav saistīta vien ar medicīnu, šie izstrādājumi esot atrodami gan zem zemes, gan ūdenī, gan gaisā un pat kosmosā.

Elektronikas un elektrotehnikas nozares tradicionāli tiek pieskaitītas augsto tehnoloģiju jomai, kas nozīmē sarežģītākus, augstas pievienotās vērtības produktus. Tādēļ šo nozaru labais sniegums ir ļoti laba vēsts Latvijas tautsaimniecības attīstībai.

Tieši augstražīgi uzņēmumi, zināšanu ietilpīgas un labi apmaksātas darba vietas ir nepieciešamais priekšnosacījums straujākai valsts labklājības izaugsmei. Turklāt uzņēmumi tieši un netieši ietekmē un palīdz kāpināt ienākumus arī citiem sektoriem, jo prece ir arī jāpārvadā, jāreklamē, jāpārdod utt., nemaz nerunājot par samaksātajiem nodokļiem, kuri vēlāk nonāk arī skolotāju, mediķu un citu sabiedriskajā sektorā nodarbināto makos.

Runājot par nozaru nākotnes izaicinājumiem, ir vērts ieskatīties, kādus darbību ierobežojošos faktorus norāda uzņēmēji un kādas ir jaudu noslodzes. Nav noslēpums, ka patlaban apstrādes rūpniecībā iezīmējas divi piedāvājuma puses nepietiekamu kapacitāti raksturojoši faktori – trūkst darbinieku un ir sasniegtas vēsturiski augstas jaudu noslodzes, kas ir sekas iepriekšējos periodos kūtri veiktām investīcijām. Kā šajā ziņā sekmējas elektronikas un elektrotehnikas nozarēm?

Datoru un elektronikas ražotājiem jaudu noslodzes 2018. gada 4. ceturksnī sasniegušas 74% (Eiropas Komisijas (EK) dati), kas ir dažus procentu punktus zem vēsturiskā maksimuma (77%). Savukārt elektrisko iekārtu ražošanā jaudas ir tikai 65% līmenī (maksimālā vēsturiskā jauda bijusi 76%). Tātad atšķirībā no daudzām citām apstrādes rūpniecības apakšnozarēm, kur jaudu noslodzes ir ļoti augstā līmenī (līdz pat 90%), elektronikas un elektrotehnikas ražotāji vēl varētu kāpināt ražošanu bez jaunu investīciju nepieciešamības. Savukārt darbību ierobežojošo faktoru jautājumā šo nozaru pārstāvju atbildes līdzinās kopējai situācijai apstrādes rūpniecībā – arvien vairāk ražotāju norāda, ka nesaskata nekādus ierobežojumus attīstībai, samazinās nepietiekams pieprasījums kā problēma, savukārt kopš 2017. gada vidus arvien asāk iezīmējas darbaspēka trūkums. Turklāt šī ir problēma, kas zināšanu ietilpīgā sfērā ir krietni sarežģītāk risināma, jo nepieciešamās prasmes un izglītības līmeni nevar apgūt un sasniegt dažu mēnešu pārkvalifikācijas kursos. Ir vajadzīgas daudzu gadu investīcijas cilvēkkapitālā vai jāpiesaista kvalificēts darbaspēks no ārvalstīm.

Elektronikas un elektrotehnikas nozares ir izteikti uz eksportu orientētas nozares, tādēļ izšķirīgi svarīgs produkcijas noietam ir ārējais pieprasījums – tas, kā klājas citu valstu tautsaimniecībām, cik maksātspējīgi ir to iedzīvotāji un uzņēmumi. Tāpat svarīgi, cik konkurētspējīga ir mūsu produkcija iepretim citu valstu ražojumiem.

Elektronikas un elektrotehnikas nozares produkcija ir pieprasīta visā pasaulē, bet lielākie eksporta tirgi ir Eiropas Savienības valstis, Krievija un ASV.

Patlaban uzņēmēji arvien retāk norāda uz problēmām ar produkcijas pieprasījumu, to var labi redzēt arī DB nozares TOP30 uzņēmumu finanšu datos – apgrozījuma kritums vērojams vien retajam sarakstā redzamajam ražotājam, arī peļņas rādītāji vairākumam uzņēmumu uzlabojušies. Arī makroekonomiskie rādītāji apliecina, ka Latvijas nozīmīgākajās tirdzniecības partnervalstīs galvenie ekonomiku raksturojošie rādītāji joprojām ir spēcīgi un jau kādu laiku pasaules dienaskārtībā esošā tirdzniecības karu ietekme pagaidām nav jūtama. Tomēr iekšzemes kopprodukta pieauguma tempi vairākās valstīs sākuši mazināties.

Ņemot vērā ražotāju arvien lielāku iesaisti globālajās vērtības ķēdēs, lielu valstu starptautiskie ķīviņi, piemēram, starp ASV un Ķīnu, atbalsojas teju visā pasaulē un ietekmē pieprasījumu, cenas, muitas nodevas, valūtu kursus utt. Šis aspekts liek ar zināmu piesardzību raudzīties uz nākotnes izredzēm un kā mājasdarbu akcentēt augstas konkurētspējas svarīgumu asākas konkurences apstākļos, kur var nākties cīnīties arī ar dažādām valstu pašmāju ražojumu protekcijas izpausmēm. Šajā ziņā ir vērts koncentrēties uz ražīguma kāpināšanu, noieta tirgu un produkcijas diversifikāciju. Darbaspēka trūkums, protams, no vienas puses, nav labs ceļavējš šādos apstākļos, jo sadārdzina ražošanu. No otras puses, šo apstākļu mudināti ieguldījumi automatizācijas procesos uzlabo darba ražīgumu un atslogo atkarību no darbarokām. Vēl kāds ieteikums, ņemot vērā arī valūtas kursu iespējamās svārstības, – tālredzīgi varētu būt apdrošināt šos valūtu kursu riskus, jo nereti ir dzirdami bēdu stāsti par koncentrēšanos uz kādu tirgu (īpaši populāri – uz Krieviju), ignorējot gan iespējamu pieprasījuma kritumu, gan valūtas kursu ietekmi uz ieņēmumiem un ražojumu cenu konkurētspēju.

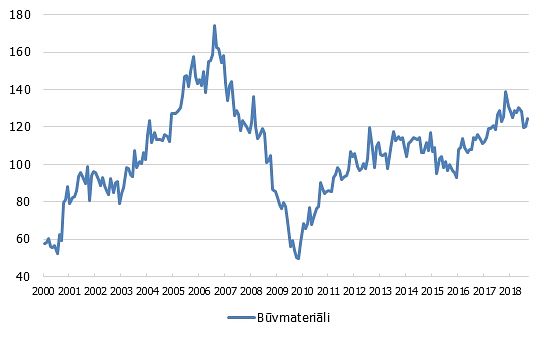

Būvmateriālu ražotāji – krietni strādāts eksporta virzienā, taču darbs jāturpinaBūvmateriālu jeb atbilstoši klasifikācijai sauktā «nemetālisko minerālu izstrādājumu ražošana» ir nozare, kas savulaik piedzīvoja ļoti straujas pieprasījuma korekcijas Latvijā un citviet pasaulē, «treknajos gados» augot un tad krīzes laikā dramatiski sarūkot būvniecības aktivitātei. Šie apstākļi īpaši mudināja ražotājus apjaust diversifikācijas nepieciešamību un meklēt noietu jaunos eksporta tirgos. 2008. gadā, kas bija «trekno gadu» norieta sākums, būvmateriālu realizācijā tikai 24% veidoja eksports, tātad lielākā daļa tika pārdota Latvijā. Desmit gadus vēlāk – 2018. gada pirmajos trīs ceturkšņos - eksporta īpatsvars jau pārsniedz pusi, precīzāk - 54%. Eksporta novērtējumam un tālākai analīzei tiks izmantoti CSP dati, ja nav norādīts cits avots.

Būvmateriālu ražošana patlaban veido aptuveni 6% no apstrādes rūpniecības izlaides. Tā nav augsto tehnoloģiju nozare, tomēr tas nenozīmē, ka būvmateriālu ražošana ir mazsvarīga tautsaimniecībai. Nozare nodrošina produkciju būvniecībai, tādējādi ietekmē visu nozaru uzņēmēju iespējas būvēt jaunas rūpnīcas, birojus, veikalus, valstij uzturēt ceļus un citus infrastruktūras objektus, skolas un slimnīcas. Ja vietējie ražotāji nevar nodrošināt nepieciešamo būvmateriālu ražošanu, tad to imports transporta izmaksu dēļ var sadārdzināt investīciju projektus. Lai arī to varētu teikt par jebkuriem izejmateriāliem un precēm, tomēr jāņem vērā, ka plaši lietoti būvmateriāli, piemēram, cements, ir salīdzinoši lēta, bet smaga produkcija, un transporta izmaksas šādai produkcijai ir nozīmīga izmaksu sadaļa. Ne velti DB veidotajā būvmateriālu ražotāju TOP30 sarakstā redzami daudzi ārvalstu kompāniju meitasuzņēmumi, kuri orientējas uz konkrētu reģionu (visbiežāk - Baltijas valstīm, Skandināviju, Baltkrieviju). Lieliski, ja līdzās mazākai transporta izmaksu komponentei būvmateriālu zemāku cenu nodrošina arī augstražīga un energoefektīva ražošana.

Kā jau minēju, būvmateriālu ražotāji ir krietni pastrādājuši, lai pārorientētos no pašmāju tirgus uz eksportu, tomēr šie procesi, ievērojot izmaksu efektivitātes principus, ir jāturpina. Ražotājam ar lielākām rentabilitātes un ražošanas apjomu ambīcijām iekšzemes tirgus vien ir nepietiekams. Turklāt tas ir pārāk pakļauts ekonomiskajam ciklam un Eiropas Savienības fondu finansējumam. Ražotāji, kuru produkcija ir sarežģītāka, dārgāka, vieglāk pārvadājama, var veidot plašākus un tālākus eksporta tirgus, tā nodrošinot arī augstāku risku diversifikāciju, nepakļaujoties atsevišķu valstu ekonomiskajiem cikliem, valūtas svārstībām utt. Otrs ceļš komercdarbības paplašināšanai ir rūpnīcu tīkla paplašināšana ārpus Latvijas, būvējot pašiem vai pārdodot franšīzes. Šādu komercdarbības modeli realizē arī SIA «Sakret», kas DB veidotajā būvmateriālu ražotāju topā 2017. gadā ierindojas 12. vietā.

Ja runā par uzņēmumiem, kas atrodas Latvijas būvmateriālu ražotāju topa galvgalī, tad šajā nozarē Latvijā ir divi izteiktāki līderi. Lielākais ražotājs ir SIA «Cemex», kas Latvijā ražo un pārdod cementu, betonu un minerālmateriālus, kā arī piedāvā valčbetona risinājumu ceļu un laukumu būvniecībai. «Cemex» vienīgais īpašnieks kopš 2018. gada maija ir Spānijas kompānija «Cemex Espana SA». Galvenie eksporta tirgi ir Somija, Zviedrija, Lietuva, Igaunija, Baltkrievija.

Uzņēmuma apgrozījums 2017. gadā sasniedza 78 milj. eiro («Lursoft» dati), kas ir par aptuveni vienu trešdaļu vairāk nekā 2016. gadā. Gada pārskata vadības ziņojumā teikts, ka 2017. gadā «Cemex» pārdeva 970 tūkstošus tonnas cementa, eksporta īpatsvaram pieaugot līdz 70%. «Cemex» min, ka eksporta izaugsme uz Skandināvijas valstīm palīdzējusi kompensēt ar Krievijas sankcijām saistīto apmēru kritumu iepriekšējos gados. Patlaban dienaskārtībā ir arī būvniecības aktivitātes mazināšanās Skandināvijas valstīs. Šis ir vēl viens apliecinājums tam, cik svarīgi ir «neturēt visas olas vienā groziņā».

Runājot par citiem «Cemex» finanšu datiem, jāmin, ka uzņēmums joprojām cieš zaudējumus, ko galvenokārt veido procentu izdevumi un nolietojuma izmaksas saistībā ar lielāko investīciju projektu Latvijas vēsturē vairāk nekā 300 milj. eiro vērtībā Eiropā modernākās cementa rūpnīcas izbūvei Brocēnos. Tā tika nodota ekspluatācijā 2010. gada vasarā. Uzņēmums joprojām katru gadu investē, piemēram, 2017. gadā ieguldīts ietekmes uz vidi, drošības un efektivitātes uzlabojumu ieviešanā, loģistikas infrastruktūrā, ražošanas mobilo iekārtu uzlabošanā un laboratorijas aprīkojumā. Masu medijos izskanējis, ka 2018. gadā tika plānots ieguldīt 6.8 milj. eiro ražotņu modernizācijā. Šie ieguldījumi ļauj uzņēmumam kāpināt ražīgumu, samazināt produkcijas pašizmaksu, kļūt efektīvākam un konkurētspējīgākam.

Otrs pēc apgrozījuma lielākais būvmateriālu ražotājs Latvijā ir SIA «Knauf», kas ir viens no lielākajiem ģipša, kaļķa-cementa un citu būvmateriālu ražotājiem Baltijā. Uzņēmuma vienīgais īpašnieks ir Vācijā reģistrētā kompānija «Knauf International GmbH». Kā vēsta uzņēmuma mājaslapa, kopš 1996. gada «Knauf» kādreizējā Sauriešu būvmateriālu kombināta ražotņu rekonstrukcijā un modernizācijā ieguldījis vairāk nekā 80 milj. eiro. 1997. gadā Latvijas ražotnē tika sākta metāla profilu izgatavošanu, bet 1998. gadā – ģipša sauso maisījumu ražošana. 2000. gadā ekspluatācijā tika nodota ģipškartona plākšņu rūpnīca, savukārt 2006. gadā darbu sāka arī cementa maisījumu ražotne.

«Knauf» 2017. gads bijis veiksmīgs, pateicoties stabilam būvmateriālu pārdošanas apjomam Baltijas valstīs un jaunapgūtajiem Norvēģijas un Zviedrijas tirgiem. Tā apgrozījums 2017. gadā sasniedza 58 milj. eiro. Nodokļos uzņēmums 2017. gadā samaksājis pat vairāk nekā nozares līderis «Cemex», proti, 4.5 milj. eiro. «Knauf» atzīmē, ka, lai gan apgrozījums pieauga par mazliet vairāk nekā 8% salīdzinājumā ar 2016. gadu, dažādas izmaksas palielinājās straujāk, tajā skaitā materiālu izmaksu kāpums 2017. gadā sasniedza 14%, bet personāla izmaksas palielinājās par 10%.

Gandrīz trešā daļa gan no «Cemex», gan no «Knauf» pārdošanas apjomiem tiek realizēta pašu mājās, kopumā nozarei iekšzemes tirgus veido gandrīz pusi no produkcijas realizācijas, tāpēc rezultātus ietekmē būvniecības aktivitāte Latvijā. Pēdējos gados Latvijas būvniecības nozare atjaunojusi spēcīgu izaugsmi. 2016. gadā būvniecībā Latvijā bija vērojama «bedre», ko lielā mērā noteica «pārrāvums» Eiropas Savienības fondu finansējumā starp diviem plānošanas periodiem. Tam sekoja straujš kāpums 2017.-2018. gadā. Šo būvniecības izaugsmi līdz ar pieprasījuma kāpumu pēc izejmateriāliem izjūt arī citi ražotāji – būvniecībā nepieciešamas arī metāla konstrukcijas, dažādi gumijas un plastmasas izstrādājumi, kokmateriāli u.c. apakšnozaru ražotā produkcija, tāpēc būvniecības aktivitāte ietekmē daudzas nozares.

Tāpēc ilgtspējīga būvniecības nozares attīstība ir ļoti nozīmīga visai apstrādes rūpniecībai.

Turpmākajos gados Latvijā plānoti daudz un dažādi lieli investīciju plāni, kas uzturēs augstu būvniecības aktivitāti. Tā noteikti ir laba ziņa būvmateriālu ražotājiem – pieprasījums būs. Tomēr – vai būvmateriālu ražotāji spēs nodrošināt piedāvājumu, kādas ir ražošanas jaudas, kādi ir darbību ierobežojošie faktori?

Kā liecina EK dati, visbiežāk ražotāji norādījuši, ka šķēršļu saimnieciskajai darbībai nav. Nepietiekams pieprasījums kā problēma pakāpeniski sarūk un caurmērā rāda atbilstošu dinamiku būvniecības aktivitātei Latvijā – aktīvajā periodā pieprasījuma problēmu nav, krīzēs vai lēnākas izaugsmes periodā pieprasījuma problēma tiek norādīta biežāk. Līdzīgi kā kopumā tautsaimniecībā ražotāji arvien biežāk norāda uz problēmām ar darbaspēku. Situācija gan nav viendabīga – ir reģioni, kur, piedāvājot konkurētspējīgu atalgojumu, darbiniekus var atrast, un ir reģioni, kur cīņa par darbiniekiem ir asāka – īpaši kvalificēto darbinieku un atsevišķu profesiju (piemēram, smagā transporta vadītāji) jomā Rīgā. Jāņem vērā arī aplokšņu algu problēma, kas sarežģī darbinieku piesaisti godprātīgajiem nodokļu maksātājiem. Aptaujas neparedz atsevišķu jautājumu par ierobežojumiem saistībā ar ražošanas izmaksām, tomēr šī ir nozare ar gana augstu energointensitāti, tādēļ kā problēmjomu noteikti norādītu augstas elektroenerģijas izmaksas un sāpīgo obligātās iepirkuma komponentes jautājumu. Protams, ir uzņēmumi, kuri ļoti mērķtiecīgi ir mazinājuši energoatkarību, tādēļ tiem ir zināmas priekšrocības salīdzinājumā ar konkurentiem, tomēr kopumā energoizmaksu līmenis Latvijā ir augsts un negatīvi ietekmē ražotāju konkurētspēju.

EK dati rāda, ka 2018. gada 4. ceturksnī jaudu noslodze nemetālisko minerālu izstrādājumu ražošanā ir sasniegusi 75%, kas nav tālu no vēsturiskā maksimuma 77%. Tomēr šajā nozarē vēsturiskais maksimums varētu nebūt labs atskaites punkts, jo savulaik, «trekno gadu» pilnbriedā, daudzi vienlaicīgi investēja ražotņu paplašināšanā, tāpēc jaudu noslodzēm ir krietnas papildu rezerves virs šī vēsturiskā maksimuma. Tomēr lielo investīciju projektu realizācija tuvākajos gados jaudu noslodzi varētu palielināt un var veidoties arī situācija, kad vietējie ražotāji nespēj nodrošināt produkciju pietiekamā apjomā. Tomēr, ņemot vērā būvniecības aktivitātes kritumu nozarei svarīgajā Skandināvijas tirgū, kopējais pieprasījums varētu līdzsvaroties.