Par maksātnespējīgās AS Liepājas metalurgs pamatražotnes pārdošanu starptautiskajā piedāvājumā noslēgts līgums ar konsultāciju kompāniju Prudentia. Nākamās nedēļas sākumā pārdošanas piedāvājumi tiks izsūtīti vairāk nekā 70 potenciālajiem pircējiem, sacīja Liepājas metalurga (LM) maksātnespējas administrators Haralds Velmers.

Prudentia tika izvēlēts no sešiem konsultantiem, ar kuriem Velmeram bija pārrunas. Galvenie konsultanta izvēles kritēriji bija līdzšinējā pieredze un piedāvātais laika grafiks. Ne mazāk svarīgs faktors bija tas, ka iepriekš Prudentia bija arī LM kreditora kluba konsultants, skaidroja Velmers.

Atlīdzība konsultantam nepārsniegs 2% no summas, par kādu tiks pārdots uzņēmums, bet tā var būt arī mazāka. «Jo augstāka būs cena, par kuru ražotne tiek pārdota, jo atlīdzība būs tuvāka 2% no pārdošanas summas,» teica Velmers.

Viņš arī piebilda, ka potenciālie pircēji pārstāv visus kontinentus, izņemot Austrāliju. Jau patlaban ir noslēgti vairāk nekā 20 konfidencialitātes līgumi ar potenciālajiem pircējiem.

Aptuveni mēneša laikā būtu jānodrošina, ka pircēji, kas patiešām ieinteresēti uzņēmuma iegādē, izsaka nesaistošos piedāvājumus, skaidroja Velmers.

Jau ziņots, ka maksātnespējīgās AS Liepājas metalurgs nodrošinātie kreditori AS Citadele banka un AS SEB banka 20.martā ir devušas piekrišanu administratora izstrādātajam uzņēmuma pamatražotnes pārdošanas plānam starptautiskajā piedāvājumā.

Lai varētu sākt īstenot uzņēmuma pārdošanas plānu, administratoram bija jāsaņem piekrišana no visiem trīs nodrošinātajiem kreditoriem, kuriem par labu ieķīlātā manta ietilpst Liepājas metalurga pamatražotnē un kuru plānots pārdot starptautiskajā piedāvājumā - tie ir Valsts kase, AS Citadele banka un AS SEB banka. Līdz šim plānam piekrišanu bija devusi tikai Valsts kase.

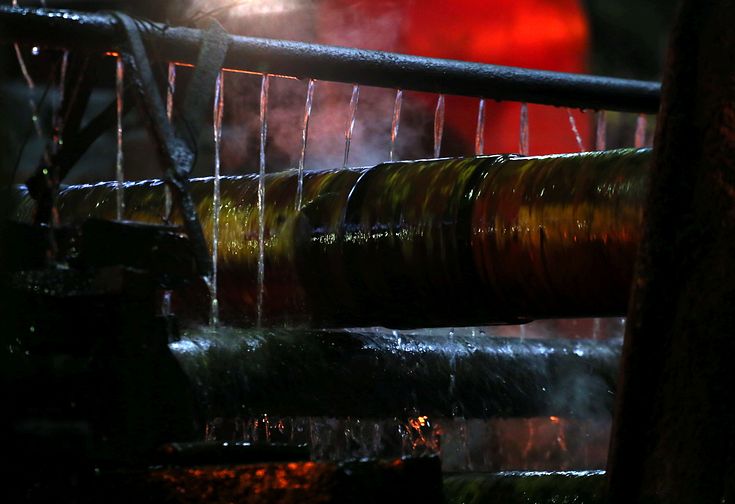

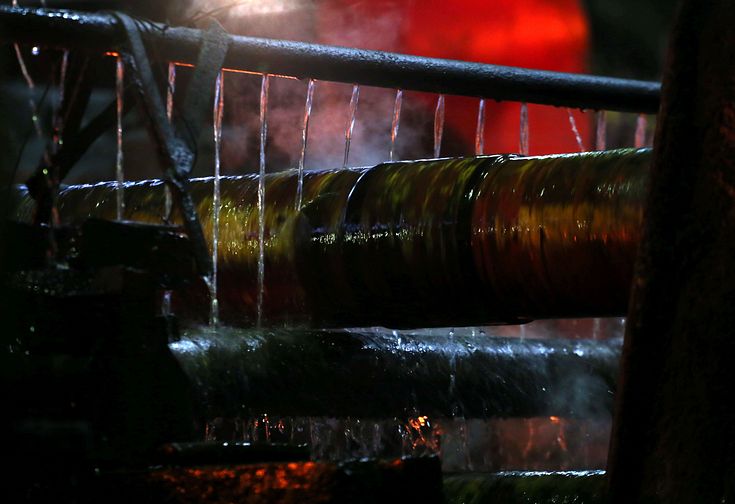

Velmers paredzējis Liepājas metalurga pamatražotni, metāla kausēšanas ražotni, velmētavu, tehnoloģiskās iekārtas, nekustamos īpašumus un kustamo mantu, kura saistīta ar ražotnes darbības nodrošināšanu, pārdot starptautiskajā piedāvājumā, lai uzrunātu kvalificētus pircējus un nodrošinātu pēc iespējas lielāku ieguvumu no pārdošanas.

«Atbilstoši veiktajam uzņēmuma novērtējumam, pārdodot neieķīlāto mantu, ir iecerēts iegūt 3,5 miljonus eiro bez izsoles un vienu miljonu eiro izsolē. Savukārt, pārdodot ieķīlāto mantu, iecerēts iegūt 112,3 miljonus eiro. Būtiski gan uzsvērt, ka prognozes tiks precizētas pārdošanas procesa laikā, vadoties pēc pārdošanas rezultātiem un pircēju izteiktajiem piedāvājumiem,» iepriekš izplatītajā paziņojumā uzsvēra Velmers.

Pārdodot Liepājas metalurga pamatražotni starptautiskajā piedāvājumā, ir iespēja piedāvāt uzņēmumu arī ārpus Latvijas un veikt pilnīgāku iespējamā pircēja izvērtējumu. To nevar izdarīt, piemēram, rīkojot izsoli, kas nenodrošina augstāko pārdošanas cenu un labāko izvērtēto pircēju, norādīja Velmers.

Kā iepriekš ziņots, 2013.gada 12.novembrī Liepājas tiesa pasludināja Liepājas metalurga maksātnespēju, kā rezultātā uzņēmums pilnībā pārgāja Velmera pārraudzībā. Tika sākta darbinieku masveida atlaišana, un kopumā darbu zaudēja vairāk nekā 1500 cilvēku.

Pēdējo divu mēnešu laikā ir veikta uzņēmuma inventarizācija un novērtējums. Uz tā pamata ir sagatavots uzņēmuma pārdošanas plāns, kas atspoguļo Liepājas metalurga aktīvu pārdošanas kārtību un kritērijus. Tas ir nosūtīts nodrošinātajiem kreditoriem saskaņošanai.

Nonākot finanšu grūtībās, Liepājas metalurgs jau pērn pavasarī pārtrauca ražošanu. Valsts kase jūlijā no valsts budžeta līdzekļiem samaksāja Liepājas metalurga vietā visu rūpnīcas parādu Itālijas bankai UniCredit - 67 465 056 eiro. Pirms tam aprīlī Valsts kase Itālijas bankai veica rūpnīcai valsts galvotā kredīta pamatsummas daļas maksājumu 6 128 456 eiro apmērā.