Maksātnespējīgās AS Liepājas metalurgs meitasuzņēmuma AS Liepājas osta LM kapitāldaļas varētu tikt pārdotas arī atsevišķi no Liepājas metalurga pamatražotnes, pirms tam juridiski nodrošinot metalurģijas ražotnei ostas pakalpojumu pieejamību. Šis pārdošanas veids varētu būt izdevīgāks, nekā pārdodot Liepājas osta LM akcijas komplektā ar metalurģijas pamatražotni, norāda Liepājas metalurga maksātnespējas administrators Haralds Velmers.

Patlaban Liepājas osta LM pārdošanas veids administratora izstrādātajā pārdošanas plānā nav noteikts, un tas ir darīts viena apsvēruma dēļ - pamatražotnei ir jānodrošina pieeja ostas infrastruktūrai, skaidroja Velmers.

«Maksātnespējīgajam uzņēmumam pieder gandrīz 97% Liepājas osta LM akciju, protams, varētu ņemt šīs akcijas, ielikt pārdodamajā uzņēmuma mantas kopumā, un investors nopirktu pamatražotnes aktīvus kopā ar ostas uzņēmuma akcijām. Taču no efektivitātes viedokļa un vadoties pēc principa - iegūt pēc iespējas vairāk līdzekļu no Liepājas metalurga mantas pārdošanas, izdevīgāk būtu Liepājas osta LM akcijas pārdot atsevišķi,» sacīja Velmers.

Viņš norādīja, ka vispirms būtu nepieciešams juridiski sakārtot Liepājas metalurga pamatražotnei ostas pakalpojumu un infrastruktūras pieejamību. «Tie tomēr ir divi atšķirīgi biznesi - viens ir ostas bizness, bet otrs ir metalurģijas bizness. Turklāt ostas uzņēmums ir atsevišķa juridiska persona un ir jāņem vērā arī šī uzņēmuma intereses,» sacīja Velmers.

Administrators skaidroja, ka tad, ja netiks atrasts juridisks risinājums, kā garantēt metalurģijas pamatražotnes pieeju ostas pakalpojumiem un kreditori nesaskaņos šo risinājumu, neatliks nekas cits, kā iekļaut Liepājas osta LM akcijas kopējā Liepājas metalurga mantā un pārdot kā vienu veselumu.

«Tomēr ceru tuvākajā laikā meklēt un atrast visiem kreditoriem - gan nodrošinātajiem, gan nenodrošinātajiem - izdevīgāko risinājumu. Ostas uzņēmuma akcijas nav ieķīlātas, līdz ar to, izvērtējot kopējās kreditoru intereses, mēģināšu ar vienu šāvienu nošaut divus zaķus - nodrošināt potenciālajam pamatražotnes pircējam svarīgo izeju uz ostu, kā arī mēģināt "Liepājas osta LM" akcijas pārdot atsevišķi,» skaidroja administrators.

Velmers uzsvēra, ka kreditoriem daudz izdevīgāk būtu, ja izdotos pārdot atsevišķi pamatražotni ar juridiski nodrošinātu pieeju ostai un atsevišķi Liepājas osta LM akcijas. «Šis variants arī neizslēdz iespēju, ka pamatražotnes pircējs nopērk arī ostas uzņēmuma akcijas, jautājums ir par to, kāda būs šo akciju cena,» skaidroja Velmers.

Būtiski pie Liepājas osta LM akciju pārdošanas veida noteikšanas ir risināt jautājumus ar uzņēmuma izdevumu samazināšanu un naudas plūsmas uzlabošanu ostā atbilstoši esošajiem kravu apjomiem un finansu iespējām, norādīja administrators. Piemēram, ostas uzņēmumā patlaban ir liels darbinieku skaits, kas nav nepieciešams, un tas ir liels slogs uz naudas plūsmu.

«Pērn pēc Liepājas metalurga ražotnes apturēšanas ostas uzņēmumam būtiski kritās kravu apgrozījums, par 30-40%. Tas atstāja būtisku ietekmi uz Liepājas osta LM naudas plūsmu un uzņēmuma spēju pildīt savas saistības. Pagājušā gada nogalē nomainīju Liepājas osta LM vadību, un tagad jaunā vadība strādā pie izdevumu samazināšanas un naudas plūsmas optimizēšanas, lai ostas uzņēmumu padarītu pievilcīgāku potenciālajam pircējam,» sacīja Velmers.

Administrators metalurģijas pamatražotnes un ostas uzņēmuma kapitāldaļu pārdošanu salīdzināja ar komplekso pusdienu piedāvājumu - pircējs var nopirkt trīs ēdienus par vienu cenu, bet var pirkt katru ēdienu atsevišķi, tikai tad kopējā summa būs lielāka. Pārdevēja, šajā gadījumā - administratora, interese ir iegūt pēc iespējas lielāku summu.

«Tāds pārdošanas risinājums, ka Liepājas metalurga pamatražotne paliek bez izejas uz ostu, netiek apsvērts. Pamatmērķis nemainās - pārdošanas rezultātā jānodrošina Liepājas metalurga pieeja ostas infrastruktūrai,» uzsvēra Velmers.

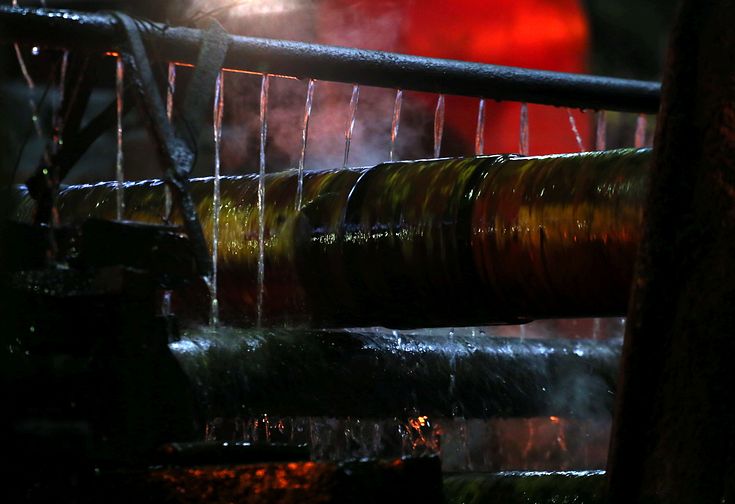

Administrators paredzējis Liepājas metalurga pamatražotni, metāla kausēšanas ražotni, velmētavu, tehnoloģiskās iekārtas, nekustamos īpašumus un kustamo mantu, kura saistīta ar ražotnes darbības nodrošināšanu, - pārdot starptautiskajā piedāvājumā, lai uzrunātu kvalificētus pircējus un nodrošinātu pēc iespējas lielāku ieguvumu no pārdošanas.

«Atbilstoši veiktajam uzņēmuma novērtējumam, pārdodot neieķīlāto mantu, ir iecerēts iegūt 3,5 miljonus eiro bez izsoles un vienu miljonu eiro izsolē. Savukārt, pārdodot ieķīlāto mantu, iecerēts iegūt 112,3 miljonus eiro. Būtiski gan uzsvērt, ka prognozes tiks precizētas pārdošanas procesa laikā, vadoties pēc pārdošanas rezultātiem un pircēju izteiktajiem piedāvājumiem,» iepriekš izplatītajā paziņojumā uzsvēra Velmers.

Velmers šī gada 20.janvārī iesniedza kreditoriem saskaņošanai sagatavoto uzņēmuma pārdošanas plānu. Tas atspoguļo Liepājas metalurga neieķīlātās un ieķīlātās mantas pārdošanas kārtību un kritērijus, lai atgūtu pēc iespējas vairāk līdzekļu kreditoriem un atjaunotu uzņēmuma ražošanu pārskatāmā nākotnē.

Kā iepriekš ziņots, 2013.gada 12.novembrī Liepājas tiesa pasludināja Liepājas metalurga maksātnespēju, kā rezultātā uzņēmums pilnībā pārgāja Velmera pārraudzībā. Tika sākta darbinieku masveida atlaišana, un kopumā darbu zaudēja vairāk nekā 1500 cilvēku.

Pēdējo divu mēnešu laikā ir veikta uzņēmuma inventarizācija un novērtējums. Uz tā pamata ir sagatavots uzņēmuma pārdošanas plāns, kas atspoguļo Liepājas metalurga aktīvu pārdošanas kārtību un kritērijus. Tas ir nosūtīts nodrošinātajiem kreditoriem saskaņošanai.

Nonākot finanšu grūtībās, Liepājas metalurgs jau pērn pavasarī pārtrauca ražošanu. Valsts kase jūlijā no valsts budžeta līdzekļiem samaksāja Liepājas metalurga vietā visu rūpnīcas parādu Itālijas bankai UniCredit - 67 465 056 eiro. Pirms tam aprīlī Valsts kase Itālijas bankai veica rūpnīcai valsts galvotā kredīta pamatsummas daļas maksājumu 6 128 456 eiro apmērā.