Baltijas reģions turpina piesaistīt lielu uzmanību uzņēmumu iegādes un apvienošanās jomā, liecina nupat publicēts ziņojums, ko sadarbībā ar advokātu biroju apvienību "Ellex" ir sagatavojusi uzņēmumu apvienošanās un iegādes pētniecības organizācija "Mergermarket".

Ziņojumā "The Baltic M&A Monitor 2020" sniegts detalizēts pārskats par uzņēmumu apvienošanos un iegādi 2019. gadā Igaunijā, Latvijā un Lietuvā, līdztekus prognozēm nākamajam gadam. Šis ir piektais šāda veida publicētais tirgus pārskats.

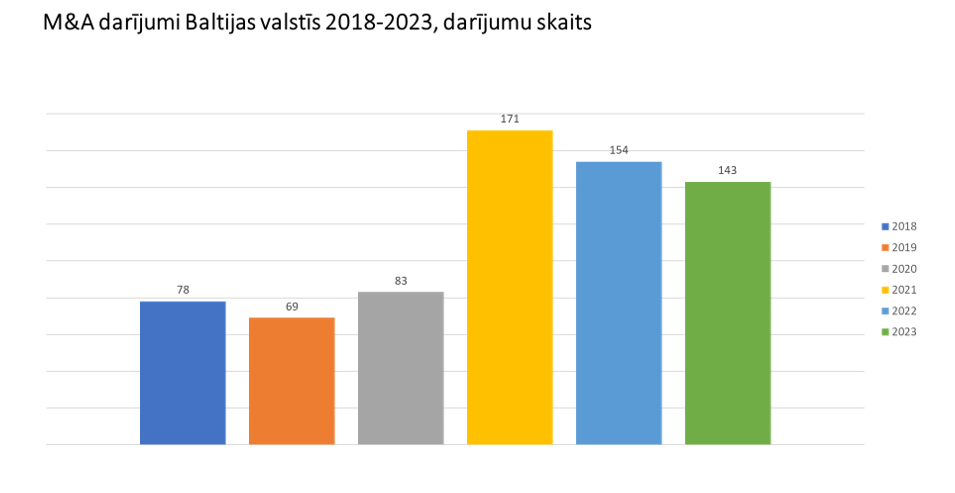

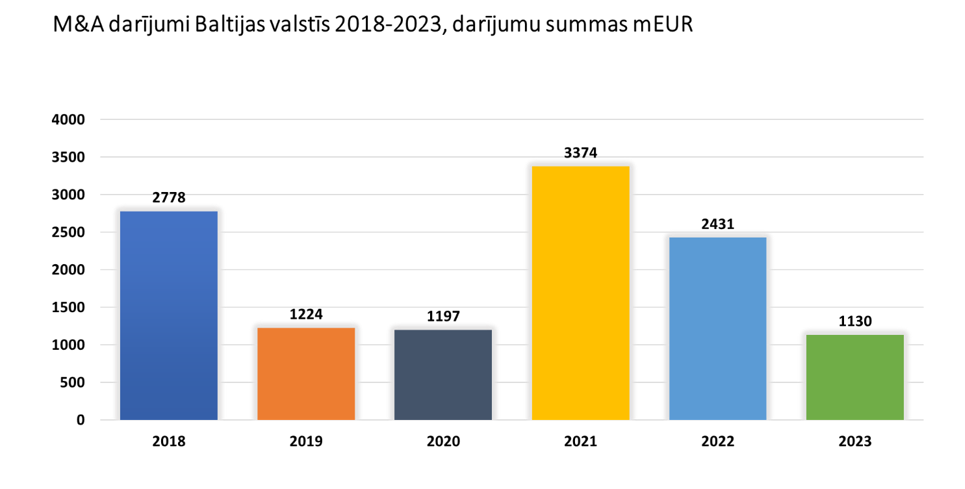

Darījumu ziņā Baltijas reģionā 2019. gads izrādījies otrs labākais kopš krīzes kreditēšanas jomā. Noslēgti 65 darījumi 1,04 miljardu eiro vērtībā (ko pārspēj tikai rekordlielais darījumu skaits 2018. gadā), neraugoties uz ekonomiskās izaugsmes palēnināšanos visā pasaulē.

Igaunijā bija vērojams vislielākais darījumu skaits jau ceturto gadu pēc kārtas, kur noslēgti 42% no visiem reģiona darījumiem.

Lielākais 2019. gada darījums reģionā arī noticis Igaunijā: Igaunijas bankai "LHV Pank" par 410 miljoniem eiro iegādājoties Danske Bank privāto aizdevumu struktūrvienību.

Lielākie 2019. gada darījumi Baltijas reģionā:

"Pēdējie divi gadi Igaunijai bijuši neierasti veiksmīgi. Mums ir bijis milzīgs skaits darījumu – daudz vairāk nekā iepriekš," komentē Svens Papps, "Ellex" partneris Igaunijā. Tomēr nākamajos gados Igaunija var izrādīties pati savu panākumu upuris. "Nelielā valstī, kas jau pieredzējusi milzīgu skaitu darījumu, nav neierobežotu augstvērtīgu aktīvu krājumu, kurus varētu katru gadu laist tirgū," piebilst Papps.

Lietuva ir vienīgā Baltijas valsts, kas 2019. gadā pieredzējusi darījumu apjoma pieaugumu – no 25 līdz 26. Darījumu vērtība arī pieaugusi seškārtīgi, sasniedzot 278 miljonus eiro, galvenokārt pateicoties ieguldījumam tiešsaistes lietoto modes preču platformā "Vinted" 128 miljonu eiro apmērā, ko īstenoja riska kapitāla ieguldītāju grupa.

"Ellex" partneris Lietuvā Paulius Gruodis savos komentāros tomēr ir piesardzīgs: "Viena no galvenajām grūtībām uzņēmumu apvienošanās un iegādes jomā ir regulētais tirgus, un nākamie gadi rādīs, cik ļoti tiesiskā regulējuma radītie izaicinājumi ietekmēs valsti. Šie apstākļi aizvien vairāk ietekmē situāciju Lietuvā, kā arī Baltijā un Eiropā kopumā."

Lai arī darījumu skaits Latvijā samazinājies no 19 darījumiem 2018. gadā līdz 12 darījumiem pērn, publiskotā darījumu vērtība sasniedza trešo augstāko rādītāju pēdējos gados – 345 miljonus eiro. Tas noticis lielākoties pateicoties otram lielākajam darījumam Baltijas valstīs 2019. gadā, kad Vācijas uzņēmums "Schwenk Zement" par 340 miljoniem eiro iegādājās Meksikas būvmateriālu uzņēmuma "Cemex" aktīvus Baltijas valstīs un Ziemeļvalstīs.

Baltijas reģiona ģeogrāfiskais novietojums ir labvēlīgs šādu lielo darījumu piesaistīšanai. "Baltijas valstu galvenā ekonomiskās darbības zona ir Baltijas jūras reģions," skaidro "Ellex" partneris Latvijā Raimonds Slaidiņš. "Kopumā šis ir labs reģions."

No nozaru skatpunkta TMT (tehnoloģijas, mediji, telekomunikācijas) saglabā savas pozīcijas kā vispopulārākā nozare darījumu slēgšanai reģionā 2018. un 2019. gadā. Tomēr daudzi darījumi šajā nozarē bijuši nelieli, tādējādi pati nozare veidojusi tikai 9% no darījumu kopējās vērtības.

Tikmēr finanšu pakalpojumu sektors radījis vislielāko īpatsvaru no uzņēmumu apvienošanās un iegādes darījumu vērtības – 38%, neraugoties uz to, ka skaita ziņā tie bija tikai 7% no visiem darījumiem šajā laikposmā.

Lai gan sagaidāms, ka ekonomiskā izaugsme 2020. gadā sabremzēsies līdz ar ekonomikas atdzišanu visā pasaulē, optimismam tomēr ir pamats. Ir notikuši vairāki lieli darījumi, to skaitā lielo starptautisko ieguldītāju, piemēram, "PE houses Apax" un "Blackstone" veiktās investīcijas, tāpēc prognozes joprojām ir labvēlīgas, šobrīd iezīmējot arī turpmāku veselīgu ekonomisko attīstību, norāda pētījuma veicēji.