Ir tādi fondi, kas mēģina ieguldīt turpat, kur tirgus līderi

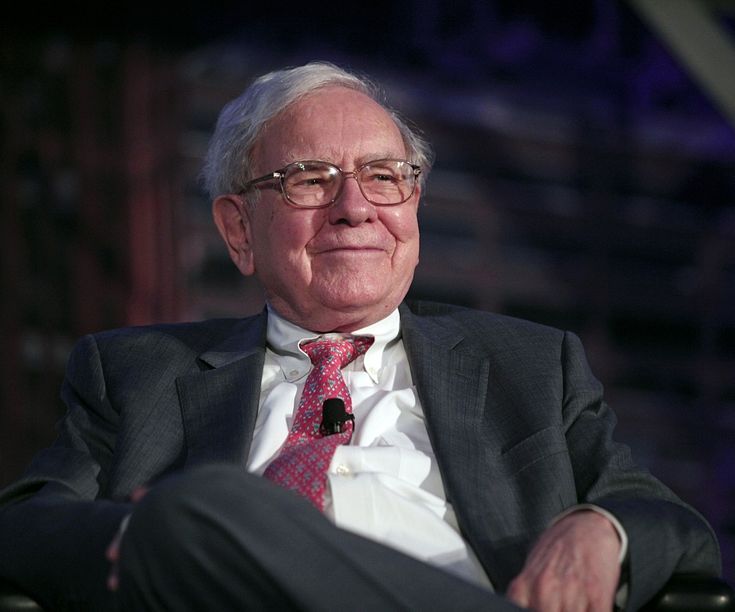

Lai gan, investējot kādos finanšu instrumentos, faktiski vienmēr būtu ieteicams domāt ar savu galvu, to klāsts ir tik interesants un plašs, ka pieejami, piemēram, tādi biržās tirgotie fondi, kas seko līdzi atskaitēm par pasaules slavenāko investoru ieguldījumiem un investē līdzīgi. Līdz ar to tiek dota iespēja ieguldīt turpat, kur, piemēram, savas kompānijas naudu liek Berkshire Hathaway vadītājs pasaulslavenais investors Vorens Bafets.

Var kopēt

Būtībā tas, ka kāda biržā tirgotā fonda ieguldīšanas stratēģija balstīta uz kādu tirgus līderu performanci, nekāds jaunums nav. Bieži vien jau tā ir, ka pašam kaut ko jaunu un revolucionāru izdomāt ir grūtāk, nekā to noskatīties no gudrāka kaimiņa (kā rezultātā arī nopelnītā atzīme mēdz sakrist).

Piemēram, tādi fondi kā Global X Guru ETF un lphaClone Alternative Alpha mēģina kopēt lielāko pasaules hedžfondu stratēģijas (jeb viņi iegulda turpat, kur šie hedžfondi). Jau pieminētā Global X Guru ETF vērtība pagājušajā gadā pieauga gandrīz par 50%, lai gan Standard & Poor’s 500 indeksa vērtība pagājušajā gadā palielinājās mazāk strauji – par 29%). Savukārt šogad Global X Guru ETF cena augusi vien par 1,1%, savukārt S&P 500 palielinājusies par 5,3%.

Miljardieru ETF

Savukārt, piemēram, miljardieru/investoru ETF (Exchange traded fund) gadījumā nesen kā radīts tāds biržā tirgotais fonds kā Direxion iBillionaire Index ETF, kas seko līdzi tam, kur iepriekšējā ceturkšņa laikā ieguldījuši tādi pasaules finanšu grandi kā jau pieminētais V. Bafets, Džordžs Soross, Karls Aikans Dāvids Einhorns un citi. Šis konkrētais biržās tirgotais fonds seko Top 10 miljardieru/investoru ieguldījumiem akciju tirgū, par kuriem tiem informācija obligāti jāsniedz ASV Vērtspapīru un biržas komisijai 45 dienas pēc tam, kad beidzies kāds ceturksnis. Tālāk šis fonds izvēlas 30 lielas kapitalizācijas kompāniju akcijas, kuros šiem slavenajiem ieguldītājiem (kopā) līdzekļi ir investēti visvairāk. Interesanti, ka slavenāko pasaules investoru vidū populārākās akcijas šā gada pirmajā ceturksnī bija Apple, Micron Technology un Priceline Group. Tiesa gan, katrai no šīm 30 populārākajām akcijām fonds atvēl vienādu daļu sava portfeļa – 3,33%, kas nozīmē visai lielu diversifikāciju. Šis fonds tiekot pārbalansēts reizi ceturksnī, kad tiek publicēta informācija par to, kur savu naudu investīciju guru bāzējuši iepriekšējā triju mēnešu periodā, ziņo Bloomberg.

Laika nobīde

Protams, jāņem vērā, ka šāda veida fondi, kas kopē kādu personu vai citu fondu stratēģijas, savas investīcijas veic ar zināmu laika nobīdi. Tas ir pēc tam, kad šīs personas vai fondi iesnieguši pārskatu par savu portfeļu stāvokli iepriekšējā ceturksnī un to vispār publiski iespējams apskatīt. Tādējādi arī aina, kā, piemēram, miljardieri/investori gūst savu bagātību, ir nepilnīga. Tomēr, pat neskatoties uz to, šī ir interesanta ieguldīšanas iespēja, kas būtībā nozīmē, ka pasaules veiksmīgākie spekulanti un ieguldītāji tavā vietā izvēlas akcijas. Neuzticīgākiem investoriem var ieteikt nogaidīt un pavērot, vai tiešām un kādos laikos šo «kopēšanas fondu» vērtībām izdodas augt straujāk par kopējo tirgu.

Protams, ir arī citi veidi, kā paust savu uzticību kādam ieguldīšanas guru, un vienkāršākais veids ir iegādāties to vadīto ieguldījumu kompāniju vērtspapīrus.

Var pirkt akcijas

Piemēram, Vorena Bafeta gadījumā var iegādāties viņa stūrētās Berkshire Hathaway akcijas, kas turklāt dos iespēju apmeklēt «kapitālisma Vudstoku» Omahā (tā mēdz dēvēt Berkshire Hathaway akcionāru sapulces). Kopš šā gada sākuma Berkshire Hathaway B klases akciju vērtība Ņujorkas biržā ir palielinājusies jau vairāk nekā par 10%. Savukārt kopš pagājušā gada sākuma Berkshire akcijas vērtība ir pieaugusi par 40%.

Berkshire Hathaway atklāja, ka tās peļņa šā gada otrajā ceturksnī salīdzinājumā ar attiecīgo periodu pērn palielinājusies par 41% – līdz 6,4 miljardiem ASV dolāru. Bloomberg ziņo, ka jūnija beigās šai kompānijai skaidras naudas uzkrājumi pirmo reizi vēsturē pārsnieguši 50 miljardu ASV dolāru atzīmi (V. Bafets intervijās norādījis, ka uz rokas viņam patīk turēt aptuveni divas reizes mazāku summu). Iespējams, tas nozīmē, ka šī kompānija gatavojas kāda liela uzņēmuma pirkšanai. Taču iespējams arī, ka V. Bafets šobrīd uzskata, ka daudzu Rietumvalstu uzņēmumi ir kļuvuši iegādei pārāk dārgi, ņemot vērā to, ka gandrīz trīs gadus bijis vērojams tikpat kā nemitīgs akciju cenu pieaugums.