Banku kreditētākā nozare patlaban ir nekustamā īpašuma nozare un būvniecība, Latvijas Komercbanku asociācijas rīkotajā preses konferencē sacīja SEB bankas valdes loceklis Kārlis Danēvičs.

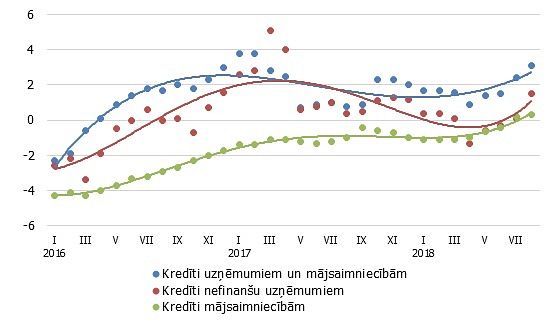

Ziņas par sektoru nav labas, jo pēc krīzes sektors atkopās un bija aktīvāks, taču pašreiz skaitļi neiepriecina un šajā gadā no jauna piešķirtais finansējums sarucis par 30%. Acīmredzot nozarē aizvien notiek kaut kas, kas ietekmē spēju aizņemties un investēt, uzsver eksperts.

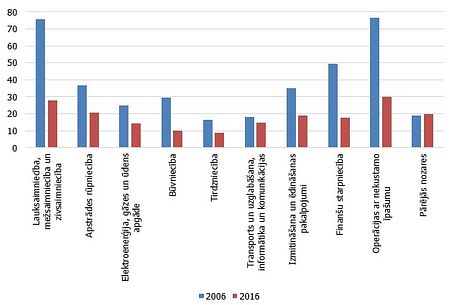

Patlaban aktīvāk tiek atmaksāti esošie kredīti, bet aktīva kreditēšana vidēji sektorā nenotiek. Kā liecina dati, tautsaimniecībā šis sektors patlaban veido lielāku īpatsvaru nekā kreditēšanā, kas raksturo noskaņojumu, uzsver SEB bankas valdes loceklis.

Kavētāju īpatsvars uzņēmumu vidū ir samazinājies, un nozarē nav akūti maksātspējas gadījumi.

K. Danēvičs uzsver, ka būvniecības sektora investīcijas var dalīt trīs daļās – investīcijas dzīvojamajā fondā, investīcijas ražotnēs un komercēkās, kā arī ieguldījumus infrastruktūrā.

Investīcijas dzīvojamā fondā patlaban Latvijā ir otras zemākās Eiropā, sliktāk ir tikai Grieķijā, uzsver bankas pārstāvis. Arī būvniecības indekss strauji krītas. Tikko ir ES fondu apguve labā līmenī, tā sektors iet uz augšu un otrādi, uzsver eksperts.

Savukārt rūpnīcu un komercobjektu būvniecībā būtisks objekts ir ES fondu apgūšana un tiesiskās vides paļāvības veicināšana.

Lai uzlabotu situāciju būvniecībā, nepieciešama Īres likuma reforma, aktīvāka valsts iesaiste administratīvo sistēmu koordinēšanā un ēnu ekonomikas novēršanā, kā arī aktīvāks tipveida piedāvājums tirgū, iesaka bankas valdes loceklis.