Kaut arī Latvijā ir izveidota laba biržas infrastruktūra un ir pieejami augsti kvalificētu brokeru un ieguldījumu fondu pakalpojumi, Latvijas iedzīvotāju uzkrājumu ieguldījumi vērtspapīros proporcionāli ir ceturtie zemākie Eiropas Savienībā (ES), liecina LKA Pensiju fondu apskata ekspertu pētījums.

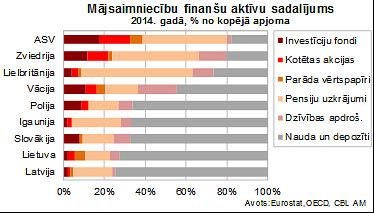

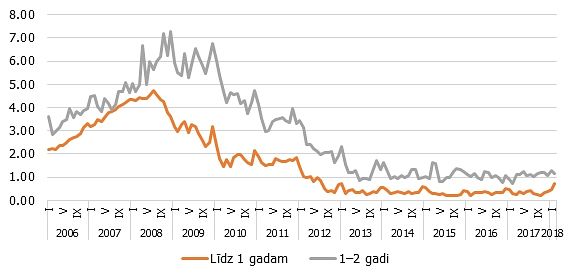

Saskaņā ar Eurostat datiem, 2014. gadā tiešie ieguldījumi vērtspapīros (kotētās akcijās, obligācijās, fondos) veidoja zem 5% no Latvijas mājsaimniecību kopējiem finanšu aktīviem. Finanšu aktīvi šajā gadījumā ir nauda, noguldījumi, vērtspapīri, pensiju uzkrājumi, dzīvības polises, tie neiekļauj nekustamo īpašumu, privāto uzņēmumu daļas u.c. Tas ir 4. zemākais rādītājs ES. Situāciju daļēji “glābj” uzkrājumi pensiju 2. un 3. līmenī, kas arī pēc būtības ir ieguldījumi vērtspapīru tirgos, taču neapšaubāmi populārākais naudas turēšanas un uzkrāšanas veids Latvijā ir noguldījumi bankās – ar 75% no kopējiem finanšu aktīviem Latvijas mājsaimniecības ir 4. vietā Eiropā. Augstāks rādītājs ir tikai Kiprā, Bulgārijā un Grieķijā.

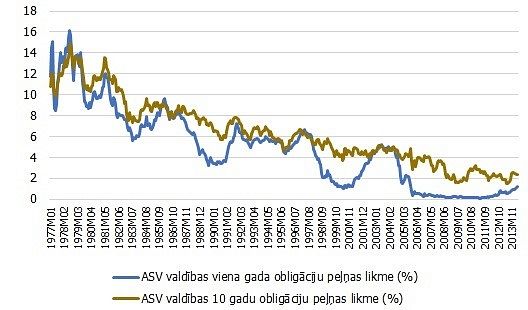

Savukārt attīstītajās Rietumvalstīs tieši investīcijas vērtspapīros veido lielāko daļu no mājsaimniecību finanšu uzkrājumiem – gan tiešā veidā, gan ar dažādu pensiju uzkrājumu shēmu starpniecību. Piemēram, ASV cilvēki gandrīz 40% no savas naudas ieguldījuši tieši akcijās, obligācijās un investīciju fondos, vēl 40% - pensiju fondos un shēmās. Un tikai 20% no aktīviem stāv bankās. Saskaņā ar LKA aplēsēm, kopumā pasaulē mājsaimniecību rīcībā ir finanšu aktīvi par aptuveni 100 triljoniem ASV dolāru, no kuriem teju puse ir investēti vērtspapīros.

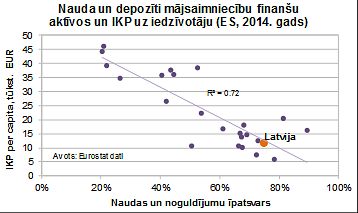

Neapšaubāmi, būtiskā daļa izskaidrojuma par atšķirībām starp līdzekļu krāšanas paradumiem slēpjas naudā, precīzāk - tās daudzumā. Kā liecina LKA apkopotie dati, pastāv ļoti cieša saikne starp IKP uz vienu iedzīvotāju un banku noguldījumu daļu kopējos mājsaimniecību finanšu aktīvos. Jo zemāks dzīves līmenis valstī, jo lielāka daļu uzkrājumu nonāk banku kontos, no tiem liela daļa – īstermiņa saistību un izdevumu apmaksai.

«Taču tas nav tikai naudas jautājums. Latvijas ieguldījumu pārvaldes sabiedrības, strādājot ar vietējiem klientiem, tostarp, pārtikušiem, ikdienā pārliecinās, ka Latvijā joprojām ir plaši izplatīti aizspriedumi par investīcijām vērtspapīros – ka tas ir kazino, kur valda spekulanti, nekontrolējami riski. Taču tas ir mīts. Investīcijas vērtspapīru tirgos pēc būtības ir ieguldījums pasaules ekonomikas izaugsmē. Ekonomika ilgtermiņā aug un attīstās, un paralēli aug arī kompāniju peļņas apjomi, kas ir akciju tirgus izaugsmes un atdeves pamatā. Obligācijas, kas ir kompāniju aizņēmumi, līdzīgi kā banku kredīti, ieguldītājiem nes peļņu procentu jeb tā saukto kuponu maksājumu formā. Investīcijas vērtspapīros nav tikai marginālu dīvaiņu rotaļas, bet gan pasaulē visizplatītākais ilgtermiņa uzkrājumu veidošanas instruments,» norāda LKA ieguldījumu pārvaldes eksperti.