Pasaulē jau tā lielākais valsts ieguldījumu fonds šodien ir paziņojis, ka tā uzkrājumi ir vēsturiski augstākajā punktā un pārsnieguši zīmīgo viena triljona ASV dolāru robežu.

Norvēģijas Valdības pensiju fonds, kas savas no naftas industrijas gūtās bagātības izvieto obligācijās, akcijās un aizvien vairāk arī nekustamajos īpašumos, naktī uz otrdienu, 19. septembri, ir pārsniedzis triljonu ASV dolāru vērtību, ir paziņojis Norvēģijas centrālās bankas vadītājs Ingve Slingstads (Yngve Slyngstad), kas ir arī fonda izpilddirektors. «Triljons dolāru ir zīmīgs atskaites punkts,» centrālo baņķieri citē portāla Business Insider Ziemeļvalstu redakcija, «un fonda tirgus vērtības izaugsme ir bijusi satriecoša.» Fonda vērtības pēdējā laika uzrāviena iemesls ir gan augošais akciju tirgus, gan vājāks ASV dolārs.

Desmitgadēm ilgā ekonomiskā izaugsme, kuras dzinējspēks ir bijusi naftas un gāzes industrija, komplektā ar pretciklisku fiskālo politiku un obligātu valsts ieņēmumu pārpalikuma uzkrāšanu 5,2 miljonu iedzīvotāju lielajai Norvēģijai ir ļāvis kļūt par nozīmīgu spēlētāju globālajā investīciju arēnā. Norvēģijas valsts ieguldījumu jeb pensiju fondam patlaban pieder vidēji 1,3% akciju jebkurā no pasaules biržām kotētajā kompānijām. Saprotams, ka aktīvu izvietojums ir par labu ienesīgākajām akcijām plašā industriju spektrā no IT granda Alphabet līdz tiešsaistes brīnumam Facebook un farmācijas flagmanim Roche.

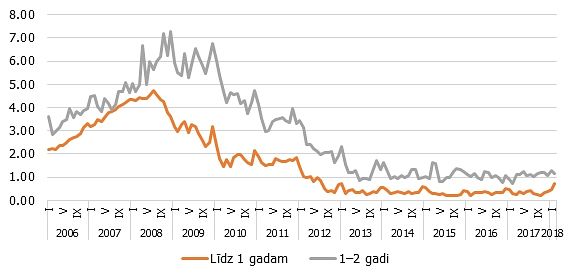

«Nedomāju, ka tolaik, kad mēs 1996. gadā pirmo reizi fondā ieskaitījām ieņēmumus no naftas, kāds būtu domājis, ka fonda vērtība pārsniegs triljonu dolāru,» Bloomberg citē I. Slingstadu. Šiem panākumiem gan ir blakne – sava milzīgā apjoma dēļ fondam ir grūtības atrast savām interesēm pietiekami lielus tirgus. I. Slingstads ir sacījis, ka fondam ir lielā mērā bezjēdzīgi investēt jaunās aktīvu klasēs, piemēram, infrastruktūrā, jo tie būtu augstu izmaksu projekti ar niecīgu atdevi. Bloomberg ziņo, ka fonds ir samazinājis arī savu parādu vērtspapīru ekspozīciju, no 23 dažādu valūtu vērtspapīriem reducējoties līdz ASV dolāros, eiro un britu mārciņās nominētajām obligācijām. Tam iemesls – cenu un likmju pārlieka izlīdzināšanās pasaulē, sevišķi izvērstai dažādošanai zaudējot jēgu.

Saprotams kārdinājums izmantot melnā zelta dzīslu savu politisko ambīciju vajadzībām un ne vien uzkrājumiem nākotnei ir Norvēģijas politiķiem. 11. septembrī notikušajās parlamenta vēlēšanās varu ir paturējusi Konservatīvās partijas premjeres Ernas Solbergas centriski labējā koalīcija, kas pēdējos gados, par spīti krītošajai naftas cenai un līdz ar to arī pensiju fonda ieņēmumiem, ir tērējusi rekordlielas summas no naftas nestās peļņas, lai balstītu salīdzinoši sabremzējušos ekonomiku. E. Solberga ir pirmā premjere, kas valsts budžetam un stimulējošiem pasākumiem ir izmantojusi resursus tieši no valsts pensiju fonda uzkrājumiem.