Kamēr vien kompānija pati saprot, kas tai būtu jāizdara, lai tā nonāktu pie peļņas, peļņas gūšanai nevajadzētu notikt uz izaugsmes rēķina. Tā sarunā par globālajiem un Eiropas akciju tirgiem db.lv saka par Eiropas uzņēmumu kotāciju Ziemeļvalstīs un Baltijā atbildīgais Nasdaq vecākais viceprezidents Adams Kostjals (Adam Kostyal).

Viņa vērtējumā pēdējos dažos gados finanšu tirgos ir izveidojusies ideālajai tuva situācija sākotnējiem publiskajiem piedāvājumiem jeb IPO. Tā aizvien var vērtēt arī par spīti notikumiem vairāku mēnešu garumā ar tarifu kariem un diskusijām par Irānas kodolprogrammas līgumu un sankcijām, kas līdzi nes nenoteiktību – IPO tirgus lielāko ienaidnieci.

Šovasar Ziemeļvalstīs un Baltijā Nasdaq biržās kotēto kompāniju skaits ir pārsniedzis tūkstoti. Gada laikā (līdz 7. augustam) Nasdaq Baltijas un Ziemeļvalstu biržās to oficiālajos un First North sarakstos ir 59 jaunpienācēji, un kompāniju kopējais piesaistītais kapitāls ir 2,643 miljardi EUR.

Eiropa prasa peļņu

Laikraksts Dienas Bizness rakstīja, ka ASV 76% no IPO pērn bija kompānijām, kas nenes peļņu (21.05.), un šī tendence nostiprinās. A. Kostjals lēš, ka izaugsmes tirgū First North no 325 kompānijām starp 80% un 90% ir kotētas Stokholmas biržā, un 60% no šīm kompānijām nav pelnošas. «Amazon, Salesforce u.c. lielas globālās kompānijas daudzus gadus kopš ieiešanas biržās nav bijušas pelnošas. Spotify aizvien nav pelnoša. Eiropa šai ziņā tuvojas ASV līmenim, un tā tam ir arī jābūt, jo Amerikā ir investīciju kultūra, kurā saprot un novērtē izaugsmi tā, kā mēs Eiropā to nenovērtējam. Eiropā grib redzēt ienesīgumu.»

«Manā izpratnē ienesīgumam ir jāiet kopā ar ilgtspēju. Tāpēc, kamēr vien kompānija pati saprot, kas tai būtu jāizdara, lai tā nonāktu pie peļņas, tam nevajadzētu notikt uz izaugsmes rēķina,» saka biržas viceprezidents. «Eiropas tirgiem ir jākļūst spējīgākiem šo izaugsmi novērtēt, vienlaikus straujas izaugsmes kompānijām uzlabojot savas spējas paskaidrot, kāda ir to stratēģija, lai peļņas līmeni sasniegtu. Pelnītspēja nevar palikt tikai vīzijas līmenī; tai ir jābūt reālistiskai. Bet vai tās dēļ tiek vai netiek upurēta izaugsme, ir jau kompānijas stratēģisks lēmums. Eiropas tirgi šai novērtējumā kļūst labāki, tomēr mums vēl ir jāpiedzen ASV tirgus izpratne par kompāniju izaugsmi.»

First North ir labs piemērs Eiropā, kur izaugsme iepretī peļņai tiek labi novērtēta, vērtē A. Kostjals. «Jo būt biržas kompānijai ir ne tik daudz par to, ko jūs esat sasnieguši katrā ceturksnī, cik dialogs starp kompāniju un investoriem par to, ko jūs laika gaitā grasāties sasniegt un kā jūs to sasniedzat. Tas ir Amazon un līdzīgu biznesa modeļu sekmīguma pamatā – šo kompāniju spēja komunicēt, ka peļņu tās nekad nav uzskatījušas par savu galveno spēli, bet gan vadošās lomas un kontroles iegūšana tirgū un tirgus izaugsme. Eiropā šai dialogā ir jākļūst sekmīgākām gan kompānijām, gan investoriem.»

Uz jautājumu, vai Eiropas kompāniju akcijas nav pietiekami novērtētas, A. Kostjals atbild, ka ne obligāti. «Tiklīdz kompānija ir pelnītspēja, Eiropā ir ļoti laba spēja šādu kompāniju adekvāti novērtēt. Ne visos sektoros, tomēr Eiropas akciju tirgū spēja novērtēt izaugsmi bez ienesīguma no ASV atpaliek. ASV priekšrocība ir tirgus dziļums, sevišķi tehnoloģiju uzņēmumu un straujas izaugsmes kompāniju jomā. Tas ir ne vien investoru «dziļo kabatu» dēļ, bet arī investoru daudzuma ziņā. Ņujorkā uz viena ielas jūs varat satikt pieklājīgu skaitu tehnoloģiju investoru, kamēr Eiropā ir jāceļo, lai tādus satiktu.»

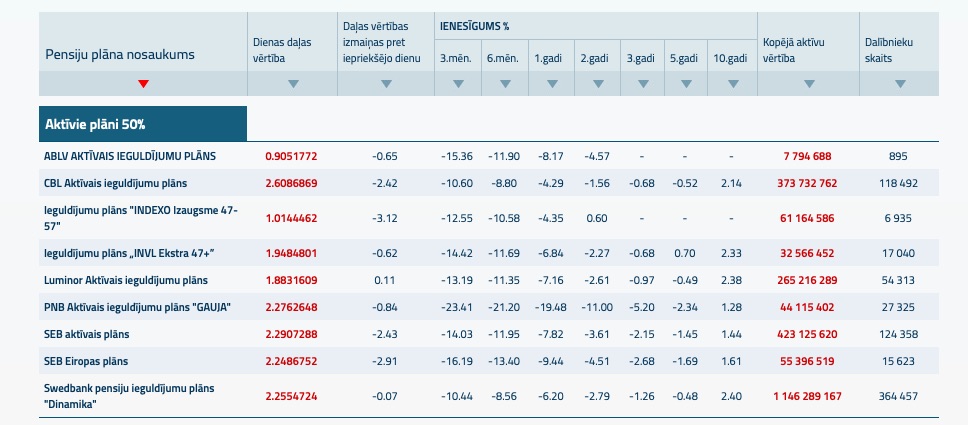

Bet arī šai ziņā Eiropa pievelkas ASV, jo šeit ir gan aizvien vairāk spēcīgas izaugsmes kompāniju, gan arī riska kapitāla fondu, kas fokusējas vietējos tirgos, vērtē A. Kostjals. «Tas nozīmē arī pensiju fondu augošu interesi par jaunuzņēmumiem, un ar laiku Eiropas tirgi kompāniju izaugsmes novērtējumā pievilksies ASV, lai arī paredzami ne tik lielā mērā. Katrā ziņā šī tendence neies mazumā.»

Kapitāls arī mazajiem

Viņš uzsver arī Ziemeļvalstu akciju tirgus spēku tajā, ka «mēs esam spējuši piesaistīt tieši MVU. Tas nozīmē tirgus iniciatīvu arī mazākām konsultāciju formām un mazākiem investoriem, kā arī veicina pensiju fondus pievērst uzmanību mazākiem IPO. Skaidrs, ka pensiju fondi ērtības labad grib lielas un viengabalainas investīcijas. Tomēr, ieguldot vairāk darba un nelielu savu investīciju daļu veltot arī MVU, tas kļūst gan par svarīgu ieguldījumu straujas izaugsmes kompānijās, gan arī padara šo tirgu pieejamāku. Jo pensiju fondu investīciju uzmanība nozīmētu papildus konsultāciju firmu un investoru uzmanību MVU un apjomā mazākiem IPO, nekā tas ir patlaban.»

Lai tā notiktu, izšķirīgs ir jautājums par privātā kapitāla kultūru – lai tā būtu spēcīga. A. Kostjals vērtē, ka Zviedrijā ir ļoti spēcīga privātā kapitāla kultūra, bet Dānijā tādas nav. «Zviedrijā vairākumam sabiedrības īpašumā ir kādas akcijas, kas nav bieža parādība Eiropas tirgos. Tas nozīmē, ka Zviedrijā gandrīz katra mājsaimniecība ir iesaistījusies akciju tirgū, un valdība to atbalsta un veicina, piemēram, ar ieguldījumu krājkontiem.»

«Tāpēc, balstoties Zviedrijas piemērā, mēs Somijā un Dānijā, un arī Baltijas tirgū mēģinām noteikt mazās un lielās īstermiņa un ilgtermiņa pārmaiņas, kurām, mūsuprāt, būtu jāuzlabo tirgus. Privātā kapitāla kultūra tajā ir izšķirīgi svarīga, tāpēc ir jānodrošina sabiedrībai izmaksu ziņā efektīva, caurskatāma un atbildīga akciju tirgus pieejamība. Zviedrijā ieguldījumu krājkonti ir labs veids, kā ieguldījumus padarīt pieejamus, vienkāršus un lētus plašai sabiedrībai. Mēs to aktīvi lobējam arī citos tirgos. Dānija un Somija šo modeli jau ir pārņēmusi.»

Jāpiebilst, ka no šā gada 1. janvāra arī Latvijā privātpersonām ir iespēja atvērt investīciju kontu, kas ievērojami atvieglo nodokļu deklarēšanu. Līdz šim deklarācija par darījumiem ar vērtspapīriem bija jāsniedz reizi mēnesī vai ceturksnī, bet tagad ‒ reizi gadā. Savukārt kapitāla pieauguma nodoklis ir jāmaksā tikai tad, kad summa, kuru persona izņem no investīciju konta, pārsniedz to, ko iemaksā. Šī pārmaiņa paredzami veicinās ilgtermiņa uzkrājumu kultūras veidošanos iedzīvotāju vidū.

Rakstu Birža ir ne tikai lielajiem lasiet 17. augusta laikrakstā Dienas Bizness.