Latvijas bankās dominē iekšzemes un Eiropas Savienības valstu noguldījumi, kas sasnieguši 91% no visa noguldījumu apjoma - 80% ir iekšzemes klientu naudas līdzekļi, 11% - ES valstu; 9% - citu valstu, liecina Finanšu un kapitāla tirgus komisijas (FKTK) dati.

Komisija ir apkopojusi 2018. gada pēdējā ceturkšņa datus saistībā ar Latvijas banku sektora transformācijas procesu. Latvijas banku sektora biznesa pieejas un fokusa maiņa, kas saskaņā ar FKTK dotajiem uzdevumiem tika sākta 2016. gadā, šobrīd ir noslēguma fāzē. 2018. gadā ir īstenoti vairāki kompleksi pasākumi, kas būtiski mainījuši Latvijas banku klientu bāzi un nodrošinājuši jauno biznesa modeļu ieviešanas sākumu, turpmāk koncentrējoties uz iekšzemes un Eiropas Savienības valstu klientu apkalpošanu un piesaisti.

FKTK priekšsēdētājs Pēters Putniņš skaidro: «Tagad ar gandarījumu varam raudzīties uz vietējās izcelsmes naudas, t.i., eiro dominanci mūsu banku tirgū, tādā ziņā šī ir pilnīgi cita biznesa vide nekā iepriekšējos 25 gados. Jo īpaši svarīga veiktās transformācijas posmā ir bijusi vietējo noguldījumu stabilitāte un pat pakāpenisks to pieaugums, sasniedzot iekšzemes noguldījumu vēsturiski augstāko līmeni - 13 miljardi eiro. Šis ir vairāku gadu darba rezultāts, kuru bankas veica ciešā sadarbība ar uzraugu - FKTK komandu. Pakāpeniski un bez liekiem satricinājumiem ir notikusi vērienīga reforma, ko iesākām 2016. gadā, kļūstot par OECD dalībvalsti, jo īpaši daudz ir paveikts pagājušajā gadā, bankām vēl straujāk nekā iepriekš atsakoties no riskanto klientu segmenta.»

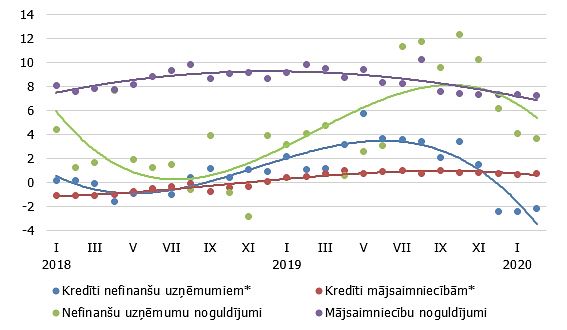

Ārvalstu noguldījumu īpatsvars decembra beigās sasniedza 20,3% (3. ceturksnī – 20.5%), sarūkot līdz 3,3 miljardiem eiro, savukārt iekšzemes noguldījumu apmērs vairākus gadus nemainīgi aug, 2018. gada beigās sasniedzot 13 miljardus eiro (iepriekšējā ceturksnī – 12,3 miljardus eiro). Tādējādi kopš 2015.gada, kad nerezidentu noguldījumu apjoms bija 12,4 miljardi eiro, tas samazinājies par 9,1 miljardu eiro.

Līdz ar attiekšanos no riskantiem ārvalstu klientiem, ārvalstu noguldījumu straujā lejupslīde ir beigusies, un to īpatsvars no 53% 2015. gadā ir sarucis līdz 20% pašlaik, novērojot stabilizāciju šajā segmentā;

Latvijā kā dominējošo maksājumu valūta nostiprinās eiro; piemēram, salīdzinot ar 2014. gadu, ārvalstu klientu maksājumi ASV dolāros samazinājušies vairāk nekā 20 reizes, sasniedzot vēsturiski zemāko līmeni – kāds vērojams 2018. gada pēdējos divos ceturkšņos, un tas liecina par Latvijas banku sektora biznesa pieejas vēsturisku pagriezienu.